7月IPO爆发:首发募资额破千亿。

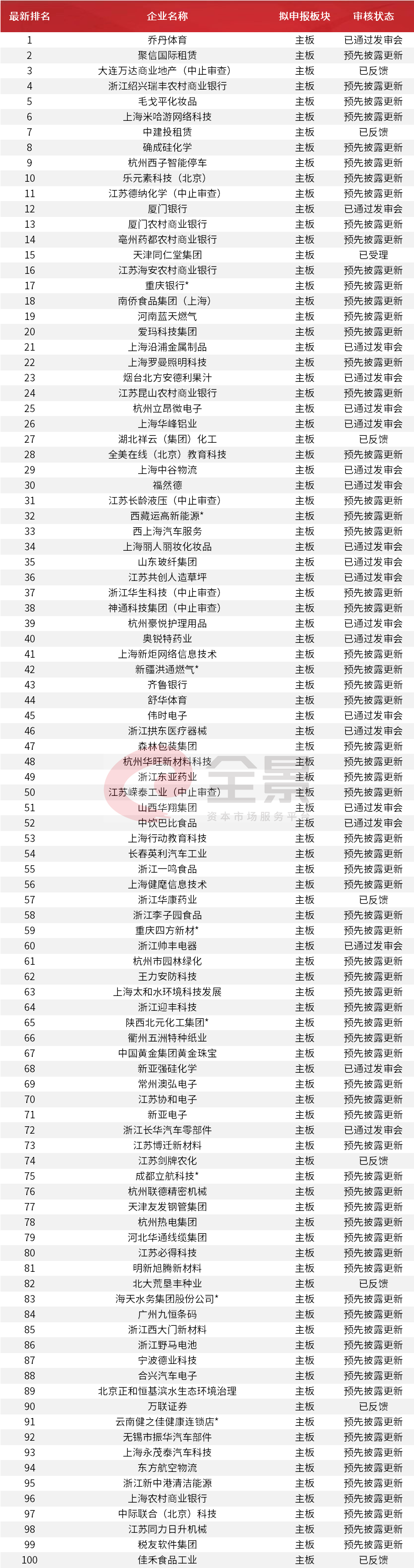

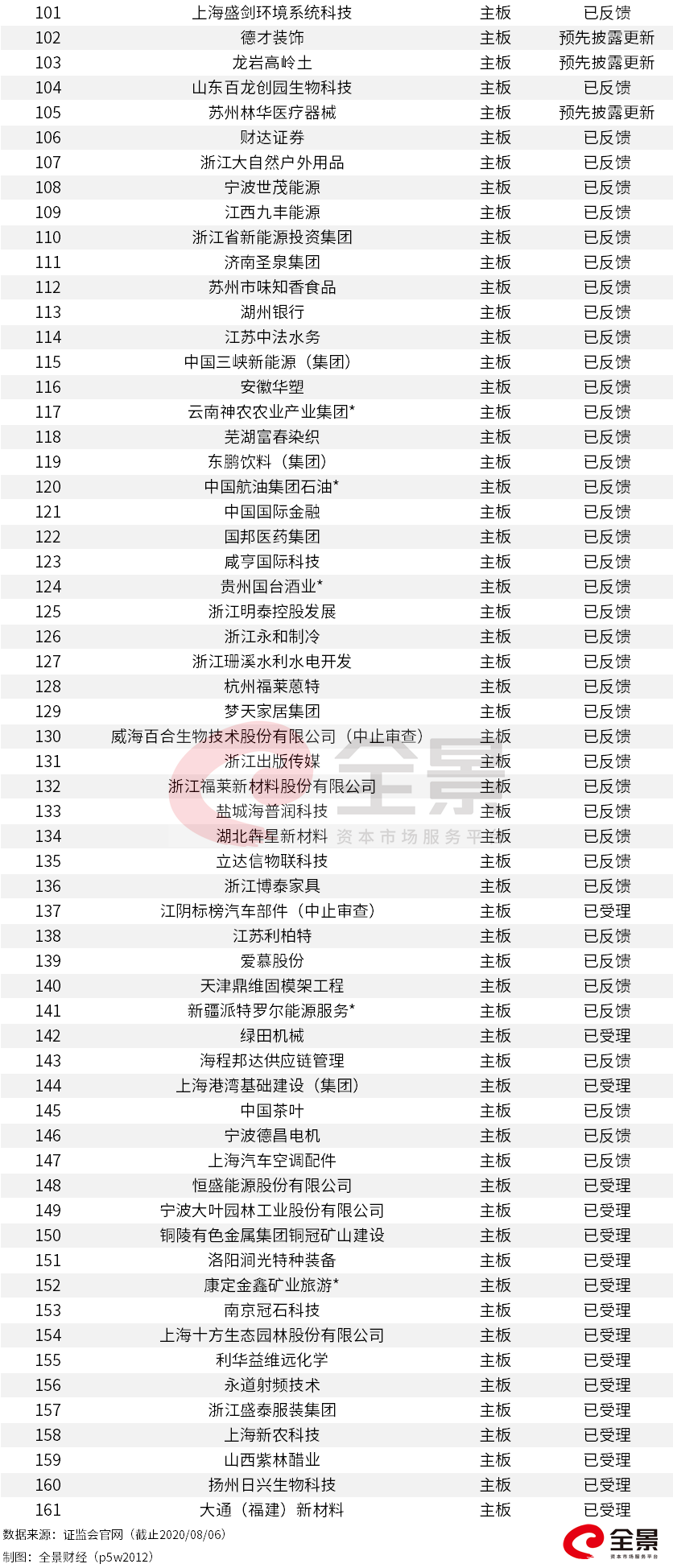

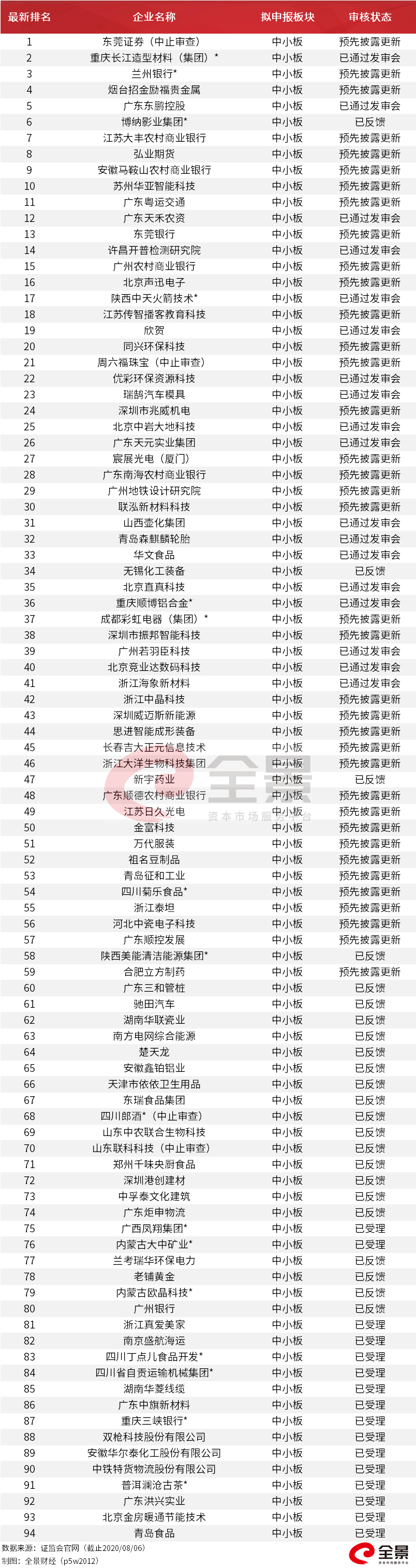

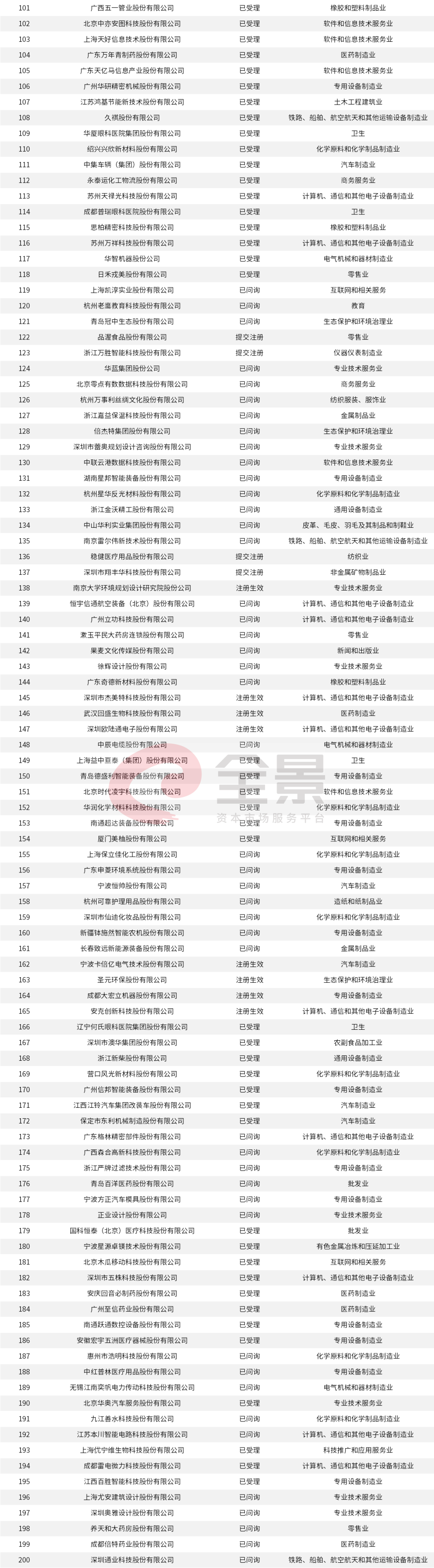

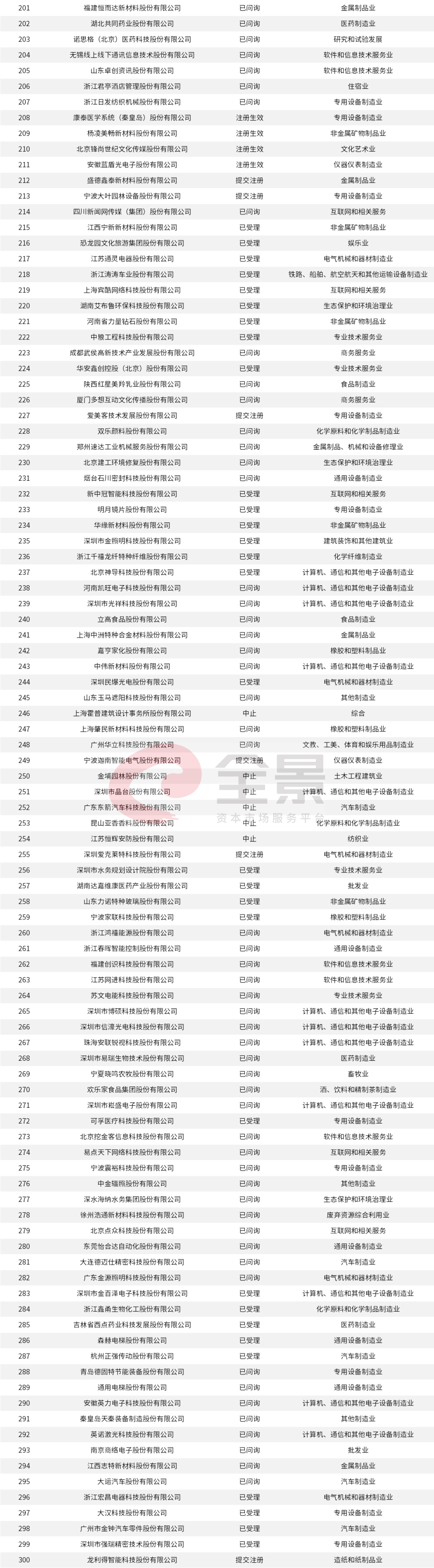

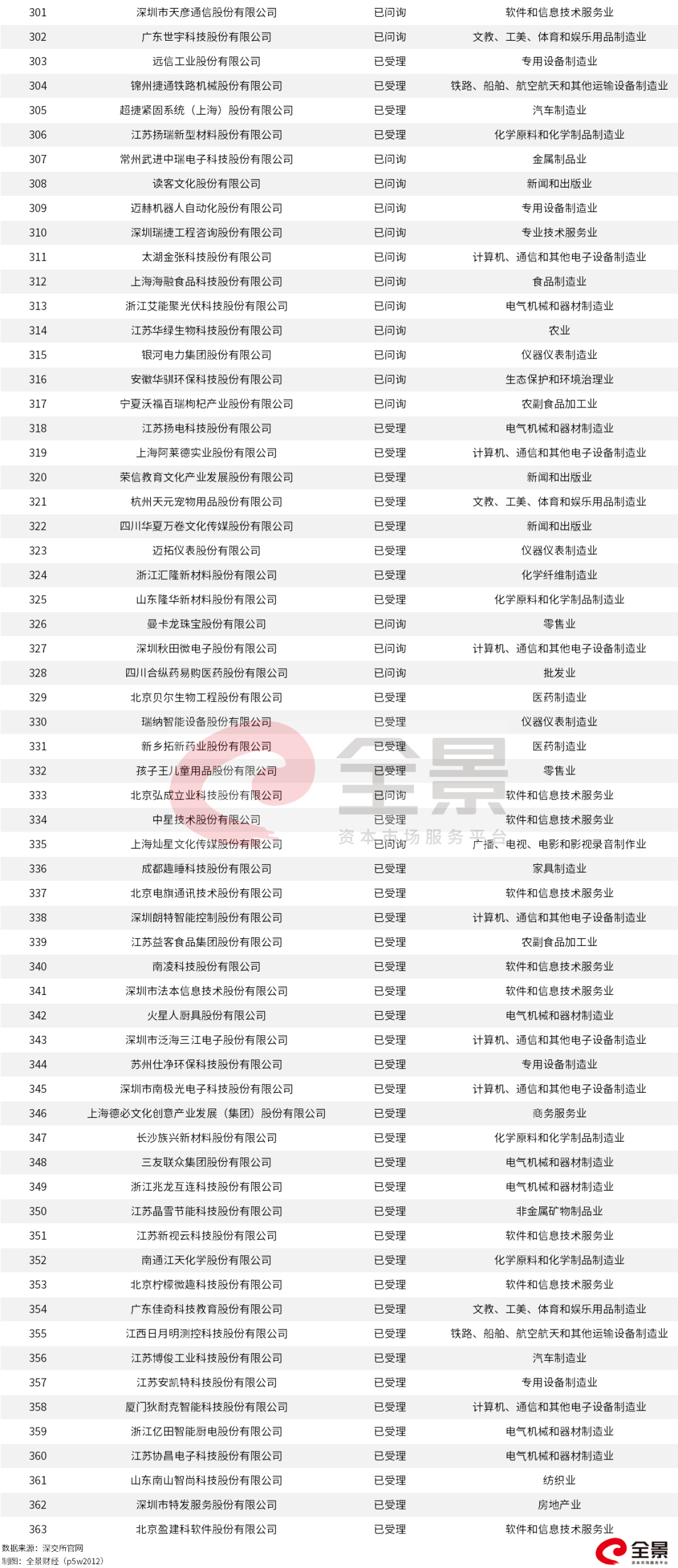

据证监会披露的IPO排队企业名单显示,截至2020年8月6日,IPO排队企业数量为255家(不含科创板、创业板),其中主板161家、中小板94家。

8月7日,证监会核准了山东玻纤集团股份有限公司、上海沿浦金属制品股份有限公司、新亚强硅化学股份有限公司、重庆顺博铝合金股份有限公司4家企业的首发申请。

截至目前,2020年发审委共审核114家IPO企业,107家获通过,2家被否,2家暂缓表决,3家取消审核,通过率为93.85%。2020年上市委原定审核94家科创板IPO企业,92家获通过,2家取消审议,通过率为97.87%。

营收规模超1000亿巨头过会 拟募资138亿

创业板注册制的工作正在快速推进。

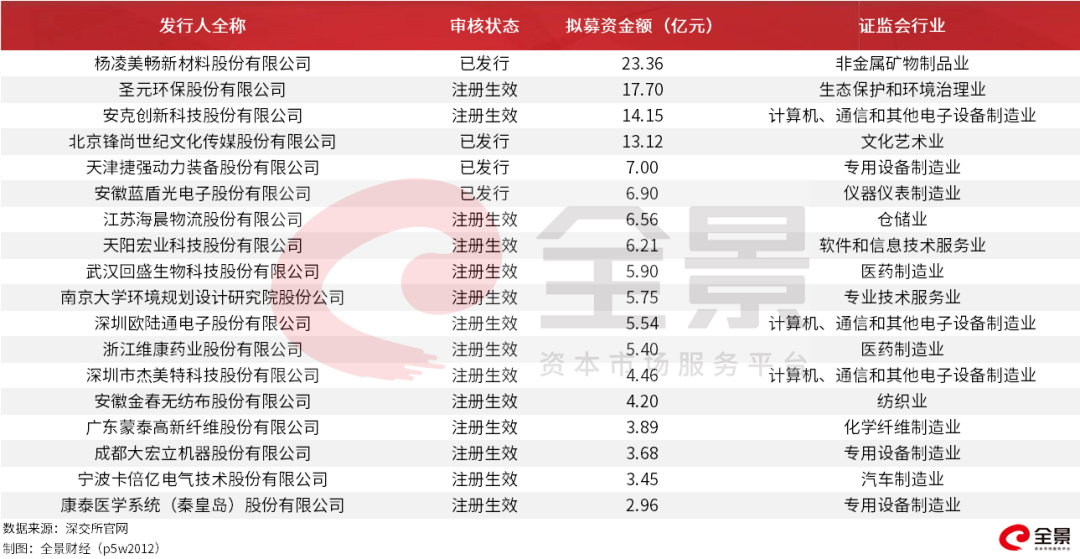

证监会本周还同意了浙江海德曼智能装备股份有限公司、江苏固德威电源科技股份有限公司等6家企业的科创板首次公开发行股票注册;同意了江苏海晨物流股份有限公司、天津捷强动力装备股份有限公司等6家企业的创业板首次公开发行股票注册。

截至目前,已有40家企业获得深交所上市委审议通过,其中34家已经向证监会提交注册申请,18家已经获得证监会同意注册并陆续启动公开发行。

值得一提的是,8月6日晚间,益海嘉里金龙鱼粮油食品股份有限公司首发过会。益海嘉里是创业板已申报企业中拟募资规模最大的企业,计划融资138.7亿元。

益海嘉里作为粮油副食龙头可谓名副其实。2019年实现营收1707.43亿元,归母净利润54.08亿元。

益海嘉里是国内最大的农产品和食品加工企业之一,主营业务是厨房食品、饲料原料及油脂科技产品的研发、生产与销售。

更为消费者所知的,是益海嘉里旗下众多品牌,除了最知名的“金龙鱼”,还有“欧丽薇兰”、“胡姬花”、“香满园”、“海皇”等。

金龙鱼品牌虽然带着浓郁中国范儿,但这是一家地道的外资企业,创始人是马来西亚多年来的首富郭鹤年,现年已96岁,他是著名的亚洲糖王,在中国旗下还有众多香格里拉酒店,主营办公出租的嘉里中心,还有总面积达到了110万平方米北京国贸。

上市标准方面,益海嘉里采用了“最近两年净利润均为正,且累计净利润不低于5000万元”这一指标。

近几年 ,益海嘉里业绩表现不俗。2017-2019年,其营业收入分别为1507.66亿元、1670.74亿元、1707.43亿元;归母净利润分别为50.01亿元、51.28亿元和54.08亿元。

从创业板整体情况来看,2019年创业板营收前三甲分别为上海钢联、温氏股份、宁德时代,3家上市公司去年营收分别达960.55亿元、572.4亿元、296.11亿元。

以此来看,益海嘉里2019年的营收可位居创业板榜首,且这一数字超过了3500多家A股上市公司。

归母净利润方面,2019年创业板归母净利润前三名,分别是温氏股份139.57亿元、迈瑞医疗46.81亿元、宁德时代45.60亿元。这意味着,益海嘉里如果成功上市,将超越迈瑞医疗和宁德时代,成为创业板净利润第二。

众所周知,目前创业板市值一哥为宁德时代,截至最新收盘,市值规模达4758亿元;迈瑞医疗紧随其后,总市值为3979.81亿元。

若此番益海嘉里顺利登陆创业板,其市值能否超过宁德时代,为创业板新龙头,值得期待。

7月IPO爆发:首发募资额破千亿

IPO募资额破千亿,环比爆增3倍,投行收入增2倍业绩大爆发,7月的IPO承销规模为2020年IPO大年写下了精彩注脚。

数据显示,7月券商投行业务业绩向好,股权融资规模环比大增,债券承销规模回升。其中 ,7月 IPO承销规模1004亿,环比增285%;再融资承销规模(增发+配股+优先股+可转债)1025亿元,环比增26%;债券承销规模6881亿元,环比增29%。

29家券商7月承销保荐收入共41.82亿元,同比增60%,环比增207%,2020年1-7月累计承销保荐收入110.49亿元,同比增96%,已接近2019年全年IPO 承销保荐收入111.67亿元。

wind数据显示,7月份,主承销收入前十的主要仍是头部券商,其中中信建投、国泰君安、华泰联合分别位列前三位,收入分别为6.71亿元、5.37亿元、4.78亿元。

从首发承销保荐收入来看,变动不大,其中中信建投和中信证券2家机构就承包了超20%的市场份额。

若从全年的情况来看,2020年以来,中信建投在IPO的承销金额方面,以575.88亿元稳居第一位。中金公司、海通证券紧随其后,IPO相关承销金额分别为282.36亿元、172.20亿元。

小鹏汽车提交赴美IPO申请:三年亏近60亿

中国造车新势力今年扎堆上市。继蔚来和理想先后在美国上市后,小鹏汽车或将成为第三家在美上市的中国新造车企业。

8月8日,小鹏汽车向美国证券交易委员会(SEC)提交了IPO文件,拟以代码“XPEV”在纽交所挂牌交易,承销商包括美银证券、瑞信、摩根大通等。招股书显示,小鹏汽车申请发行规模为1亿美元。

图片来源:小鹏汽车官网

小鹏汽车成立于2015年,其核心管理团队包括UC优视联合创始人及前阿里巴巴移动事业群总裁何小鹏、毕业于清华大学汽车工程系的夏珩与何涛、前摩根大通亚太区投行主席顾宏地等。

IPO前,小鹏汽车管理层持股达40.9%,其中最大股东何小鹏持股31.6%;其背后也是明星股东云集。阿里巴巴集团持股14.4%,是最大外部股东;其他股东主要是小米、GGV纪源资本、晨兴资本、高瓴、红杉等。

根据招股说明书,小鹏汽车2018年、2019年以及2020年上半年的营收分别为0.97亿元、23.2亿元、10.03亿元,2019年营收实现了大幅增长;净亏损分别为13.99亿元、36.92亿元、7.96亿元,两年半来累计亏损近60亿元。

值得一提的是,已经上市的蔚来汽车和理想汽车近期股价都大幅上涨。截至8月7日,蔚来报收13.42美元,相比6月1日上涨了215%,市值达159亿美元。

理想汽车7月30日IPO发行价为11.5美元,但上市当天开盘价为15.5美元,较发行价上涨了34.78%;上市一周以来股价整体呈上扬趋势, 8月7日报收16.89美元,市值为141亿美元。相比之下,小鹏汽车的目标市值是蔚来和理想的近三倍。

商汤科技再传上市 能否撑起百亿美元估值?

2020年无疑是独角兽们上市最好的年份。今年以来,京东、网易回港,中芯国际、寒武纪回A,蚂蚁集团AH股上市,京东数科、陆金所、滴滴、字节跳动启动IPO,掀起一轮又一轮的造富神话。

近日,全球估值最高的AI独角兽企业之一——商汤科技,也被传出计划登陆科创板的消息。

据媒体消息,与旷视科技、依图科技、云从科技并称“AI四小龙”的商汤科技计划在新一轮融资后在科创板上市,最近几周在与中国证券监管机构进行磋商。

消息称,公司目前正在进行10亿美元至15亿美元的新一轮融资,融资将在2020年内完成,融资后公司估值将达到100亿美元,之后计划在科创板上市。

针对这一消息,尽管商汤科技回复媒体称“不予置评”,但相关概念股已蠢蠢欲动。消息传出后,国中水务盘中涨停,苏宁易购的涨幅也超过7%。

商汤科技成立于2014年,是一家人工智能平台公司,其业务涵盖了智能手机、互联网娱乐、汽车、智慧城市、以及教育、医疗、零售、广告、金融、地产等多个行业。

自诞生起,商汤科技似乎就是“吸金”体质。2014年成立以来,商汤科技已经获得了十轮融资,累计融资金额超过30亿美元。作为备受投资者青睐的一家中国AI企业,商汤科技一度被外界戏称为“融资机器”。

在业绩方面,商汤科技在2017年就表示公司已实现全面盈利,业务营收连续三年保持400%同比增长。据报道,2019年,商汤科技营收超过50亿元,相比2018年增长100%,2020年的目标或将翻倍增长。

最新拟IPO排队名单

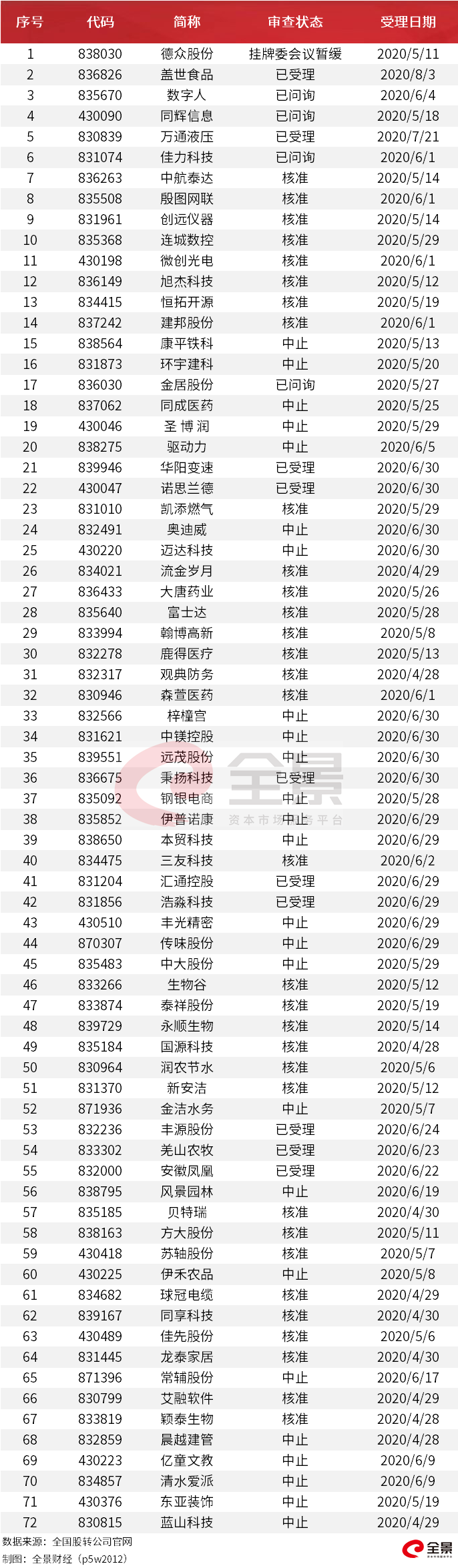

精选层最新申报名单