二季度,全球资本市场风云变换,美股全面回暖,黄金、原油也多次暴力拉升。

对冲基金巨头桥水也适时开启大手笔调仓模式,疯狂加仓中国,增持黄金,抛弃债券和能源股,对除中国3外的新兴市场股票,桥水也纷纷抛售。

阿里巴巴则首次成为桥水前十大重仓股,对蔚来、中通快递等股票,桥水的增持幅度更是高达800%。

小幅加仓9亿美金

持股集中度大幅提升

今年一季度,桥水在市场动荡之下进行了魄力十足的疯狂砍仓,证券仓位从年初的98亿美元降低到一季度末的50.4亿美元。

而在二季度,即使市场反弹十分迅猛,桥水也保持相对谨慎风格,持仓仅比一季度末小幅增加9亿美金至59.61亿美元。

在整个二季度,桥水基金清仓及减持的股票数量远高于新进和加仓的股票数量。该季度内,桥水共新买入137只股票,加仓68只股票,清仓153只股票,减仓177只股票。

此外,桥水基金的持仓集中度在二季度大幅提升。一季度末,桥水前十大重仓股占其持仓总市值的比例为68.28%,二季度末,这一比例提升到了76.01%。

疯狂加仓中国

阿里巴巴首次成为前十大重仓股

在市场剧烈变动的二季度,桥水对其十大重仓股也进行了“大刀阔斧”的调整。

截至二季度末,桥水基金美股组合前十大重仓包含两只标普500ETF、两只黄金信托、一只新兴市场ETF、阿里巴巴、两只中国主题ETF、一只发达国家市场主题ETF和一只跟踪欧洲、亚洲、澳洲、远东地区市场指数的ETF。

巴西ETF和部分债券ETF被调出十大重仓股之列:MSCI巴西指数ETF、安硕Iboxx20期以上美债ETF、高收益债ETF和投资机公司债ETF均不再是桥水的前十大重仓股。

标普500指数ETF依然是桥水的头号重仓股。达里奥也抓住了美股二季度反弹的契机适时加仓,二季度,桥水增持该ETF的比例高达41%。

二季度末,阿里巴巴首次跻身桥水基金前十大重仓股,排名第六位。而一季度末,阿里巴巴在桥水重仓股中排名为第十九位。多年以来,桥水基金的前十大重仓股由ETF基金霸占,个股跻身前十大重仓股的现象十分罕见。

据13F文件,今年二季度,桥水基金加仓阿里巴巴的幅度高达244%,季度末,持有阿里巴巴股票的市值为2.05亿美元。

除阿里巴巴外,桥水基金二季度还大幅加仓了多支明星中概股。据13F文件,二季度桥水加仓蔚来1028%,增持中通快递894%,增持腾讯音乐857%,增持拼多多432%,增持百度251%,增持网易251%,增持京东250%;此外,还新进了百世集团和虎牙这两支中概股。

此外,桥水对中国主题ETF也十分看好,加仓安硕中国大盘ETF和安硕MSCI中国指数ETF的幅度分别高达717%和486%。二季度末,桥水基金持有安硕中国大盘ETF1.90亿美元、安硕MSCI中国指数ETF1.50亿美元。

抛弃债券重仓黄金

增持两支黄金ETF超30%

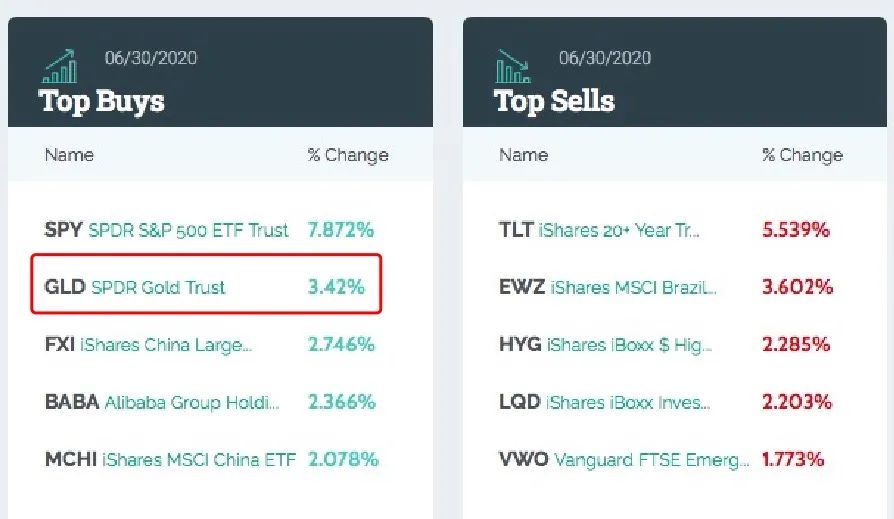

二季度,桥水加仓了第二大重仓股SPDR Gold Trust 黄金ETF,增持幅度高达34%。二季度末,该ETF占投资组合比例为15.34%,持仓价值超9亿美元。在桥水二季度前五大增持股中,该黄金ETF排名第二。

此外,桥水对第五大重仓股Ishare Gold Trust(IAU)的增持比例也高达35%。

而在前十大重仓中,4支债券类ETF被调出。

这一调整与达里奥近期对大类资产的表态一致。7月,达里奥周四在彭博全球资产所有者论坛上表示,投资者应优先青睐股票和黄金,而不是债券和现金,因为后者的回报率是负的,央行未来还会继续大开印钞机。

达里奥坚信,各国央行将需要继续向经济注入资金。“你会看到央行的资产负债表急剧膨胀,他们不得不这么做,因为船在下沉”,达里奥说。

对冲基金桥水的联席首席投资官Bob Prince近期接受彭博采访时也表示,虽然政府债券和高等级公司债券一直以来都是财富的聚集地,但全球疫情带来的极端低息世界已经改变了他们的作用。

特斯拉持股接近腰斩

能源股也被疯狂清仓

二季度,桥水大幅减持特斯拉,减持比例为44%,持股数从1.6万跌破9000股,季末持仓市值为971万美金。值得注意的是,今年一季度,桥水便大幅减持了特斯拉,减持幅度高达61.63%,持股数从4.2万降到了1.6万,一季度末持仓市值为854万美金。

二季度,特斯拉股价疯狂上行,涨幅高达106%。今年以来,特斯拉涨幅已超过270%,止盈或是桥水减持的主要原因。

此外,桥水对能源股的未来也并不看好,在二季度近乎清仓了所有能源股。据13F文件,埃克森美孚石油、必和必拓、英国石油、淡水河谷在二季度都被桥水清仓。

抛售新兴市场

巴西主题ETF遭清仓

值得注意的是,对于除中国外的全球新兴市场,达里奥的态度并不乐观,自去年9月以来便开始桥水便开始抛售新兴市场股票。

去年四季度末,桥水对先锋领航富时罗素新兴市场ETF的持仓市值从去年三季度末的15.05亿美元降低至11亿美元,持仓数量大幅减少1262.24万份,减持幅度高达33%;对安硕核心MSCI新兴市场ETF和安硕MSCI新兴市场ETF的减持数量分别为938.42万份、899.31万份。

今年上半年,桥水继续减持新兴市场ETF。

据Whalewisdom数据,今年一季度,桥水的前五大减持股中有三只为新兴市场ETF。其中,SPDR标普500指数ETF占持仓比例降幅为4.74%,领航富时新兴市场股票指数ETF为2%,iShares MSCI巴西指数则为1.5%。

今年二季度,前十大重仓中,仅有先锋领航富时新兴市场ETF遭到减持,减持比例达19%。同时,桥水在二季度清仓了跟踪巴西指数的ETF。

外资巨头组团唱多中国

除桥水外,贝莱德、瑞银、美国资本集团等巨头也在“组团”唱多中国。

近日,贝莱德亚太首席投资策略师本·鲍威尔(Ben Powell)亦在接受采访时称,预计中国及其亚洲贸易伙伴(如韩国、日本)的股票和债券市场将在未来6至12个月跑赢全球新兴市场。

鲍威尔表示,与欧美国家相比,日韩等亚洲国家在政策方面尚有余力,能够在必要时采取更多行动,这些国家同时与中国复苏关系紧密。目前,中国复苏状况不错,与中国相关的国家也有望受益。

7月底,对于近期的撤资表现,贝莱德指出,从中国股市撤部分资是因为其近期的优异表现。贝莱德的全球新兴市场股票联席主管Gordon Fraser表示,投资者偏好减少敞口并在表现良好的时候获利出场。他还称,贝莱德仍在增持中国的股票。

近日,瑞银旗下资管公司UBS O’Connor多策略对冲基金也将持有中国风险敞口占比也从10%升至14%,为该基金成立以来最高比重。

近期,资管巨头美国资本集团(Capital Group)旗舰基金已将中国资产配置至重仓,并宣称看好中国云计算、半导体、生物技术、旅游、消费五大行业。公开信息显示,该巨头资产管理规模超过2万亿美元。

美国资本集团旗下的旗舰基金Europacific Growth Fund目前已将中国升至第一大重仓国,对阿里巴巴和贵州茅台持仓超百亿人民币。