将相关责任追究到人!

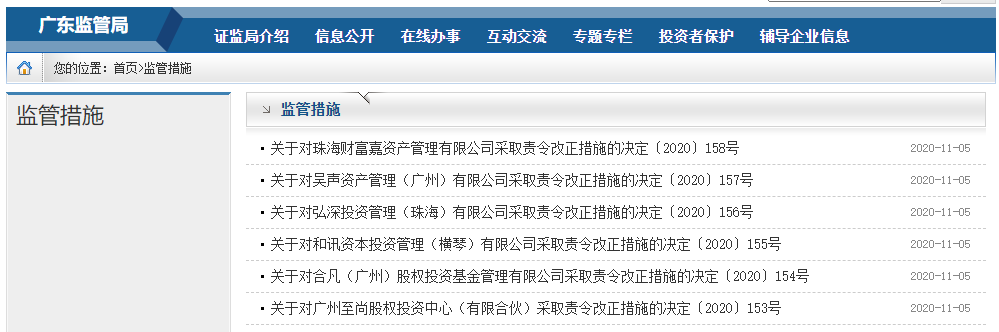

11月5日,广东证监局一口气公布了对6家私募机构的行政监管措施决定书。决定书透露,广东证监局近期对多家辖区内私募基金管理人进行了现场检查,发现多项违规行为,要求公司高度重视、追责到人、限期整改。

券商中国记者统计发现,这一批被罚的私募中,有5家均在基金业协会登记为私募股权、创业投资基金管理人,分别为珠海财富嘉资产管理有限公司、弘深投资管理(珠海)有限公司、和讯资本投资管理(横琴)有限公司、合凡(广州)股权投资基金管理有限公司、广州至尚股权投资中心(有限合伙)。此外,吴声资产管理(广州)有限公司属于私募证券投资基金管理人。

广东证监局在决定书中对这6家私募表示,决定对公司采取责令改正的行政监管措施。

“你公司应当高度重视上述问题,将相关责任追究到人,制定切实有效的整改方案,对存在的问题进行整改,并于收到本决定书后30日内将整改报告、内部问责情况报告及相关责任人的书面检查报送我局。我局将视情况对你公司整改落实情况进行检查。”

券商中国记者将决定书中列出的问题进行了逐一盘点,发现主要可以分为以下八大类,包括未按规定进行信息披露、违背投资者适当性要求、赎回违规等。至于私募机构应如何依照法规操作?相关法规条款亦整理如下。

第一类:投资者适当性管理出纰漏

珠海财富嘉资产管理有限公司管理的“新余市国轩投资管理合伙企业(有限合伙)”私募基金,其中一名机构投资者为非合格投资者。

此外,和讯资本投资管理(横琴)有限公司管理的部分私募基金,在基金销售及合格投资者认定环节均未取得自然人投资者资产证明文件,未能全面了解投资者收入来源等必要信息。

在验证投资者是否符合适当性管理要求时,广州至尚股权投资中心(有限合伙)作为“共青城至尚投资管理合伙企业(有限合伙)”私募基金的管理人,未对以合伙企业形式出资的投资者是否符合合格投资者的条件进行穿透核查,同样属于违规行为。

法规速递:

《私募投资基金监督管理暂行办法》第十二条规定:“私募基金的合格投资者是指具备相应风险识别能力和风险承担能力,投资于单只私募基金的金额不低于100万5元且符合下列相关标准的单位和个人:

(一)净资产不低于1000万元的单位;

(二)金融资产不低于300万元或者最近三年个人年均收入不低于50万元的个人。

前款所称金融资产包括银行存款、股票、债券、基金份额、资产管理计划、银行理财产品、信托计划、保险产品、期货权益等。”

同时,第十三条要求:“以合伙企业、契约等非法人形式,通过汇集多数投资者的资金直接或者间接投资于私募基金的,私募基金管理人或者私募基金销售机构应当穿透核查最终投资者是否为合格投资者,并合并计算投资者人数。”

《证券期货投资者适当性管理办法》第二十九条则规定:“经营机构应当制定适当性内部管理制度,明确投资者分类、产品或者服务分级、适当性匹配的具体依据、方法、流程等,严格按照内部管理制度进行分类、分级,定期汇总分类、分级结果,并对每名投资者提出匹配意见。经营机构应当制定并严格落实与适当性内部管理有关的限制不匹配销售行为、客户回访检查、评估与销售隔离等风控制度,以及培训考核、执业规范、监督问责等制度机制,不得采取鼓励不适当销售的考核激励措施,确保从业人员切实履行适当性义务。”

第二类:风险测评环节违规

经查,和讯资本投资管理(横琴)有限公司未建立私募基金风险评级制度,且在所管理的17只私募基金出具的风险评级报告中,未明确风险等级认定的理由和依据。

珠海财富嘉资产管理有限公司向部分投资者推介与其风险识别能力和风险承担能力不相匹配的私募基金。

合凡(广州)股权投资基金管理有限公司作为“合凡资产-蓝光壹号私募投资基金”的管理人,未对部分投资者的风险识别能力和风险承担能力进行评估,也未发现部分投资者的风险识别能力和风险承担能力与该基金风险等级不匹配。

广州至尚股权投资中心(有限合伙)未对部分投资者的风险识别和承担能力进行评估,未要求投资者书面承诺符合合格投资者条件,未制作风险揭示书并由投资者签字确认。

法规速递:

《私募投资基金监督管理暂行办法》第十六条规定:“私募基金管理人自行销售私募基金的,应当采取问卷调查等方式,对投资者的风险识别能力和风险承担能力进行评估,由投资者书面承诺符合合格投资者条件;应当制作风险揭示书,由投资者签字确认。”

第十七条规定:“私募基金管理人自行销售或者委托销售机构销售私募基金,应当自行或者委托第三方机构对私募基金进行风险评级,向风险识别能力和风险承担能力相匹配的投资者推介私募基金。”

第三类:未按规定备案或报告

珠海财富嘉资产管理有限公司管理的“共青城凯昌投资管理合伙企业(有限合伙)”私募基金,未按规定在中国证券投资基金业协会办理基金备案手续。

吴声资产管理(广州)有限公司、弘深投资管理(珠海)有限公司则均存在高级管理人员发生变更后,未及时向中国证券投资基金业协会报告的情况。

法规速递:

《私募投资基金监督管理暂行办法》第八条规定:各类私募基金募集完毕,私募基金管理人应当根据基金业协会的规定,办理基金备案手续,报送以下基本信息:

(一)主要投资方向及根据主要投资方向注明的基金类别;

(二)基金合同、公司章程或者合伙协议。资金募集过程中向投资者提供基金招募说明书的,应当报送基金招募说明书。以公司、合伙等企业形式设立的私募基金,还应当报送工商登记和营业执照正副本复印件;

(三)采取委托管理方式的,应当报送委托管理协议。委托托管机构托管基金财产的,还应当报送托管协议;

(四)基金业协会规定的其他信息。

第二十五条规定:“私募基金管理人应当根据基金业协会的规定,及时填报并定期更新管理人及其从业人员的有关信息、所管理私募基金的投资运作情况和杠杆运用情况,保证所填报内容真实、准确、完整。发生重大事项的,应当在10个工作日内向基金业协会报告。”

第四类:信息披露违规

和讯资本投资管理(横琴)有限公司所管理的“和讯昆仑安泰私募股权投资基金”发生巨额赎回事项后,未及时向该基金剩余份额持有人披露。同时,该公司所管理的17只私募基金均未向投资者披露季度报告。

珠海财富嘉资产管理有限公司管理的部分私募基金发生重大关联交易后未向投资者进行披露。同时,在部分私募基金的运作过程中,未按照合同约定方式向投资者披露定期报告,且披露的信息内容不完整。

弘深投资管理(珠海)有限公司未按规定向投资者披露私募基金年度报告,未及时向投资者披露底层资产发生重大变化的事项,未及时向投资者披露公司高级管理人员、公司经营情况发生重大变化的事项。

合凡(广州)股权投资基金管理有限公司管理的“合凡资产-蓝光壹号私募投资基金”,未按照合同约定的方式向投资者披露定期报告。

法规速递:

《私募投资基金监督管理暂行办法》第二十四条规定:“私募基金管理人、私募基金托管人应当按照合同约定,如实向投资者披露基金投资、资产负债、投资收益分配、基金承担的费用和业绩报酬、可能存在的利益冲突情况以及可能影响投资者合法权益的其他重大信息,不得隐瞒或者提供虚假信息。信息披露规则由基金业协会另行制定。”

第五类:违规为投资者办理赎回

珠海财富嘉资产管理有限公司作为“财富嘉凯益9号私募股权投资基金”的管理人,在基金合同明确约定不允许赎回的情况下,仍为部分投资者办理提前赎回。

同样的违规情况也发生在合凡(广州)股权投资基金管理有限公司。作为“合凡资产-奥园集团壹号私募投资基金”“合凡资产-蓝光壹号私募投资基金”的管理人,该公司在基金合同明确约定不允许赎回的情况下,仍为部分投资者办理提前赎回。

法规速递:

《私募投资基金监督管理暂行办法》第二十三条规定:私募基金管理人、私募基金托管人、私募基金销售机构及其他私募服务机构及其从业人员从事私募基金业务,不得有以下行为:

(一)将其固有财产或者他人财产混同于基金财产从事投资活动;

(二)不公平地对待其管理的不同基金财产;

(三)利用基金财产或者职务之便,为本人或者投资者以外的人牟取利益,进行利益输送;

(四)侵占、挪用基金财产;

(五)泄露因职务便利获取的未公开信息,利用该信息从事或者明示、暗示他人从事相关的交易活动;

(六)从事损害基金财产和投资者利益的投资活动;

(七)玩忽职守,不按照规定履行职责;

(八)从事内幕交易、操纵交易价格及其他不正当交易活动;

(九)法律、行政法规和中国证监会规定禁止的其他行为。

第六类:违规保本付息

吴声资产管理(广州)有限公司管理的部分私募基金存在向个别投资者支付固定利息的情况。

法规速递:

《私募投资基金监督管理暂行办法》第十五条规定:“私募基金管理人、私募基金销售机构不得向投资者承诺投资本金不受损失或者承诺最低收益。”

第七类:未妥善保管投资者资料

弘深投资管理(珠海)有限公司未妥善保存部分投资者的风险调查问卷等投资者适当性管理要求的资料。

法规速递:

《私募投资基金监督管理暂行办法》第二十六条规定:“私募基金管理人、私募基金托管人及私募基金销售机构应当妥善保存私募基金投资决策、交易和投资者适当性管理等方面的记录及其他相关资料,保存期限自基金清算终止之日起不得少于10年。”

第八类:未将基金进行托管

广州至尚股权投资中心(有限合伙)所管理的部分私募基金未委托基金托管人托管,且未在基金合同中明确保障私募基金财产安全的制度措施和纠纷解决机制。

法规速递:

《私募投资基金监督管理暂行办法》第二十一条规定:“除基金合同另有约定外,私募基金应当由基金托管人托管。基金合同约定私募基金不进行托管的,应当在基金合同中明确保障私募基金财产安全的制度措施和纠纷解决机制。”

需要看到,在“十四五”规划强调打好关键核心技术攻坚战的背景下,私募股权投资基金支持科技创新的作用不容小觑,10月30日中国证监会召开的党委会和党委理论中心组扩大学习会也提到,要更好发挥私募股权投资基金支持创新的功能作用,完善市场化激励约束机制,引导各类创新要素集聚。

不过,各项法律法规划下的“红线”不可触碰。2020年迄今,多地证监局相继开启私募机构自查及现场检查工作,公布了一批在检查中暴露出的违规行为,基金募资、销售、托管、信披等环节依然存在诸多共性问题,值得业界各机构提高警惕。