中证网讯(记者 孙翔峰)6月18日,第十二届陆家嘴论坛(2020)在上海举行,上交所理事长黄红元在论坛的演讲中表示,从制度供给的角度看,科创板目前亟待解决的短板问题,也是国际最佳实践中反映出的有效经验,就是要鼓励引导更多长期投资者参与科创板。

黄红元表示,从境外经验看,股票市场投资者大致可以分为三类:第一类是短期方向型交易者。这类投资者通过波段交易、杠杆交易、高频交易等方式,围绕市场短期变动和突发信息,进行方向性投资,获取短期波动的价差收益,也为市场注入了极其重要的、丰富的流动性。

第二类是中长期价值型投资者。主要以获取股息和长期增值等收益为主,根据公司的基本价值,采取买入并持有、动态调整的策略,成为市场中长期价格中枢,发挥市场“稳定器”的作用。

此外,还有一定比例的套利型投资者。这类投资者主要在现货与期货、期权之间进行跨市场、跨产品交易,对市场短期平衡和定价效率发挥了一定作用。应该讲,这三类投资者对市场而言都是必不可少的。国际上不少专家认为,均衡合理的投资者结构对于市场发展非常重要,一般认为,中长期投资者的市值占比超过一半,交易量占比约三分之一,属于比较合理的情形。

从境外长期投资实践来看,股票类权益资产正在成为重要配置标的。截至2017年底,36个OECD国家养老金投资股票类权益资产的加权平均比例为30.7%,过去5年扣除通胀后的年均实际投资收益率为4.6%,较好地实现了资产的长期保值增值。研究境外长期资金在股票市场上的投资行为,可以发现三大特点:

一是采取逆周期投资操作,从而客观上有利于二级市场稳定运行。逆周期投资策略,通常是采取买入并持有的方式,按年度预期收益参数动态调整持仓,且保持市值相对稳定的一种投资策略。以美国养老金投资活动为例,其持仓市值占总市值的比重,往往在市场下跌期间增加,在市场持续上升时期减少。1999年至2002年互联网泡沫破灭期间,美国养老金持仓市值占比由23%增加至28%;在2008年到2017年的十年大牛市中,美国养老金的市值占比由26%降至21%。通过动态调整,长期资金的持仓市值保持了预设区间内的相对稳定,这客观上有助于熨平市场的过度波动。

二是通过参与新股发行定价和配售,有效支撑了常态化的市场融资功能。以香港市场为例,基石投资者和欧美、亚太地区大型长期投资者的报价和认购情况,是确定IPO发行价格区间及能否成功发行的关键要素。由于90%的新股向全球机构投资者配售,且优先向大型长期投资者配售,如长期投资者对发行人的认可度不高,新股认购意愿不强烈,则极大可能导致新股发行失败。在市场化发行机制下,长期投资者对遴选优质企业、合理确定发行价格发挥了至关重要的决定性作用。

三是通过参与公司治理,提升上市公司质量。长期投资者持股量较大,在市场常态流动性下,很难通过短线卖出实现收益,无法快速兑现、“用脚投票”。

因此,大多数长期投资者通过递交股东提案等方式,积极参与上市公司治理,通过支持公司成长壮大而获得长期收益。在1987年到1993年期间,仅美国五家最大的养老基金就递交了266份股东提案,占股东提案总数的18%。

OECD国家养老金等境外长期资金的管理实践表明:长期投资在推动二级市场平稳运行,公司选优,提高市场定价效率、估值合理性及上市公司质量等方面具有不可或缺的重要作用。

境内长期投资者实践也有良好的效果。以全国社保基金为例,其在境内A股市场上按照逆周期投资策略,采取买入并持有、按预设年化收益率参数动态调整持仓市值的方式进行投资。A股在社保基金的资产配置中具有较高且稳定的比例,2004年至2018年,连续15年取得了远高于A股市场大多数机构投资者的,优秀的、持续稳定的年均投资收益。

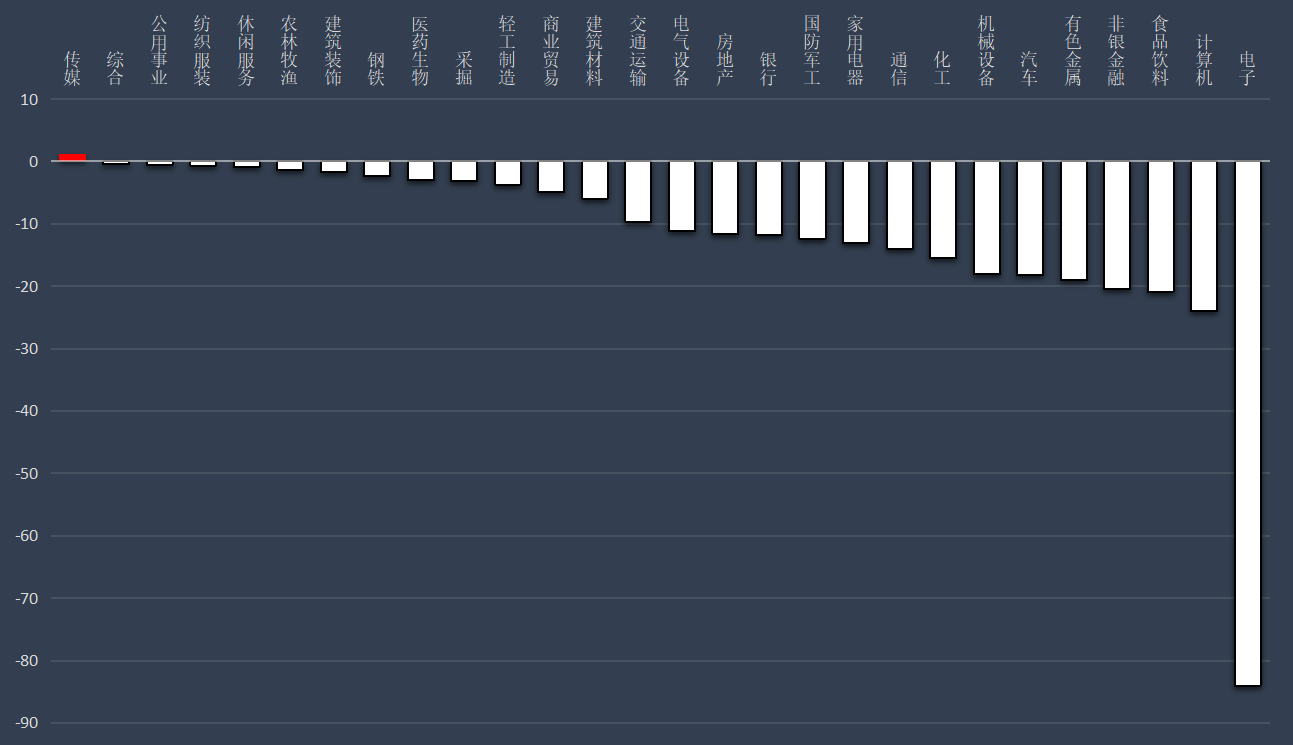

但总体上看,A股市场上的长期投资还远远不足。首先是中长期资金不足;其次是中长期资金未进行长期投资,没有在资金来源、投资策略、持仓周期、绩效考核等方面体现出长期性特征,交易行为短期化,波段式操作比较多,总体表现出短期方向型交易者的行为特点。2015年股市异常波动期间,不少开放式公募基金甚至出现了同时段大规模集中赎回现象,对二级市场流动性产生了巨大压力。从整个市场而言,目前A股市场这种散户为主的投资者结构也是市场时而出现牛短熊长、大起大落等现象的基本原因。

黄红元表示,平衡的投资者结构对于科创板改革非常重要。只有在投资者结构平衡、合理的前提下,资金参与规模的增长才能提供可持续、高质量的融资功能和持续的良好投资机会。中国市场并不缺少资金,但缺少足够的真正做长期投资的“长钱”。

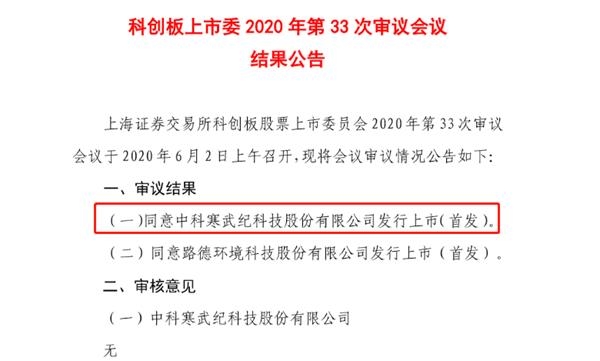

“科创板希望引入真正的中长期资金进行长期投资,因此,我们进行了如下一些尝试。”黄红元介绍,一是推动改善投资者结构。科创板对个人投资者设置了一定的适当性门槛,客观上有利于促进个人投资者通过基金成为中长期投资者,把短钱汇聚成长钱。

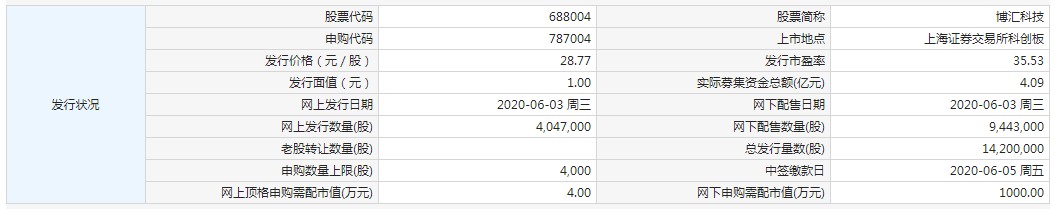

二是让机构投资者更好发挥作用。科创板网上网下发行的基本比例是2:8,回拨后最多可变成4:6;开板初期网下部分不低于50%优先向六类中长期资金配售。科创板自律委倡议,对获配售的中长期资金随机抽取10%并锁定6个月,促使其以长期投资策略指导定价投资。

三是优化大股东减持“批发+零售”机制,探索有效应对减持问题的市场化路径。科创板上市公司股东今后可以采用向中长期资金网下询价、配售等新的减持方式,并为长期投资者留下业务接口。

黄红元表示,下一步,上交所将配合证监会积极研究推出鼓励、吸引中长期投资者的制度。条件具备后,拟通过自愿安排或承诺等方式,对真正采取长期策略的机构投资者建立公开备案名单,使其在发行询价、定价、配售过程中发挥更大作用,获得更多的机会,并自愿承担长期投资的相应责任,推动市场投资者结构逐步趋于合理。我们热切欢迎更多中长期资金参与科创板并进行长期投资,成为特定意义上的长期投资者,支持科创企业发展并分享其红利,推动市场流动性、波动性、平稳度与市场功能相匹配。