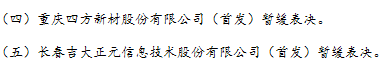

中证网讯(记者 齐金钊)9月4日晚间,证监会正式发布消息,已按法定程序核准了厦门银行股份有限公司(以下简称“厦门银行”)A股IPO发行申请,厦门银行及其保荐机构中信建投将与上交所协商确定发行日程,并陆续刊登招股文件。据证监会网站显示,自2017年12月1日预披露招股书至2020年7月15日,厦门银行一直处于排队阶段。今年上半年,A股IPO市场迟迟未见银行股身影,这次厦门银行于2020年7月16日率先过会,并在2020年9月4日获得证监会发行批文,即将成为今年A股首家上市银行、福建省首家上市城商行。

公司治理健全规范

成立于1996年的厦门银行,前身是在原厦门市14家城市信用社和市联社基础上组建的厦门城市合作银行,是第一批改制设立的城商行,1998年更名为厦门市商业银行。2008年,厦门银行成功引进台湾富邦金控的全资子公司——富邦银行(香港)作为战略股东,成为台湾金融机构借助第三地进入大陆市场的首例。2018年,富邦金控正式受让富邦银行(香港)所持有的全部厦门银行股份,以直接持股取代其绕道第三地子公司持股的方式,使厦门银行成为大陆首家台湾金融机构直接入股的城市商业银行。

截至目前,厦门银行第一大股东为厦门市财政局,持股占比20.21%;第二大股东为富邦金控,持股占比19.95%。2017年正式上报IPO申请前,厦门银行完成了一次定向增发,不仅为漫长的IPO排队期募集了等候的资本,也进一步优化了股权结构和董监事会构成。稳定、多元化的股权结构,为厦门银行稳定经营发展创造了良好的氛围。

截至2019年末,厦门银行资产总额达到2468.68亿元,较2018年末增长6.22%,资产规模增长稳健,全年实现营业收入45.09亿元,同比增长7.73%,实现净利润17.36亿元,同比增长22.69%,盈利能力稳步提高。近日发布的半年报数据显示,截至到今年6月末,厦门银行的营业收入为27.11亿元,营收同比增长近27%,净利润延续以往增长态势,达9.68亿元。

厦门银行不断调整资产结构,将“防风险、去杠杆”作为业务开展重点,加大贷款的投放力度,发放贷款及垫款占资产比重进一步上升。截至2019年末,厦门银行发放贷款及垫款净额1050亿元,同比增长29.64%,发放贷款及垫款净额占总资产比重为42.53%,同比上升7.68个百分点,服务实体经济的能力不断增强。其中,小微贷款余额552.06 亿元,占全部贷款余额的53.68%,实现“两增两控”。民营企业贷款余额387.94 亿元,占企业贷款余额的62.71%。

资产质量方面,截至2019年末,厦门银行不良率1.18%,较2018年降低0.15个百分点,截至今年6月末,厦门银行不良贷款率为1.12%,较去年末略有下降,不良贷款率呈持续下降态势。2019年末拨备覆盖率274.58%,较2018年末提升61.75个百分点,风险抵御能力进一步提升,各项监管指标达标。

打造两岸金融合作特色名片

厦门银行充分借鉴战略股东先进的经营管理经验和金融服务理念,在服务台胞台企方面先行先试、持续创新。该行开设了大陆银行业首个台商业务部,为台商提供“资金大三通”“人民币直航”等个性化金融产品;推出首张面向台胞的专属信用卡;在货币清算与零售业务方面,与台湾银行同业展开多维度合作。

截至2019年12月31日,厦门银行直接服务台籍企业718户,存款余额42.36亿元,贷款余额17.62亿元;同时拥有台籍零售客户约4.8万户,管理的台籍客户金融资产约35亿元人民币,两岸金融服务成为厦门银行富有特色的经营亮点。

“中小银行对中小微企业的发展发挥着不可或缺的作用。资本实力的增强,是银行防范和抵御风险的重要前提,包括厦门银行在内的一批标杆性区域城商行加速上市,不仅担负着纾困中小微企业的责任,也承载着中小银行加快转型升级的新期许。”业内人士表示,厦门银行稳定的股权结构、稳健的经营风格、突出的两岸金融服务特色,可能是其成为今年A股银行IPO首位“尝鲜者”的主要原因。