□ *ST银亿第二次债权人会议,表决通过了《银亿股份有限公司重整计划(草案)》。

□ *ST银亿重整投资人嘉兴梓禾的核心团队与半导体行业的深厚关系,让人不免揣测其参与*ST银亿重组背后的深层考量。

□ *ST银亿全资子公司普利赛思系上市公司康强电子的第一大股东。而康强电子便是一家主要从事半导体封装材料的企业。

流动性危机爆发近2年后,*ST银亿的破产重整迎来新进展。

*ST银亿12月11日晚间公告,公司当日召开第二次债权人会议,表决通过了《银亿股份有限公司重整计划(草案)》。其中,2家有表决权的有财产担保债权人均投出同意票;参会的127家普通债权人中亦有123家表决同意。

根据此前公告方案,嘉兴梓禾瑾芯股权投资合伙企业(有限合伙)(下称“嘉兴梓禾”)将作为重整投资人参与*ST银亿的破产重整,其核心团队主要由半导体业内人士构成;*ST银亿债务受偿不足部分将以股抵债,以实现上市公司的债务剥离。

接近债权人委员会的人士向记者表示:“因本次重整计划包含债转股的方案,债权人更关注*ST银亿的后续经营。嘉兴梓禾的方案中,包含了相对完整的后续经营计划,这也是重整草案获得高票支持通过的重大原因。”

两次转增化解难题

11月25日,*ST银亿重整计划(草案)之出资人权益调整方案出炉,其主要内容是解决公司债务问题及引入有实力的投资人。

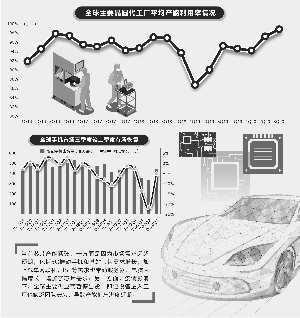

简要梳理,该方案主要通过两次转增方式进行扩股:第一次转增的约26.1亿股股票中,应向*ST银亿控股股东银亿控股及关联方分配的约18.55亿股股票优先用于完成业绩补偿;第二次转增的约33.59亿股股票,不再向全体股东进行分配,将全部让渡并按照重整计划的规定,专项用于引进重整投资人、清偿负债。

“出资人和债权人需共同分担实现上市公司重生的成本。”对于此次权益调整的原因,*ST银亿重整管理人称,公司现金流严重不足,已不能清偿到期债务,且明显缺乏清偿能力,生产经营和财务状况均已陷入困境。为挽救公司,避免其破产清算,出资人和债权人需共同做出努力。

“重整方案说明相关各方都是比较诚恳的,对于我们债权人来说,这也是一个最好的选择。”一位*ST银亿的银行债权方人士表示。

“白衣骑士”半导体背景深厚

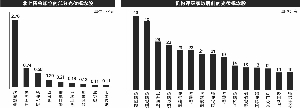

回溯公告可见,10月27日,*ST银亿此次重整投资人确定为嘉兴梓禾,其投资总报价为32亿元。

参照*ST银亿招募重整投资人时开出的条件:一是不限行业,但具有汽车零部件行业或上下游行业从业者,在同等条件下优先考虑;二是重整投资人要有足够的资金实力,且能出具相应的资信或其他履约能力证明。

嘉兴梓禾能击败涉足汽车零部件行业的联合投资体,脱颖而出,应有赖于其更优厚的出资条件。

公开资料显示,嘉兴梓禾成立于今年8月,股东为中芯梓禾创业投资(嘉兴)有限公司(下称“中芯梓禾”)和赤骥控股集团有限公司。二者的实控人为此前未曾“显露”于资本市场的宁波籍商人叶骥。

中芯梓禾法人为郑昕。工商资料显示,郑昕原任中芯科技股权投资基金管理(宁波)有限公司、宁波市集成电路产业基金管理有限公司总经理。上述两家公司的股东榜中,均有中芯国际旗下的投资平台中芯聚源股权投资管理(上海)有限公司闪现。此外,郑昕还曾参与投资过多个半导体项目,包括中芯国际(绍兴)、豪威科技、唐人制造等。

嘉兴梓禾核心团队与半导体行业的深厚关系,让人不免揣测其参与*ST银亿重组背后的深层考量。值得注意的是,*ST银亿全资子公司普利赛思系上市公司康强电子的第一大股东。而康强电子便是一家主要从事半导体封装材料的企业。

被资本所困的昔日宁波首富

*ST银亿的重整,只是银亿系溃败的一个缩影。

上市公司的控股股东银亿控股及其母公司银亿集团早于去年6月,便已先行提交了破产重整申请。4个月后,*ST银亿的债权人浙江中安安装有限公司,也以不能清偿到期债务并且明显缺乏清偿能力为由,向宁波市中院申请对*ST银亿进行重整。

事实上,警报早已拉响。2018年12月份,“15银亿01”出现实质性债务违约,发行规模3亿元。这家2018年第三季度还有408亿元资产的开发商,当时却连3亿元债务都还不起。

银亿系掌门人熊续强在花了24 年登上宁波首富的宝座后,又仅仅用60天时间,滑落破产重整的深渊。

而危机的“引线”,则在2016年就被埋下。这一年,正是*ST银亿开启去地产化,步入“汽车+地产”双主业时代的开端。当年3月,*ST银亿以33亿元拿下宁波昊圣100%股权,间接持有美国ARC集团相关资产。后者是全球第二大独立气体发生器生产商。此后,*ST银亿再以79.8亿元收购全球知名汽车自动变速器独立制造商比利时邦奇。

然而,2018年,ARC和邦奇均未能完成业绩承诺,这令一心做大汽车制造业的*ST银亿元气大伤。2018年年报显示,公司营收同比下降29.39%;净利润同比下降135.81%。