证券时报记者 卓泳

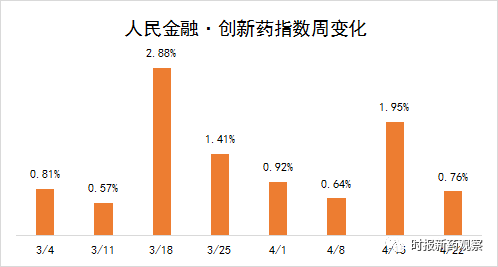

从近期的A股市场表现来看,已初步走出了探底回升、小幅震荡上扬的态势。而此前不少机构也曾在三月份预测,3月份是市场悲观预期的顶点,风险已充分释放,随着当前市场流动性逐渐走向整体均衡,投资者情绪得到不断修复,4月份市场也将得到修复。

可以看到的是,当前部分核心资产已迎来一波反弹,核心资产逐步进入估值盈利匹配的区。核心资产是否真的稳了?机构抱团是否会再次重演?下半年投资机会在哪里?云溪基金总经理阳勇接受证券时报记者专访时表示,经过此前一轮调整,核心资产的整体估值已经比较合理,机构抱团也将是常态,符合价值投资的客观规律。今年看好领域有两块:一是医药、消费、新经济等代表中国经济发动机的钻石赛道的龙头股;二是受益于全球再通胀与海外复苏共振的化工、有色、煤炭等周期牛机会。

证券时报记者:春节以后市场核心资产出现了一波大调整,您如何看待这波调整?目前核心资产跌到位了吗?

答:这次的调整并不是企业基本面发生了变化,而是前期一些核心资产估值确实比较高,随着美国10年期国债走高,对高估值的股票的估值溢价有所杀伤,机构内部产生分歧,同时对于市场未来流动性收紧预期提升,从而导致这次核心资产出现一波急速杀跌。

经过这次调整,当前14个中信一级行业动态P/E都处于历史50%分位以下,PEG大都处于0.8~1.2分位,整体估值已经比较合理了。市场依然处于持续几个月的平静期,当前的特征是存量资金博弈,市场有底有压。

今年大概率是一个震荡市场,上涨和下跌空间都有限,主要超额收益在于精选个股,通过个股波段操作获取超额收益。

证券时报记者:您怎么看待机构抱团现象?“机构抱团”未来会不会成为一种趋势?

答:近年来,A股市场正加速从“散户市”走向“机构市”,专业投资机构在市场中的话语权大幅提升。中金公司最新数据显示,2020年机构持有A股流通市值48%,约占A股流通市值半壁江山。未来,A股一定想美国市场一样,一定是机构主导的市场。

由于机构对优质股的偏好,往往会扎推在优质白马股身上,所以导致最近几年市场“二八分化”非常严重,优质股不断创新高,小票、垃圾票不断被市场抛弃。于是,很多看不懂的人都在抨击所谓“机构抱团”的时候,我们一定要辩证看待。这些抱团的标的都是实打实的有利润增速支撑的行业或者标的,远没有去到泡沫化的时候。其次,这些抱团的资金都是实打实的资金,而不是过去2015年的那种杠杆资金,都是外资,社保,养老金,保险,银行等各大长线投资机构及国民投资性储蓄资金的公募基金形成的长线投资资金。所以一定要坚信现在我们看到的市场表现,目前机构抱团才仅仅只是开始。国民的投资配置,正在经历一次“储蓄搬家”。我认为,机构抱团将是常态,符合价值投资的客观规律,符合把市场资金投给最能创造价值的企业家手里。最近,机构抱团股迎来一次大的调整。我们不要因市场短期的调整而放弃长期的投资机会。

证券时报记者:美国漂亮50跌了2-3年才见底,估值普遍杀70%,如今A股核心资产最多跌去30%,A股的这波核心资产下跌与美国70年代的漂亮50暴跌有异同之初吗?

答:我认为,两者有一个明显的区别就是,企业业绩增速的差异。美国漂亮50平均净利润增速在10%-25%附近,但是我们看到最近一季报,不少核心资产业绩增速都是在30%-50%,像酒鬼酒一季报预告业绩增速达到160%-180%。正如一句武侠小说经典名言:天下武功,唯快不破。我们认为,高增长能够击败高估值,高速增长的企业通过时间一定能过消化高估值,然后股价继续创出新高。

证券时报记者:展望2021年下半年,您认为有哪些好的投资机会值得重点关注呢?

答:2021年,是我们建党100周年。炒股票,一定要听党的话,至少在7月份前,市场大概率维持窄幅震荡、一旦市场出现暴跌,相信国家队会出手护盘,保证市场稳定。展望下半年,我们持续看好A股市场的表现。

从估值看,中国作为全球最具有经济活力的市场,目前3400点的位置并不高,整体估值并没有严重泡沫。资金面,美元继续放水,拉动全球股市继续上涨,国内增量资金有所放缓,但外资继续涌入抢国内的优质股票筹码。从基本面看,下半年国内外经济继续复苏,众多行业将引来改善,业绩同比环比提升,必将推动指数进一步上行。

今年下半年的投资机会我认为主要还是两个方面:医药、消费、新经济等代表中国经济发动机的钻石赛道的龙头股,有业绩,有成长,经过这一轮调整,估值已经达到合理区间,不少股票将会持续走牛,但风格或许有所切换,从大市值股票向二三线优质白马股转移,更加追求性价比,从“估值驱动”转“盈利驱动”。此外,就是受益于全球再通胀与海外复苏共振的化工、有色、煤炭等周期牛机会。这可能是一个阶段性的投资机会,主要由于疫情和周期导致的2020年的低基数,2021年有望迎来业绩的大幅度改善,从而驱动股价的上行。