中国基金报记者 方丽 陆慧婧

全球资管巨头持续加码中国,刚刚,全球资管规模排名第一的贝莱德公司抢先一步,率先拿到首家外资全资公募基金管理公司牌照。

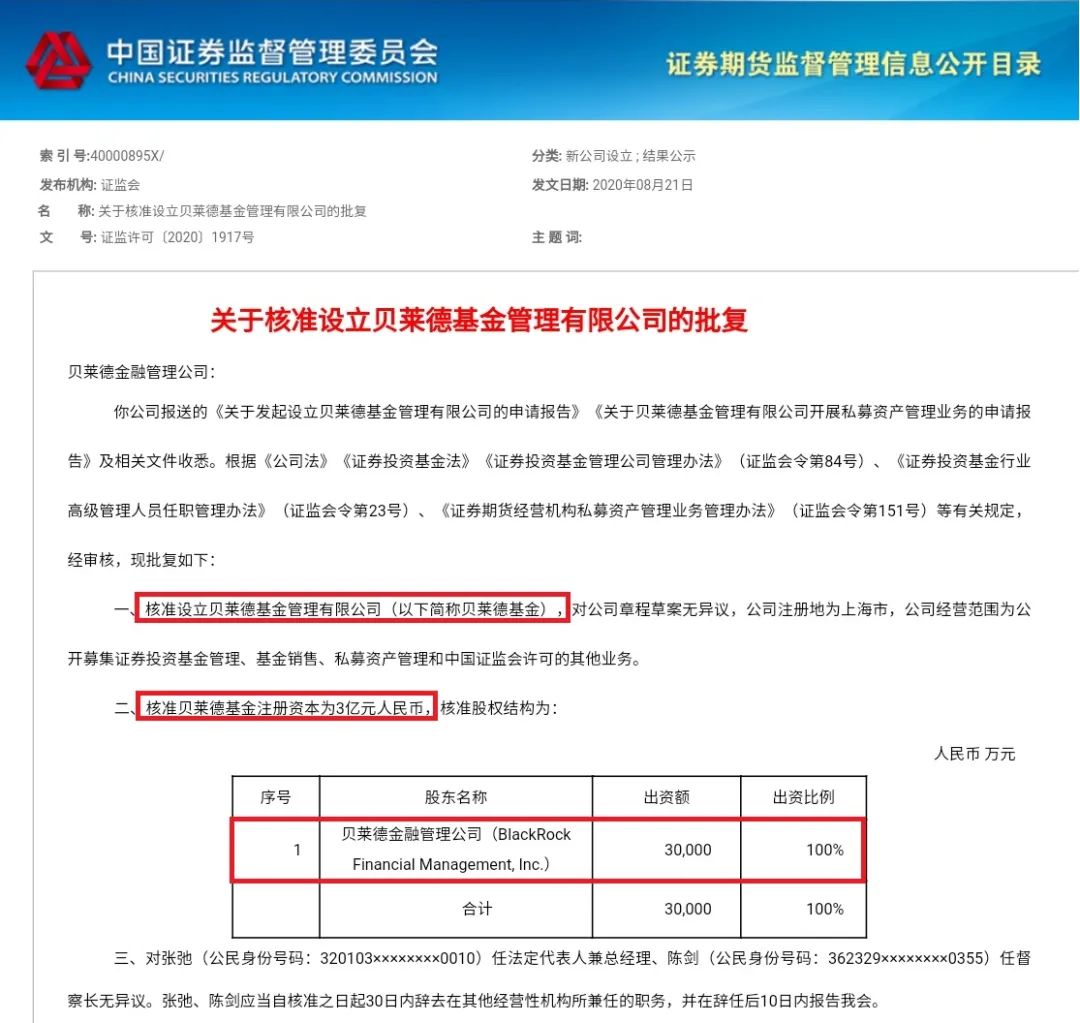

据证监会网站昨晚最新披露信息披露,贝莱德基金管理有限公司已于8月21日获核准设立,贝莱德基金管理有限公司由贝莱德金融管理公司(BlackRock Financial Management, Inc.)100%控股。

今年4月1日,基金管理公司正式放开外资股比限制,贝莱德也于4月1日当天递交公募基金设立申请,如今不到5个月时间即获批,中国资本市场对外开放脚步不断加快。

除了贝莱德,路博迈、富达两家外资机构也已递交设立公募基金公司申请,公募基金业正式迎来内外资机构同台竞技的新时代。

首家外资全资控股公募基金“花落”贝莱德

基金行业迎来划时代的事件,继2002年12月首家中外合资基金公司成立17年后,外资资管机构正式以独资的形式进军国内公募基金市场。

近期,证监会在官网发布《关于核准设立贝莱德基金管理有限公司的批复》,核准设立时间为8月21日。

批复公告显示,贝莱德基金由贝莱德金融管理公司(BlackRock Financial Management, Inc.)全资控股,注册资本金为3亿元人民币,注册地为上海市,公司经营范围为公开募集证券投资基金管理、基金销售、私募资产管理和中国证监会许可的其他业务。

贝莱德应自批复之日起6个月内完成贝莱德基金组建工作,足额缴付出资,选举董事、监事,聘任高级管理人员。自取得经营证券期货业务许可证之日起6个月内,应当发行公募基金产品。

在人事任命上,证监会核准张弛担任贝莱德基金法定代表人兼总经理、陈剑任公司督察长。

据了解,张弛此前担任泰康资产副总经理,他也是一名公募基金“老将”,此前多年在光大保德信基金任职。资料显示,张弛毕业于英国兰卡斯特大学( Lancaster University),获金融学硕士学位。曾任建设银行上海分行信贷员,华安基金管理有限公司高级产品经理,战略策划部总监助理,副总监。加入光大保德信基金管理有限公司后,先后担任产品总监,市场与产品总监,公司首席市场总监,2008年升任光大保德信副总经理,而后于 2015 年11月离职,转战泰康资产。

此前有业内消息称,张弛在今年3月加入贝莱德,出任上海WFOE总经理,筹备贝莱德中国公募基金业务。

事实上,贝莱德为发力国内公募市场,去年9月正式任命汤晓东为中国区主管,负责管理发展和执行其在中国的长期业务战略。

业内周知,汤晓东在国内基金公司及监管部门均有丰富的从业经验,2009年,汤晓东从华尔街回国后,曾担任证监会基金部副巡视员,期间参与过QFII政策的调整,以及基金业放松管制的改革。而后,汤晓东历任华夏基金总经理及广发证券副总经理。

二季度末管理总资产超50万亿人民币

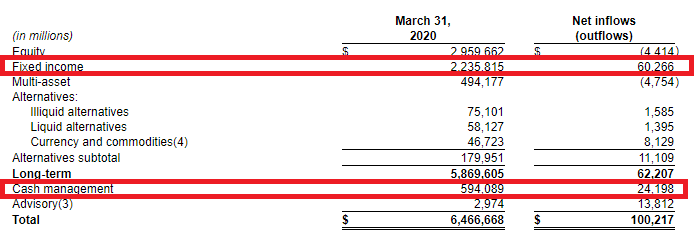

作为全球最大的资产管理集团,截至2020年6月30日,贝莱德全球管理规模达到7.32万亿美元(约合人民币50.25万亿),所从事的业务类别涵括股票、固定收益投资、现金管理、替代性投资、不动产及咨询策略。

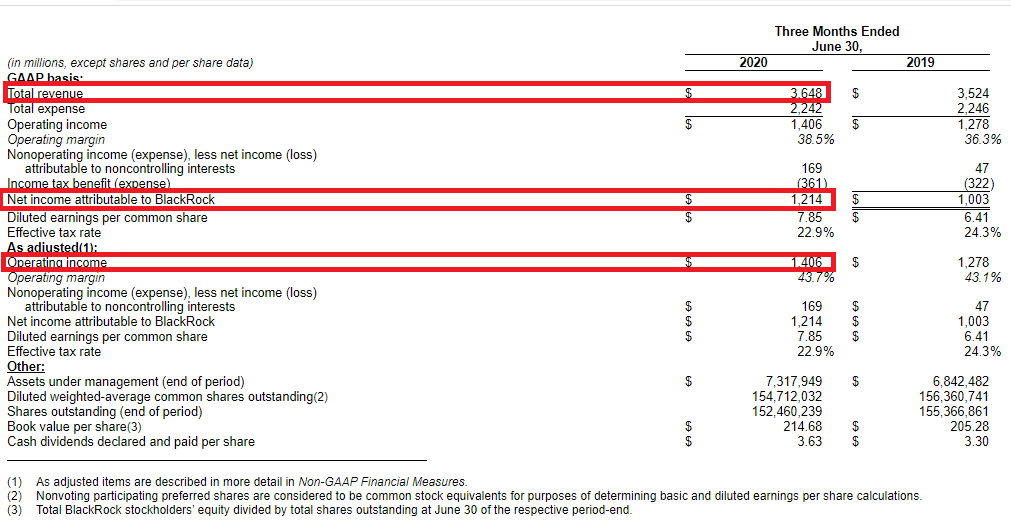

此前披露的贝莱德2020年二季报显示,今年二季度,贝莱德总收入36.48亿元,净利润12.14亿美元。

调整后营业收入为14.06亿美元,营业利润率为38.5%,分别增加了1.28亿美元和220个基点。今年二季度每股摊薄普通股收益同比增长了1.44美元,即22%,这主要是由于本季度营业收入和非营业收入增加,有效税率降低以及稀释后的股份数量减少所致。调整后的营业利润率为43.7%,较2019年第二季度增加60个基点。

二季报同时显示,相比一季度,贝莱德旗下资管产品新增管理规模1002亿美元,其中,固定收益类基金新增602.67亿美元,现金管理类产品“吸金”241.98亿美元。

贝莱德在中国市场也耕耘已久,过去,贝莱德一直通过QFII、RQFII沪/深股通、债券通、境内银行间债券市场投资中国。2017年9月,贝莱德在中国成立投资公司,并于12月拿下私募牌照,成为较早进入中国的国际资管巨头之一。

去年年末,贝莱德、新加坡主权财富基金淡马锡与中国建设银行的财富管理部门达成一项非约束协议,在中国组建一家资产管理合资公司,为当地的中国投资者开发和分销产品。

最近,监管层也透露了这一理财公司的最新进展。8月22日,银保监会副主席祝树民在青岛举办的中国财富论坛上表示,银保监会将进一步扩大对外开放,除了去年批复中银理财和东方汇理合资设立的汇华理财外,最近银保监会批复了建信理财和贝莱德、富登公司设立合资理财公司。

今年6月18日,在第十二届陆家嘴论坛上,贝莱德董事长兼CEO劳伦斯·芬克 (Larry Fink)发表演讲称,疫情后的世界将变得不同,尽管存在不确定性、全球体系脱钩等各种担忧,但中国仍然是贝莱德最大的长期投资机遇所在地,并将帮助投资者加大对中国在岸市场资产的配置。

此前,芬克也多次发表看好中国市场的表态。此前他在致股东信中,也重申中国将是贝莱德最大的机遇之一。

外资机构积极申请设立公募基金

中国资本市场加速对外开放,2017年11月10日,财政部宣布,国内基金公司控股权外资持股比例放宽至51%,三年之后投资比例不受限制;2019年7月20日,国务院金融稳定发展委员会办公室宣布进一步扩大金融对外开放的11条措施,其中,基金管理公司放开外资股比限制的时点提前到2020年4月1日。

在政策的支持下,外资机构开始了寻求独资基金公司模式,主要走两类模式,一类是对合资基金公司寻求控股权,如上投摩根等通过股权收购模式;另一类是外资机构通过直接申请设立新的基金公司之路,类似贝莱德模式。

从第一类模式看,上投摩根成为外资100%控股的公募基金公司目前只差“临门一脚”。近期,上海联合产权交易所最新信息披露显示,上海信托挂牌转让上投摩根基金49%股权,转让价格为70亿元。由于此前摩根大通已经持有上投摩根基金51%股权,等此笔股权交易完成,摩根大通也有望100%控股上投摩根基金。

此前,瑞银集团在控股合资券商之后,也曾对外表态,国投瑞银基金管理有限公司是中国第一家外方持股比例达到49%最高上限的合资基金管理公司,未来会根据新的政策寻求跟中方合资方做增持股比的调整。

而wind数据显示,目前国内128家基金公司中,合资基金公司共有44家,除了恒生前海基金通过CEPA新政框架实现外资控股之外,还有包括鹏华、景顺长城、泰达宏利等14家基金公司外资持股比重达到49%,距离绝对控股仅1步之遥,未来这些基金公司中,也有可能诞生外资控股基金公司。

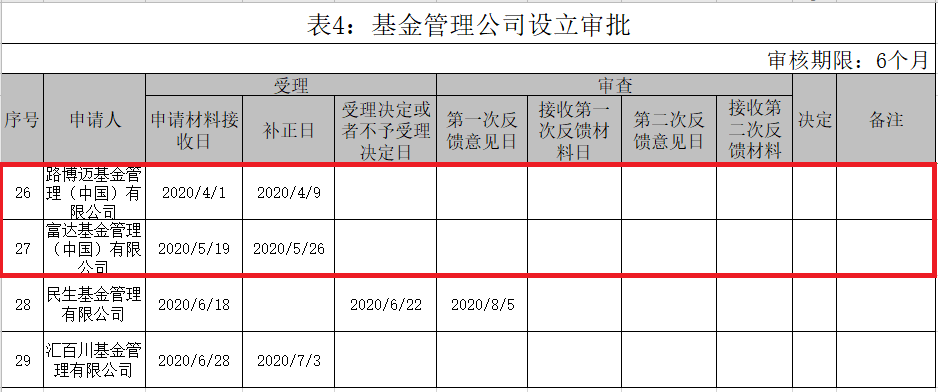

第二类模式中,目前还有路博迈基金公司、富达基金公司已经正式递交公募基金设立申请,正等待获准设立的批文。

路博迈也是一家资管巨头,和贝莱德都是今年4月1日申请设立基金公司。路博迈是一家国际老牌资产管理公司,公司创始人之一、被称为美国共同基金之父的Roy Neuberger 在1939年与Robert Berman 联合创立了路博迈(Neuberger Berman)。2003年,路博迈被雷曼兄弟收购。2008年雷曼兄弟破产后,路博迈员工发起股份收购,成为一家独立的公司,并延续至今。截至2019年12月31日,路博迈管理了包括1,061亿美元股票资产,1,604亿美元固定收益资产和892亿美元另类管理资产。

路博迈投资(上海)的CEO刘颂此前也是国内公募基金公司的高管,他曾先后在中国香港及内地的景顺(Invesco)和景顺长城(Invesco Great Wall)任职,2012年底担任德意志资产管理大中华区主管。加盟路博迈之前,刘颂为海富通基金总经理。

此外,富达国际已在5月19日提交了公募基金管理公司设立申请。据了解,富达国际于1969年成立,原为在1946年于波士顿成立的富达投资(Fidelity Investments)的国际投资部门。富达国际于1980年独立于美国的富达投资。目前,在全球25个国家和地区设有办公室,拥有超过7000名员工,其中包括400多名专业投资人员,基金经理在富达国际的平均服务时间达到12年,平均从业年数为16.3年。