2020年4月价格触底后,随着近日钴价起飞,“妖镍”价格也势如破竹。

沪镍刷新年内高点

近期国内期货市场上的明星,除了金银贵金属,就当属镍了。

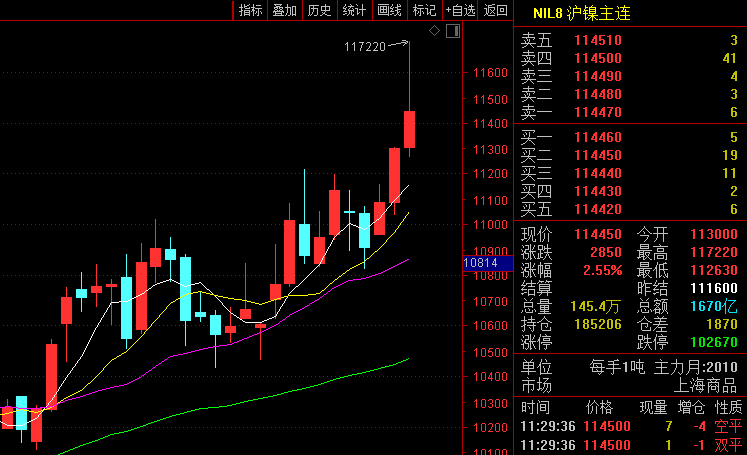

8月6日,沪镍主力合约2010再度涨幅居前,盘中一度报117220元/吨,刷新2019年11月以来的高点。截至上午收盘,该主力合约报2.55% ,涨幅2.55%。

2020年初,随着全球疫情蔓延带来的国际大宗商品价格暴跌,国内镍价也应声跌至谷底。相比2020年4月最低89210元/吨的价格,近几个月来沪镍主力合约累计涨幅已超过30%。

国内期镍价格受外盘带动影响明显。联储在疫情之下持续超宽松货币政策,推动了美元贬值,金属表现偏强,隔夜伦镍收涨2.04%创近七个月高位。同时数据显示,伦敦金属交易所(LME)5日伦镍库存报235470公吨,比前一交易日库存量增加198公吨。

现货市场上,金属镍价格也同频上扬。

生意社监测数据显示,2020年5月初以来,现货镍价累计涨幅超12%。8月5日,现货镍报价111033.33元/吨,较前一交易日小幅上涨0.06%,较年初下跌2.37%,同比下跌5.19%。

镍价上行,也同时受到下游不锈钢价格支撑。

继8月5日刷新年内新高后,不锈钢主力合约2010价格再度上行,6日盘中一度报14795元/吨。

瑞达期货近日研报称,国内镍矿采购需求增加,供应偏紧使得镍系原料价格表现坚挺,成本端支撑较强;并且目前国内市场需求好于预期,市场采购意愿较高,使得库存持续去化,不锈钢上行动能较强。

镍价上行利好下,相关概念股近段时间走势抢眼。

8月6日,盛屯矿业、鹏欣资源盘中股价均刷新年内高点。5月下旬至今,盛屯矿业累计最大涨幅超过100%,鹏欣资源累计最大涨幅也超过67%。此外,7月下旬,青岛中程股价曾出现连续两个交易日涨停,公司公告澄清称,尚未对此前收购的PT. Madani Sejahtera公司所持镍矿进行开采及销售,因此该业务不会对公司2020年半年度的经营业绩产生重大影响。未来,公司将对所持镍矿逐步开展开采、销售,进一步开发矿产相关业务。

菲律宾疫情封锁令影响几何?

“此前由于疫情,自3月18号起,菲律宾几大主要矿区逐步关闭,禁止出货时间从最初的4月18日延迟到4月底。近日,菲律宾再次封锁首都马尼拉,菲律宾作为中国目前最大镍矿出口国,封锁将延长至8月18日,镍供应下降预期支撑价格。”生意社分析师刘美丽认为,当前国内镍矿偏紧格局尚未完全缓解,镍矿价格坚挺。镍铁方面,原料成本对价格有支撑,国内减产有限,对镍矿需求不减。需求端处淡季,但为稳定市场份额,维持产量。

菲律宾近期的封锁状态,成为支撑镍价上行的重要因素之一。

据SMM了解,受此影响,1-5月份中国进口菲律宾镍矿总量同比下降32.8%至550.74万吨,6月逐步恢复正常出口量。不过近日二度封锁目前范围只包括首都马尼拉及周边四省,不包括主要矿区,且矿区防疫工作一直未放松,因此,再次出现前期大规模封锁矿区的可能性很低。

“自2020年印尼禁矿原生镍矿出口以来,市场对于镍矿供应普遍持有担忧情绪,但在全球公共卫生安全事件持续发酵以及菲律宾镍矿主产区苏里高地区传统雨季等因素影响下,菲律宾镍矿出口恢复进程相对缓慢,期内国内镍矿基本处于净消耗阶段,港口镍矿库存下滑至相对低位,对于镍市行情具有明显支撑作用。”卓创分析师洪美玲表示,菲律宾现任环境和自然资源部部长西马图表示,一些被前任环境部长关闭和停业的采矿公司,将被允许恢复运营。

该消息的发布,一定程度缓解业者早前担忧情绪,不过值得注意的是,菲律宾早期关停的矿商,只有纠正了违规行为,并遵守纠正措施,才能重新开放矿区,同时即使部分矿山恢复运行,短期印尼地区镍矿进口缺口,依旧难平。

“妖镍”风云能否再起?

镍矿的供应主要有两部分,一部分是红土镍矿,一部分是氧化镍矿。目前中国进口的红土镍矿占比在50%以上,主要来源是菲律宾和印尼。

2019年,受印尼禁止镍矿石出口消息影响,镍价曾一度出现短短两周内飙涨20%的疯狂行情,引发市场多方关注。

菲律宾出口受限背景下,近期镍价强势是否能够延续?

洪美玲认为,下半年国内镍矿进口量或将随着菲律宾镍矿出口量的增加而增加,虽利好力度逐渐减弱,但支撑力犹存。加之进入8月,随着下游传统消费旺季“金九银十”临近,或提振下游钢厂原料采购备库热情。若无突发事件影响,料短期镍价易涨难跌。

刘美丽也表示,受镍矿供应偏紧支撑,短期镍价震荡偏强为主。

信达期货近期研报则称,镍基本面供需矛盾并不突出,价格的核心逻辑依然在矿端的成本支撑。镍矿方面,菲律宾因疫情影响出货进度,港口库存处于历史地位,叠加镍生铁原料需求较大,短期供应依然偏紧。镍生铁方面,今年镍生铁变量集中在印尼,随着印尼投产及进口增加,供应压力可能体现在三季度。不锈钢6-8月份高排产给镍价带来消费支撑,不锈钢社会库存短期难以出现大幅垒库。而新能源消费驱动不强,但不排除消息炒作再次助推镍价走高。综上所述,镍基本面偏中性,短期价格上涨驱动不足,但下方成本支撑很强。中长周期来看,海外疫情导致的消费减量会逐步恢复,需求回补式修复或带动镍价重心上移。在基本面钝化的情况下,镍金融属性增强,宏观不确定性可能放大镍价波动。