股价高台跳水的杀伤力是巨大的!7月中是科创板,8月初是疫苗,9月初则轮到了食品饮料。这些都是曾经的大牛。

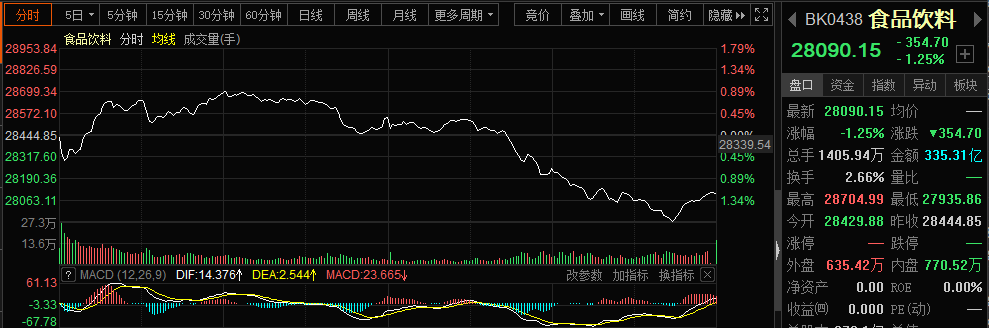

今日午后,市值6000亿的大牛股海天味业、中炬高新、千禾味业等突然跳水,引发食品饮料板块剧烈波动,并引发大盘一波急速杀跌。截至收盘,千禾味业跌8.36%,中炬高新跌8.22%,海天味业跌6.79%。吉林森工跌停,天味食品、京粮控股、均瑶健康、三只松鼠跌幅皆超过5%。食品饮料指数杀跌1.25%。

从成交量来看,海天味业、中炬高新、千禾味业等皆放出巨量,这似乎意味着前期收敛的筹码已经在一定程度上开始松动。然而,据公募基金的持仓数据显示,上周他们还增配了食品饮料行业。那么,今天的杀跌估值过高还是行业发生了变化呢?抱团模式是否正在瓦解?资金的下一个攻击方向又会在哪里?

食品饮料拉响警报

一瓶6000亿的酱油到底贵不贵?这种直面灵魂的问题似乎只有掌握大资金的人才能给出阶段性的答案,一如多年之前,市场直问6000亿的茅台到底贵不贵一样。今天,市场给出了答案,但这是否就是终极答案,却没有人敢打这个包票。

今日午后,股价还在200元以上,市值已经突破6000亿的海天味业突然跳水,最多时跌幅超过8%。

中炬高新、千禾味业也跟随杀跌,这两只股票收盘跌幅更大,皆超过8%。整个食品饮料板块也受到了拖累。其实,观察盘面,杀跌的并非只有食品饮料板块中涨幅过大的股票,抱团股高位股皆出现了杀跌的现象,比如片仔癀,就连贵州茅台这种股票都一度受到惊吓。

核心变量发生变化?

从业绩情况来看,今年上半年调味品板块收入、净利重拾高增长,疫情影响充分得到对冲,业绩并不差。所以,在半年报公布之后,不少股票还迎来了一波上涨。

来自国泰君安的数据显示,2020上半年调味品板块收入205.49亿元、净利润48.37亿元,分别同比+12.35%/+18.30%,增速较2019上半年分别+1.19pct/-6.93pct,净利润增速放缓主因同期基数较高,2020上半年调味品板块毛利率/净利率分别为39.60%/16.76%,分别同比+1.54pct/0.53pct;其中2020二季度收入108.02亿元、净利润25.43亿元,分别同比+24.20%/+27.51%,增速同比分别+10.74pct/-6.47pct。

研报中提到,疫情之下必选消费品的需求刚性凸显和二季度以来物流配送逐渐恢复背景之下渠道补库存,各大龙头通过加速渠道扩张收割市场,单二季度调味品板块收入/净利润增速环比提振显著,疫情对于一季度报表端业绩的影响因此得到充分对冲。细分来看,海天味业/中炬高新/千禾味业/涪陵榨菜等龙头业绩均超出市场预期。长期看,调味品有望持续受益于餐饮消费的需求拉动以及消费升级趋势下产品结构提升、品类扩张,收入增速有望回升。

不过,中银证券表示,食品饮料中报业绩稳定增长,但高估值的问题不能忽视。从中报业绩来看,食品饮料行业可比口径的增速为10%,环比一季度改善了10个百分点,其中酒类增长稳定,饮料增速降幅明显收窄,而食品增速高达47%。食品饮料行业业绩的稳定增长是资金持续青睐的核心原因,可以把整个行业看作一种每年稳定付息10%-20%的信用债,这实际上也是国内很多机构近年来投资食品饮料的主要逻辑,同时也更能解释为什么在宏观经济下行期食品饮料这种稳定增长行业更容易受到市场追捧。然而随之而来的就是业绩与估值匹配度的问题,如果不能在合适的价格买入,投资食品饮料的“利息收入”就会被“资本利得损失”所侵蚀。目前食品饮料行业指数的估值已经来到历史新高,子行业中白酒估值新高,饮料和食品分别位于历史90%和97%分位上。而国内无风险利率上行会给估值带来一定的下行压力,因此从策略角度看,食品饮料整个板块的拔估值过程可能会暂时告一段落。

事实上,诚如中银证券所言,有一个核心变量可能正在发生变化。在昨晚的国务院常务会议,有一个表述就是:稳健的货币政策灵活适度。“稳健”二字重出江湖,值得高度重视。

抱团是否瓦解,资金流向何方?

截至上周的基金仓位数据显示,食品饮料在4月中旬被减持至8.81%后开启震荡回升,目前处在小幅度加仓上升趋势中。那么,这种抱团是否会瓦解呢?中银证券认为,抱团的逻辑主要有两个:一是内资的“申购-增配”正反馈机制,二是海外资金成本与食品饮料预期收益率的关系。

向后看,这两个趋势还会持续,一是因为银行理财产品的净值化和打破刚兑会催化居民资产搬家的过程,今年公募基金发行非常火爆,而公募对于消费的持仓集中度依然排在所有板块的第一位,叠加食品饮料年内收益率排名第一的因素,“申购-增配”的正反馈机制会再次生效。二是即使在食品饮料的估值已经超过50X的情况下,相较而言海外资金成本还是更便宜,近期外资流入节奏的波动更多是由中美摩擦的不确定性所导致的。但是也不建议把公募与外资持仓的集中度当成一种“信仰”来对待,客观的说,随着国内外利率水平的抬升,这种趋势弱化的可能性是比较大的。

对于外资金而言,资金成本的上升会导致流入节奏放缓,尤其是在食品饮料估值不低的情况下。而国内利率的上行也同样会弱化内资继续抱团消费的必要性,因为类信用债的稳定收益属性会随着利率的上升而弱化。当然,目前还没有看到海外投资者急着拉升利率水平的现象,但这种预期差是值得重视的。

其实,除了中银证券外,银河证券也刚刚怼完消费股,表示不为再创纪录的消费股唱赞歌。疫苗崩了,食品饮料也有松动,那么未来资金会否重回已经调整了一段时间的科技股呢?

据彭博社消息,中国第三代半导体已经获得了广泛支持。在第十四个五年计划草案中,可能会增加一系列措施,以加强该行业的研究,教育和融资。

从资金面的情况来看,首批科创板50ETF即将落地,加上此前首批科创板基金成立,科创板即将再迎数百亿增量资金。据悉,易方达、华夏、工银瑞信、华泰柏瑞4家公司上报的首批科创板50ETF已获受理。

当然,如果利率上升,对于成长股也有不利影响。目前,10年期国债收益率已经上升到3.1%,亦不利于成长股的估值表现。此外,美元近日连续走强,也值得关注。美联储的动作会牵动全球股市的表现。