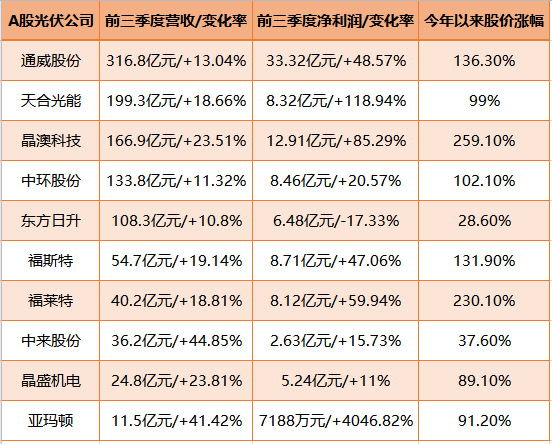

近日,A股主要光伏行业上市公司三季报相继披露,虽然今年有疫情的冲击,但光伏行业表现出了明显的韧性,上市公司前三季度的营收、净利润等指标也大多实现了双位数增长。与此同时,不少上市公司在三季度单季表现出增速加快的趋势,例如,中环股份(002129)、晶澳科技(002459)三季度单季的营收、净利润增速均高于前三季度累计值。

进入四季度,随着年底竞价项目的抢装,光伏也迎来了全年的需求旺季,近期光伏玻璃价格的持续上涨也映证了这一事实。机构预计,光伏行业将在很长一段时间维持较高的景气度。

国庆节前后,A股、港股光伏板块纷纷大涨,大涨背后也预示着行业正处在变革前夜。一方面,大企业加速产能扩张,小企业因供应链管理难度加大等原因开始出清;另一方面,企业面临不同的技术路径选择,成王成寇尚未可知。更大的变革来自于碳中和目标的提出,以及对“十四五”规划目标的展望,光伏行业或将以新的姿态迎接平价上网元年的到来。

三季报业绩纷纷报喜 “十四五”预期向好

根据已披露的数据,通威股份(600438)前三季度实现营收316.8亿元,同比增长13.04%,净利润33.32亿元,同比增长48.57%。受益于光伏组件及支架业务销量增加,天合光能(688599)前三季度实现营收199.3亿元、净利润8.32亿元,同比分别增长18.66%和118.94%。

晶澳科技前三季度实现营收166.9亿元,同比增长23.51%,净利润12.91亿元,同比增长85.29%。中环股份前三季度实现营收133.8亿元,同比增长11.32%;净利润8.46亿元,同比增长20.57%。

光伏辅材企业方面,福斯特(603806)前三季度实现营收54.7亿元,同比增长19.14%,公司称,报告期内,光伏胶膜产品平均销售单价上升和销售规模扩大及感光干膜产品销售规模扩大使营收增长;期内净利润为8.71亿元,同比增长47.06%。

主营光伏玻璃的福莱特(601865)同样业绩报喜,受益于光伏玻璃销售均价和销售数量同比增长,福莱特前三季度实现营收40.2亿元,同比增长18.81%,净利润8.12亿元,同比增长59.94%。

四季度,光伏行业面临抢装,也有机构喊出了“史上最旺旺季”的说法。与此同时,业内关于2021年乃至“十四五”期间光伏需求的关注度迅速提升。“‘十四五’规划目前正在制定中,光伏、风电等新能源占比目标提升也在讨论中。”开源证券电力设备与新能源首席分析师刘强在接受e公司记者采访时说道。

刘强向记者提供了他对“十四五”期间光伏装机量的测算数据,首先,《可再生能源发展“十三五”规划》的目标是,到2020年,我国非化石能源占一次能源消费比重为15%,到2030年为20%。因此,市场对于2025年非化石能源占比预期普遍为18%左右。

但从实际数据来看,2019年我国能源消费总量达到48.6亿吨标准煤,其中非化石能源占比达到15.3%,原目标已提前实现,近五年可再生能源占比年均增加0.8%。线性外推,到2025年,我国非化石能源占一次能源消费比重约为19%。

刘强认为,如果2025年可再生能源比重从18%提升到19%,意味着光伏装机量有望提升20%左右。“近日,国家领导人向世界宣布,中国将采取更有力措施,实现2030年碳峰值和2060年碳中和的目标。能源清洁化是世界潮流、未来趋势,光伏行业未来可期。”

从企业层面看,对“十四五”的预期也较为乐观。晶澳科技副总经理、董秘武廷栋向e公司记者表示,近期,国家领导人和相关部门透露了在“十四五”期间进一步支持产业发展的消息,接下来还需要各部门制订具体的政策和落地措施,从而推动光伏行业的快速发展。

长期以来,中国都支持光伏产业发展,中国光伏制造业在全球占据了绝对领先的优势,并且在光伏装备和原辅材方面也保持领先地位,新增光伏装机规模也连续多年保持世界第一。

“相信国内光伏制造环节及装机规模都会有较大的发展空间,有利于新技术、新产品的快速迭代和释放,推动光伏全产业链快速发展。”武廷栋表示,光伏已经在全球绝大部分国家和地区实现了平价上网,通过全产业链的努力,进一步降低光伏发电成本,结合储能、多能互补等方式摆脱电力消纳依赖,从而提高在发电能源形式当中的比例。

扩产潮延续 光伏一体化趋势显现

面对市场需求的预期提升,2020年光伏行业的扩产动作备受关注。9月底,隆基股份(601012)连续披露了两份扩产计划,一是就公司在丽江新增投资建设年产10GW单晶硅棒项目(三期项目)与当地政府达成合作意向;二是与曲靖市签约,计划在曲靖新增投资建设年产20GW单晶硅棒和硅片项目(二期项目),总投资预计约40亿元。

关于曲靖二期项目,隆基股份人士告诉记者,公司最早在与曲靖市合作的时候就预留了一个二期计划,当时确定的是一期项目先建设10GW,二期根据市场形势另行决定,现在是确定还要建设新的产能,就有了这次的二期项目。

谈到扩产的逻辑,该人士认为,“十四五”规划现在还在征求意见阶段,定稿大概会在明年三月左右出炉。因此,在这之前,关于“十四五”期间新能源占比的目标还不能公开说的太明确,现有的数据大多是市场的推测。

“不过,新能源占比提升的方向是没问题的,数字上要看决策层的最终定论。我们认为,包括光伏、风电在内的新能源占有率指标都会提升,从这个逻辑上来考虑,公司也在不断地扩大产能,此外,扩产的背景也是基于全球需求的增长。”隆基股份人士向记者说道。

由于新冠疫情的爆发,无论是全球还是国内需求,主流机构都调低了2020年新增光伏装机量的预测。但是,关于2021年的情况,武廷栋向记者透露了一组数据,他认为,受疫情影响,今年光伏市场需求增长有所延后,预计明年全球需求将达到150GW-170GW的规模。

“市场需求快速增长,行业集中度快速提升,行业头部企业市场份额快速提升,头部企业纷纷选择了跨越式扩产。”武廷栋说道。

实际上,晶澳科技的扩产也在持续推进。9月中旬,公司公告拟投资103.91亿元分别对硅片、电池、组件等一体化产能进行扩建。其中,硅片投资规模最大,合计65亿元,公司将建设拉晶车间、线切车间,并购置单晶炉等设备,投向包括“年产1GW拉晶及5GW切片项目”以及“年产20GW拉晶及切片项目”,电池及组件则涉及公司在越南及扬州的产能布局。

武廷栋认为,光伏行业的头部企业保持较高开工率,产销两旺,下半年大尺寸硅片的应用大幅提升了组件产品功率和效率,进一步降低光伏发电的建造成本和度电成本,预计新扩产能在市场和客户的接受度更高。

记者注意到,在光伏企业的扩产中,一体化趋势愈发明显。光伏产业链涉及硅料、硅片、电池、组件等众多环节,这还不包括相关辅材。原本在某一环节具有优势的龙头企业正加速向其他环节渗透。

刘强向记者分析说,在光伏各环节中,硅片龙头企业的利润和规模都是相当不错的。组件环节的毛利相对较少,但是组件端涉及到品牌和渠道,对于产品出货具有重要作用。

“只有组件,毛利可能很难提升。组件环节搭配毛利较高的环节,则即可保证出货又有较大盈利空间。因此,一体化趋势也有对稳定供应链的考虑,比如,此次硅料涨价引发的产业链涨价,供给短缺必定造成某些企业供应链不稳定。”刘强说道。

企业扩产同样面临技术路线的选择,从去年开始,有关大尺寸硅片的争论逐渐兴起,除了210硅片,今年又有企业着手推广182硅片,与此相关的是,组件产品的功率陆续突破500MW、600MW等界限。

谈到对技术路线的看法,刘强认为,500W、600W是基于182、210硅片的组件,是比较现实、具有经济价值的选择。此外,PERC电池已进入成熟期,效率的瓶颈已经初现,异质结电池(HIT、HJT)具有高效率、低衰减和低温度系数的优势,很可能是下一代主流电池技术。

而据武廷栋介绍,晶澳科技正积极扩产182mm尺寸产品的产能,2021年182mm尺寸将成为公司主流产品。“同时,公司已具备N型电池的中试线,持续投入N型电池技术的开发,预计新型电池技术会在未来1-2年逐渐成熟,接下来的3-5年发展成为市场主流产品。”

供应链管理难度加大 中小企业加速出清

在与武廷栋交流中,他谈到一个现象,“光伏行业在全球绝大部分国家和地区实现平价上网,技术和产品迭代也在加速,行业马太效应显著,行业集中度快速提升。今年行业又先后经历了新冠疫情、行业政策调整、安全事故触发的产业链涨价,中小企业的市场环境被迅速挤压。”

的确,面对新冠疫情等冲击,各行各业经历了极不平凡的一年,光伏行业从业者也体验了一把过山车般的起伏。在这一番起伏中,价格是核心因素,供应链的动荡让不少中小企业倍感压力。

首先是在年初,由于需求不足,光伏产业链多个环节出现降价潮;然而,到了下半年,画风突变,多晶硅厂爆炸导致的供应短缺成了整个产业链价格普涨的导火索;随后,以玻璃、胶膜、银浆为代表的辅材也出现供不应求的现象。

以硅料为例,硅料价格近年来一直处于缓跌状态,今年初已经跌到每千克60元以下。除了成本优势较为明显的头部硅料企业能保持一定盈利,国内二线硅料企业和海外硅料企业利润空间太小甚至出现亏损,因此开始逐步退出硅料产能。

然而,在市场看好三四季度光伏需求的情况下,年中硅料端连续出现了几次意料之外的事故,需求增长和硅料供给突发短缺的双重冲击下,硅料价格快速上涨。

从硅料下游企业的角度来看,下游企业面对的不仅仅是硅料价格的快速走高,在硅料的供给量上也未必能够得到充分的保障,因此很多下游企业开始同头部硅料企业签订了议价长单。与此同时,在订单交付密集的四季度,供需矛盾不仅体现在硅料方面,雪上加霜的是玻璃、胶膜的供应问题也十分突出,二三线组件企业面临供应链管理的巨大压力。

谈及价格动荡期的供应链管理,武廷栋表示,硅料、玻璃等材料是光伏制造行业的最主要原材料,各企业对原材料供应保障都予以高度重视。

“无论是原材料供应紧张,还是部分原材料供大于求,晶澳科技都一直高度重视,主要采取长协方式锁定原材料供应,稳定市场预期,也便于公司和合作伙伴协调排产计划,提高供需双方产能效率。”

武廷栋告诉记者,晶澳科技还会根据市场需求和订单变化在现货市场采购部分原材料,对原材料供应需求变化予以适当的补充和调整,从而在“以销定产”的原则下保持足够的灵活度,降低整体生产成本,提高产品的市场竞争力。

刘强认为,对于现金流相对充沛的大企业而言,上半年的库存包袱在下半年恰恰转化为一种优势。大公司要想保证强者恒强的优势,要有洞悉光伏行业的管理层、极强成本控制能力、技术的积淀和跟踪以及对供应链的管理等等,组件企业还要有对强大的销售团队、品牌的管理和售后保障能力。

但是,小企业的日子就不那么好过了。“今年上半年需求相对不足,而下半年上游供给不足,那些现金流不充沛的小企业上半年还可能会以低价获取订单,从而回流现金,下半年就面临供给链不稳定的局面,今年对小企业来说是十分艰难的。”刘强说道。

配稿:光伏玻璃“一片难求” 业内预计紧缺状态延续至2022年

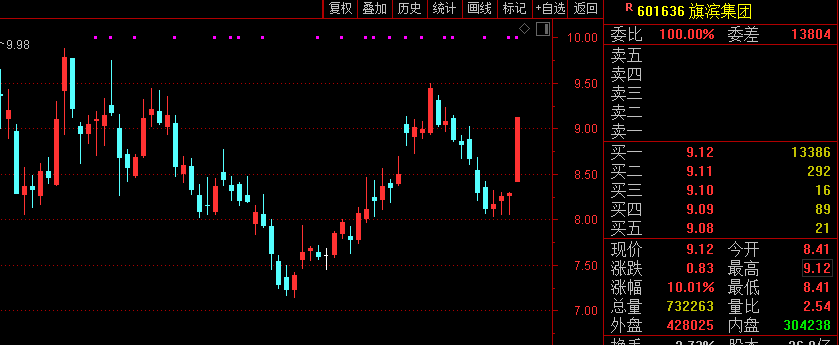

在光伏产业链的价格动荡中,四季度,光伏玻璃愈发“一片难求”。有组件厂商向记者形容说,光伏玻璃全年都处在供应偏紧的状态,而四季度是“特别紧缺”。10月29日,光伏玻璃相关上市公司普涨,福莱特(601865)、旗滨集团(601636)双双涨停,信义光能(0968.HK)涨12.44%。

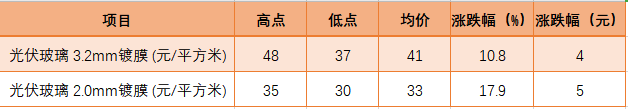

卓创资讯分析师王帅在接受e公司记者采访时表示,以3.2mm的镀膜光伏玻璃为例,主流大厂的价格在35-36元/平方米,而部分小单、散单的价格已经来到38-40元/平方米的价格区间。据王帅预测,11月,光伏玻璃的主流报价也将进入38-40元/平方米的区间。

记者注意到,面对光伏玻璃的紧缺,组件厂商已经调整了出货策略,降低双玻组件的订单;同时,已有企业采用透明背板、超白玻璃来替代光伏玻璃。然而,替代效果究竟如何,业内还有争论。关于透明背板等替代品是否会蚕食光伏玻璃的份额,一家头部厂商人士则不以为意,并向记者指出,一旦光伏玻璃产能跟上,其他替代品继续推广的可能性就不大了。

光伏玻璃“一片难求” 四季度“特别紧缺”

实际上,根据PV InfoLink在10月28日给出的最新报价,上周,3.2mm镀膜光伏玻璃的均价已达到41元/平方米,涨幅为4元/平方米,环比涨10.8%。此外,该型号光伏玻璃的最高报价已攀至48元/平方米。PV InfoLink预测,下周,光伏玻璃的价格仍然看涨。

价格的持续走高,显示出光伏玻璃的供应紧张,有企业人士向记者描述当前的状况是“一片难求”,同时,四季度光伏玻璃的供应状况“特别紧缺”。

记者从业内了解到,从现在到今年底,国内光伏玻璃都没有新增产能了,头部供应商的订单排期已经较为饱满。“信义光能、福莱特以及南玻,他们签的订单已经可以排满11月的产能了。”业内人士告诉记者,除了光伏玻璃大厂,小厂的需求也是比较好的。

目前,11月的光伏玻璃报价即将商定完毕,业内预计,新的报价大概会在本月底或下月初出炉。王帅预测说,由于大厂11月份产能已经排满,12月份行情也有支撑,因此,主流大厂的报价有进一步增长的可能性,“小单、散单报价已经进入38-40元/平方米的区间,大厂跟进这个价格的几率是比较大的,预计11月报价涨幅为2-4元/平方米。”

谈及光伏玻璃供应紧张的状况,一家头部上市公司人士告诉记者,其实从前几年开始,光伏玻璃的供给都处在较为紧缺的状态。今年以来,随着薄玻璃的推广以及双玻组件渗透率快速提升、国内外光伏利好政策频出等因素共同作用,造成了当前光伏玻璃需求爆发的状况。

此外,该人士还指出,相比其他光伏环节,光伏玻璃扩产周期比较长,从拿地到投产、点火、运营最快需要一年半左右时间,一旦上游需求大规模爆发,光伏玻璃的产能很容易跟不上。

光伏玻璃行业已经形成双龙头格局,排在第一的是港股信义光能,在港股、A股两地上市的福莱特紧随其后,今年以来,两家公司股价均有十分可观的涨幅。

一家一体化布局的光伏上市公司人士告诉记者,光伏玻璃今年全年都处在供应偏紧的状态,而四季度是特别紧张。“玻璃的扩产周期跟光伏不一样,总会有周期性错配的。”据其介绍,各家企业都已经在压缩双玻组件的订单了,“因为玻璃供应解决不了。”

在这一背景下,已经有企业蠢蠢欲动,9月底,旗滨集团披露了一份扩产计划。公司拟投资建设1200t/d光伏组件高透基板材料生产线,项目包含1条1200t/d一窑六线高透基片生产线及配套光伏组件高透基板材料加工线,预计总投资10.27亿元。

从行业扩产情况来看,在建的有福莱特4条1200 t/d 产线,信义光能2条1000 t/d 产线,南玻4条1200 t/d 产线,亚玛顿2条650 t/d产线,多数计划2021-2022年左右投产。筹建中的有郴州旗滨1200 t/d产线及桐城新能源1000 t/d产线。

王帅告诉记者,根据相关企业的扩产计划,2021年大概率会新增9400t/d的光伏玻璃产能,2022年的新增产能可能达到9550t/d。“目前,国内光伏玻璃的日产量为28060吨,如果上述扩产的产线能够按计划顺利点火,未来两年行业产能增幅还是比较大的。”

上述光伏玻璃头部厂商人士也指出,随着明年新产能的逐步释放,对供需失衡会有缓解。“但是,如果说会有很大的缓解也还不一定,因为随着‘十四五’规划的调整,打开了光伏行业中长期的发展空间,今明两年以及2022年的上半年,我们认为光伏玻璃还是比较紧缺的。”

透明背板替代效果尚不明朗

令业界担心的一个情况是,玻璃行业被列为供给侧改革的重点行业,面临产能过剩及环保等各方面压力,这就造成光伏玻璃在扩产的过程中只能以产能置换的形式进行,产能扩张能否顺利进行还有不确定性,这也是王帅十分强调光伏玻璃新建产能能否顺利点火的主要原因。

她告诉记者,按照正常流程,必须先有产能置换指标,才能推进新产线建设。“目前的政策对于光伏玻璃还没有新指标放开,主要指标来源于置换或者购买一些老产线或者浮法玻璃的指标替换光伏指标,指标是否足够是目前光伏玻璃企业普遍面临的瓶颈。”

回顾此番光伏玻璃价格大涨的过程,根本原因在于玻璃产能不足,而双玻组件的需求量骤增又使供需矛盾进一步扩大。业内给出的测算数据显示,同等数量的双玻组件比单玻组件对光伏玻璃原片(以吨计)的需求至少多30%。

玻璃供应不足,正成为制约行业发展的瓶颈,尤其是大尺寸以及双面组件的应用推广。面对当下的窘境,行业也在探索新的思路,一种选择就是以透明背板替代部分光伏玻璃,这为双面组件提供了新的封装方案。

那么,透明背板等方案是否对光伏玻璃进行了较好的替代,又能否解组件企业的燃眉之急?事实可能并不乐观,上述一体化厂商人士介绍说,在双面组件中,已经有透明背板这个解决方案了,部分企业也已经推出带有透明背板的组件产品很久了,但目前应用不太理想。

上述光伏玻璃龙头企业人士解释说,双面组件概念刚出来的时候,背面就是用的透明背板或者浮法玻璃,但其本身有弊端,也一直没有解决,比如自爆率、发电效率的问题。

关于自爆率,一旦背板自爆,会导致整个组件废弃,得不偿失,而透明背板等替代品的透光率不如光伏玻璃,会导致发电效率降低等问题。在该人士看来,由于现在光伏玻璃特别紧缺,一些组件厂商买不到光伏玻璃,所以会想通过其他方式替代。

王帅则从另外一个角度谈了她对业界尝试替代光伏玻璃的看法,据她介绍,目前有一些大型组件厂商会部分选择超白玻璃来替代光伏玻璃,但是超白玻璃的规格与光伏玻璃不同,如果要调整超白玻璃规格,其成本会比较高,再加上各种损耗,采用超白玻璃替代的成本优势并不明显。“这只适用于某些大厂阶段性地使用,类似的替代还是有很大的局限性。”

记者了解到,目前,A股主要的背板生产商有中来股份(300393)、福斯特(603806)、回天新材(300041)等。其中,中来股份背板年产能达到1.35亿平方米,透明背板年产能为1000万平方米,今年8月,公司推出了透明背板HauberkTech技术,背板透光率超93%。新时代证券认为,未来高毛利的透明背板出货增加将进一步提升公司背板业务的毛利率。

值得一提的是,前脚刚刚计划涉足光伏玻璃的旗滨集团,后脚又把目光瞄向透明背板。公司29日公告称,计划投资13.73亿元,在绍兴市建设1200t/d光伏高透背板材料及深加工项目。公司认为,此举能够延伸现有玻璃产业链,并逐步扩大市场份额。

对于透明背板是否会蚕食光伏玻璃的份额,上述光伏玻璃供应商则不以为意,该人士指出,对于组件厂商来说,最关心的指标就是发电效率和组件寿命,“现在一部分组件商选择以透明背板替代的原因还是由于光伏玻璃比较紧缺,一旦光伏玻璃产能释放、2.0mm的薄玻璃推广以后,我们认为,超白玻璃或者透明背板再往下推的可能性就不大了。”