英科转债早盘价格一度超越贵州茅台,年内可转债市场成交总额已超7万亿元。

名副其实的“债中茅台”

可转债经过10月份的疯狂熔断潮后,近期是沉寂不少。今日转债市场再发生一件标志性事件,一直被市场喻为“债中茅台”的英科转债早盘价格冲高至1875.78元,比贵州茅台历史最高价1875元还高0.78元,且早盘实时价格一度超越贵州茅台。

或许是“茅台魔咒”发威,英科转债价格超越茅台后,就快速跳水,盘中自高点一度跳水跌近13%。午后英科转债走势趋稳,最终收涨8.45%,最新价1745元/张,仅比贵州茅台收盘价低71元。

英科转债于2019年9月份上市交易,今年以来涨幅近14倍,是可转债市场最牛的品种。英科转债于7月13日首次突破千元大关,之后震荡回落,最低价曾在9月9日一度跌破800元/张。

9月开始英科转债稳扎稳打、一路走高,价格重回千元之上,并在1000元-1200元之间休整徘徊2个月。上周一,英科转债平台突破,连续越过1400元、1500元等多道整数关口,并于12月14日大涨近13%站上1600元。今日早盘开盘后高开高走,价格超过A股第一高价股贵州茅台。

可转债大牛走势离不开正股的强力支撑。受新冠疫情影响,全球医疗防护器材销量大增,作为主营一次性防护手套的英科医疗,公司产品销量和售价齐升,今年业绩猛增。前三季度,公司归属于上市公司股东的净利润达43.73亿元,是去年同期的30多倍。而公司股价自年初的10元左右,飞涨至最新的150多块,年内涨幅近13倍。因此,英科转债的年内涨幅与正股涨幅几乎相当。

受一次性医疗防护手套的旺盛需求,英科医疗年内已多次扩产。此前公司在互动平台表示,公司PVC手套和丁腈手套产品一直处于满产满销状态,部分客户订单已排期至2021年二季度。今年3月以来,英科医疗也已多次发布手套项目建设公告,本月初公司还发布了最新的扩产计划。

12月1日晚间,英科医疗发布多个手套扩产项目,拟投资建设年产500亿只(5000万箱)丁腈、PVC高端医用防护手套项目,项目总投资50亿元人民币。同时,公司拟投资建设年产50亿只TPE手套和50亿只CPE手套项目,项目总投资1.2亿美元。此外,公司还投资2.53亿元建设年产33亿只高端丁腈医疗手套项目。三个投资项目,总投资合计约为60.39亿元,项目全部达产后,公司将新增年产633亿只手套产能。据估算,未来三年内,英科医疗的手套产能将达1500亿只,跃升为世界手套龙头。

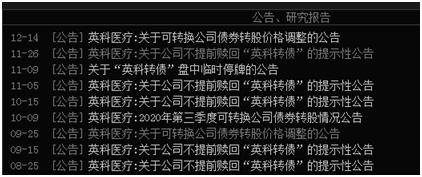

已多次触发强制赎回条款

12月14日晚间,英科医疗发布可转债转股价格调整公告,转股价将由10.41元/股调整为11.32元/股,调整后的转股价格自2020年12月17日起生效。本次上调转股价格是因为公司股本变动,由于实施定向增发,12月17日增发股上市后,公司总股本将由3.34亿股增加至3.52亿股。

目前,英科转债已触发强制赎回条款,不过公司多次公告不提前赎回。根据赎回条款规定,在转股期内,如果公司股票在任意连续三十个交易日中至少十五个交易日的收盘价格不低于当期转股价格的130%(含130%),则公司有权决定按照以债券面值加当期应计利息的价格赎回全部或部分未转股的可转债。

根据公告,在 2020年11月5日至11月25日期间,英科医疗股价满足连续三十个交易日中至少有十五个交易日收盘价格不低于“英科转债”当期转股价格的130%(即13.53元/股),已触发“英科转债”的赎回条款。不过公司董事会决议,英科转债2020年11月3日到期后未来三个月内(即2020年11月4日-2021年2月3日),在触发赎回条款时,不行使“英科转债”的提前赎回权利。

经过上调转股价格后,公司赎回条款中13.53元/股也将上调至14.72元/股。不过,目前公司150多元的股价已远远超过赎回触发价。

可转债大牛市

截至最新,沪深两市可转债数量超过320只,其中156只可转债是在今年上市。由此,今年也是上市公司可转债融资的大年,年内通过可转债融资总额近2000亿元,募资总额已与去年全年接近(去年浦发转债、中信转债和苏银转债三只可转债融资合计就高达1100亿元)。

从全年行情看,今年有240只可转债获得正涨幅(年内上市的可转债以发行价作为起点),涨幅超50%的可转债有31只,更有8只价格翻倍,其中英科转债涨近14倍,横河转债涨超3倍。由于有T+0的特点,可转债成交也是水涨船高,年内单只可转债成交额超过千亿元的有16只,尚荣转债、通光转债两只品种年内成交额更是突破3000亿元。可转债市场今年成交总额也已突破7万亿元,去年该市场全年成交额不足9000亿元,几乎翻了7倍。

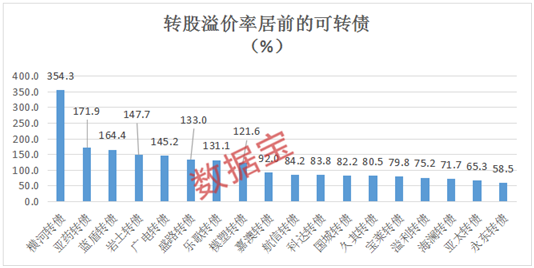

可转债由于兼顾债券和股票的双重特性,因此广受投资者追捧,导致可转债多数处于转股溢价状态。截至最新,合计有280多只可转债为溢价,其中8只转股溢价超过100%。溢价最高的横河转债最新溢价高达354%,亚药转债、蓝盾转债转股溢价超150%。

由于超高的溢价率,上市公司也曾多次公告风险。比如横河转债最新转股价值仅为90多元,但其目前可转债价格高达410多块钱。由于遭爆炒,公司在8月份就发布过风险提示公告,公司表示,通常情况下上市公司股票价格与其可转债价格高度正相关,且不存在超高溢价率的情况。横河转债的价格已严重脱离与公司股价之间的关联,主要系公司可转债流通量较小,可转债价格易被市场资金影响。蓝盾转债也曾在10月份公告提醒投资者,股票价格与其可转债价格高度正相关,且不存在超高溢价率的情况。

声明:数据宝所有资讯内容不构成投资建议,股市有风险,投资需谨慎。