首份上市银行年报来了!

今年以来,银行板块在业绩超预期的推动下上涨8.75%,其中平安银行更是以27%的涨幅居首。2月1日晚间,A股首份银行年报出炉,平安银行当日再度上涨6.32%,创下历史新高。

是什么力量推动着平安银行成为A股新年黑马?新鲜出炉的年报可能藏着关键信息。

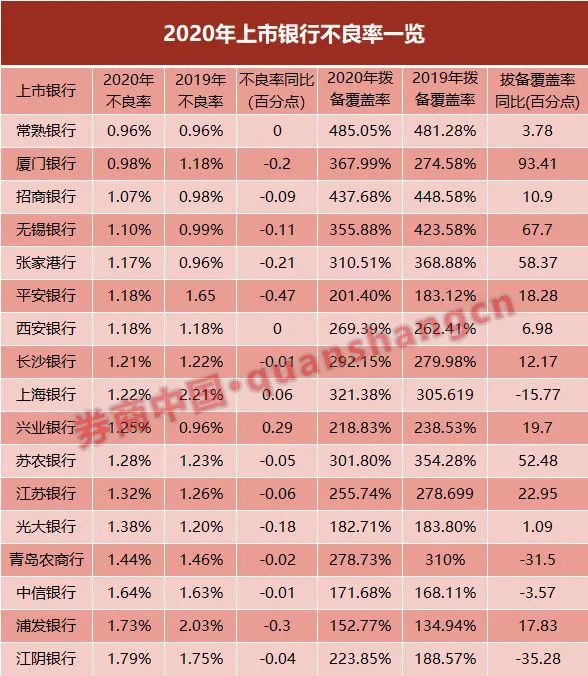

年报显示,平安银行2020年实现营业收入1535.42亿元,同比增长11.3%;实现净利润289.28亿元,同比增长2.6%;营收和净利在已公布业绩快报的股份行中排名第五,增速则排名第二;不良率为1.18%,同比下降0.47个百分点,在股份制银行中排名第二。

这些数字的背后,是平安银行依托零售转型、降低负债成本的支撑;也是依靠科技赋能,数字化经营组合拳带来的效果。此外,疫情期间平安银行加大核销力度,令该行资产质量得到改善。

用平安集团总经理兼联席CEO、平安银行董事长谢永林的话来说,2020年是平安银行深化转型的开局之年,经过三年转型攻坚之战,迈入新阶段的平安银行基础更实,底气更足,打法更新,机制更稳。

去年每个工作日净赚1.15亿

目前已经有16家A股银行公布业绩快报,其中股份制银行6家、城商行5家、农商行家6家,平安银行的营收增速和利润增速在股份制银行中排名第二。

年报显示,2020年全年,平安银行实现营业收入1535.42亿元,同比增长11.3%;实现减值损失前营业利润1073.27亿元,同比增长12.0%;实现净利润289.28亿元,同比增长2.6%。如果按去年366天计算,平安银行在2020年平均每天净赚7904万元;如果剔除节假日,单纯只算251个工作日,平安银行在2020年每个工作日净赚额则达到了1.15亿元。

回顾去年三季度末,平安银行实现归属于股东的净利润224亿元,同比出现5.2%的下滑。由数据可见,平安银行2020年盈利能力在逐季度改善。

具体业务上,2020年该行零售业务实现营业收入885.78亿元,同比增长10.8%,在全行营业收入中占比为57.7%;零售业务净利润176.74亿元,在净利润中占比为61.1%,占比同比下降8.0个百分点,但仍在合理范围内。

对公业务上,2020年末,平安银行企业贷款余额10613.57亿元,较上年末增长9.9%;企业存款余额19884.49亿元,较上年末增长7.3%。

2020年,平安银行资金条线固定收益业务实现交易净收入43.03亿元,同比增长33.9%;投资交易收益率水平连续两年领先市场。

根据平安银行新三年资产负债策略,该行将优化零售业务资产负债结构,在负债业务上积极拓展低成本存款。2020年,集团净息差2.53%,同比2019年下降9个基点;负债平均成本率2.32%,同比2019年下降32个基点。

非标提前回表,加大不良资产核销力度

平安银行2020年的资产减值损失计提和不良资产核销力度值得关注。

年报显示,2020年,平安银行计提信用及其他资产减值损失704.18亿元,同比增加108.91亿元,其中计提非信贷资产减值损失272.70亿元,同比增加210.31亿元。

增加210亿非信贷资产减值损失的计提,是针对理财非标问题资产而进行的,其中的考量,无疑是为理财新规过渡期在年底结束而提前做准备。

数据显示,2020年平安银行核销不良资产909.36亿元,同比增加424.87亿元,其中除核销不良贷款593.60亿元外,核销理财回表等非信贷不良资产315.76 亿元、同比增加306.82亿元。

计提充足的非信贷拨备,并将符合条件的问题资产核销完毕,一方面意味着平安银行理财业务中的非标资产相当一部分已经提前一年回表;另一方面意味着,资管新规年底实施对平安银行的影响已经不大,未来可以轻装上阵。

年报显示,2020年末,平安银行不良贷款率1.18%,较上年末下降0.47个百分点。

具体到不良贷款的结构,2020年末,该行个人贷款不良率1.13%,较上年末下降0.06个百分点,较9月末下降0.19个百分点。自去年8月开始,该行零售月新增不良贷款已呈现回落趋势,年末主要产品的不良率均已出现拐点,并趋近疫情前水平。

2020年末平安银行的企业贷款不良率为1.24%,较上年末下降1.05个百分点,持续保持下降趋势。平安银行解释是源自坚持对公做精策略,持续优化企业信贷结构,完善资产质量管控机制,加大不良清收处置力度,科技赋能风险管控工作,夯实了对公资产质量。

2020年,平安银行收回不良资产总额260.68亿元,同比增长22.0%。

零售银行还有更大的用武之地

谢永林在平安银行董事长致辞中表示,四年前平安银行提出零售转型战略,既是因为平安银行背靠的平安集团有强大的零售基因,也是因为近年来消费在实体经济增长中越来越重要。在当前强化国内大循环的历史要求下,平安银行转型第一阶段打造的智能普惠零售服务模式,在促进消费、扩大内需,带动生产环节繁荣方面有更大用武之地。

谢永林举例分析说,在帮助客户做好资产配置上,平安银行推出的优选基金服务,2020年推荐基金的平均收益率达到52.5%,比同期上证指数涨幅高出38.7个百分点。

在获客方面,平安银行发挥综合金融优势,依托平安集团“金融+生态”战略,通过“团金会”、“个金会”不断深挖综合金融价值,强化生态导流、内部协同。2020年末,平安银行零售客户突破1亿,较上年末增长10.4%,对公客户数也较上年末增长14.4%。

经营上,平安银行以不断升级的平台作为核心抓手。面向C端客户的口袋银行APP,从金融APP升级到“金融+生活”智能助手,目前月活超4000万;面向B端客户的数字口袋,统一门户,统一账户,统一平台,实现从客户到用户思维的全面转变;面向F端客户的“行e通”,打通资金、产品、资产、服务全链条,平台访问量同比增长214.0%,线上销量突破3000亿,同比增长70.7%。

零售转型和科技引领获资本市场认可

“零售银行”和“科技银行”是平安银行的两大标签。

过去一年,平安银行继续推进科技引领。依托平安集团在人工智能(AI)、生物识别、区块链、大数据等领域的核心技术和资源,将新技术深度植入金融服务全流程,推进领先科技与用户服务、产品营销、风险控制、合规管理、精细化管理等多维度的有机融合,实现数字化、智能化业务运营和经营管理。

平安银行2020年12月发射的“平安1号”卫星,将为数字经济、产业互联网、金融服务实体新思路蓄力。平安银行还在和年轻互联网平台合作,研究年轻客群、新新人类。

据了解,2020年末,平安银行AI客服队伍占比超过90%,理财经理通过精准营销工具人均产能同比提升22.3%,“新一贷”最快10秒放款,信用卡审批效率提升15倍,智能反欺诈系统防堵欺诈攻击金额超24亿。

得益于科技力量,虽然平安银行是以零售为特色的商业银行,但全行成本收入比反而不断优化,打破了发展零售就成本承压的常规路径。

“科技势能不仅带给我们业务成果,还让我们享受到资本市场肯定。”谢永林表示,面向未来,平安银行零售转型还会接受新的挑战,也会面临新的机遇,但万变不离其宗,核心就是要不忘初心、回归本质、顺势而为,才能将智能化零售银行做得更扎实、更务实,更有竞争力,在转型深化阶段,真正实现平安银行的全面起飞,迎来零售转型的全面胜利。