国际油价周一显著下跌,因OPEC+将逐渐增加产量,以及新一波严重新冠疫情的威胁盖过了美国经济强劲反弹的迹象。截至当日收盘,NYMEX WTI原油期货5月合约收于58.65美元/桶,跌幅为4.56%;布伦特原油期货6月合约收于62.15美元/桶,跌幅为4.18%。

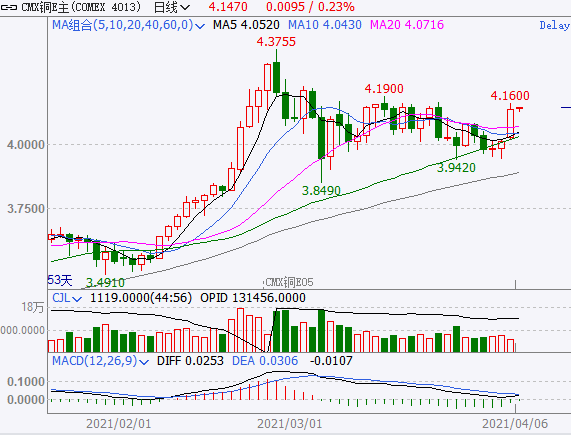

COMEX铜周一创六周最大涨幅,因有迹象显示美国经济将强劲反弹。上周五公布的美国就业报告优于预期,引发经济复苏乐观预期。截至当日收盘,COMEX铜期货5月合约上涨3.7%,结算价报4.1375美元/磅,为2月19日以来最大涨幅。

美国财长耶伦周一发表演讲时再次呼吁全球最低税率的主张,开启了拜登政府为帮助美国增加收入、防止企业将利润转移到海外以逃避税收的努力。耶伦称,全球最低税率可能有助于防止一直在进行的“逐底竞争”,即一些国家试图通过降低税率来吸引业务,从而超越彼此。

美国总统拜登周一表示,完全不担心增税会损害经济。

虽然上周五的美国非农数据表现强劲,但近期再度抬头的疫情仍让美国就业市场蒙阴。上周五,美国总统拜登警告说,如果美国人不克制自己的行为来阻止疫情扩散,经济复苏进程仍然可以逆转。

美国将迎来第四轮疫情?

虽然上周五的美国非农数据表现强劲,但近期再度抬头的疫情仍让美国就业市场蒙阴。上周五,美国总统拜登警告说,如果美国人不克制自己的行为来阻止疫情扩散,经济复苏进程仍然可以逆转。

拜登在上周五的讲话中表示,太多的美国人表现得好像这场斗争已经结束了,但其实并不是这样,新冠肺炎确诊病例数再次出现上升,许多地方的传播速度也变得更快,在重建经济和结束疫情方面,还有很长的路要走。

上周末,美国总统新冠顾问委员会成员Osterholm接受采访时表示,美国第四轮疫情正在积聚势头,集中在尚未接种疫苗的年轻人群体。传染力更强的变异病毒与疫苗接种行动之间展开争分夺秒一般的拉锯。30—50岁人群的重症病例和ICU入院人数正在走高。

欧洲正面临第三波疫情的冲击

当地时间4月4日,德国跨学科急救医学协会(DIVI)在每日新冠感染报告中称,自2月初以来,德国重症监护病房收治的新冠肺炎感染患者再次超过4000例。截至当天,该国有4051名患者接受重症监护治疗,比前一天增加了133人。其中,有55%的患者需在重症监护病房中接受侵袭性呼吸器治疗。

此前在1月初,德国的重症监护患者一度达到5500例,创下峰值。但随着第二波疫情的消退,这一数字出现显著下降。到了3月初,重症监护患者已降至不到3000人。不过,当前的第三波疫情导致新冠感染病例数急剧上升,重症监护患者也在不断增加。

法国方面,根据4月3日晚发布的官方疫情数据,法国新冠肺炎累计死亡病例为96493例,新增死亡病例187例。目前法国新冠住院患者增至28886人,重症患者增至5273人。为了遏制当前严峻的新冠疫情,法国本土全境于当地时间4月3日起正式开始采取封城措施。

国际油价大跌

国际油价周一显著下跌,因OPEC+将逐渐增加产量,以及新一波严重新冠疫情的威胁,盖过了美国经济强劲反弹的迹象。NYMEX WTI原油期货5月合约收于58.65美元/桶,跌幅为4.56%;布伦特原油期货6月合约收于62.15美元/桶,跌幅为4.18%。

4月伊始,市场所关注的OPEC+会议落下帷幕。OPEC+将在随后数月进行克制性增产。在东海期货高级能化分析师李婉莹看来,OPEC+做出这样的选择,其背后有以下几点原因:首先,供应端缩量的推动效应边际递减。OPEC+并非不希望油价走高,只是站在当前的时间节点,巨量减产已经持续了较长时间,市场充分反应了其未来影响。同时,从需求端的恢复情况出发,可以看到成品油消费仍处于缓慢修复状态,需求端的复苏节奏才是后期油市的主驱动,因此OPEC+也选择逐步放松产量限制,来充分适应再平衡的市场。其次,捍卫话语权,争夺市场份额。目前OPEC+充分利用自身的产量控制优势,重新获得了原油市场的价格主导权。最后,“克制性”增产对价格的负面影响较为有限。尽管美国和英国大规模疫苗接种取得了积极成果,但欧盟仍在艰难应对不断上升的新冠肺炎感染率。因此,此次增产制定的规则也明确反映出该组织克制的未来产量布局态度。每月调整不超过每日50万桶的有序增产暂不会对整体供需再平衡造成过大的扰动。

“国内清明节假期结束后,原油价格很可能将迎来振荡。”李婉莹表示,宏观环境的变动或对油价造成深远影响。现阶段国外疫情仍旧较为严重,且疫苗效果逐步进入兑现期,但截至目前,不少欧洲确诊人数仍处于攀升状态,导致一些国家不得不采取延长封城举措。对于夏季成品油消费,李婉莹保持乐观预期,但考虑到4月份北半球气温暂未全面回升,油价上行空间或受制于需求复苏程度,建议投资者密切关注海外疫情发展情况。

COMEX铜大幅上涨

COMEX铜周一创六周最大涨幅,因有迹象显示美国经济将强劲反弹。上周五公布的美国就业报告优于预期,引发经济复苏乐观预期。截至当日收盘,COMEX铜期货5月合约上涨3.7%,结算价报4.1375美元/磅,为2月19日以来最大涨幅。

Zaner Group高级副总裁Peter Thomas称,对铜价而言,非农就业报告无疑是一大利多,2.25万亿美元基础设施建设计划意味着将需要大量铜。而围绕拜登基础设施建设计划的辩论正在激烈进行中,民主党希望扩大规模,共和党则希望规模缩减三分之二以上。美元疲软也提振了工业金属价格,美元指数一度下跌0.51%。

为控制新冠肺炎疫情,世界产铜智利决定采取关闭边境等措施,但表示这样的疫情防控举措不会妨碍铜矿的采掘活动。智利能源和矿业部在一封电子邮件中回应称,关闭边境不会影响矿企的正常运作。智利矿业副部长Edgar Blanco此前表示,矿业是智利经济复苏的引擎,但他表示,封锁措施豁免只应授予那些履行基本职能、能够维持运营的人。

橡胶4月大概率以振荡调整为主

2月末以来,橡胶盘面开始走弱,现货市场窄幅跟跌,标准基差走弱,非标基差走强。国泰君安期货天然橡胶高级研究员高琳琳表示,原因有两方面:一方面,国内产区开割在即,较去年提早两个月,供应支撑减弱;另一方面,油价上涨驱动回落,面临短期调整,外围市场不确定因素增加,资金流出。

对于4月,高琳琳认为,整体来看,宏观面特别是油价波动对化工品影响仍存。预计4月可能以振荡调整为主,单边方向略微偏空。

据她介绍,下游成品出货受阻,终端流转不畅,而上游原料价格偏高,如果终端需求无法改善,企业将被动调降开工,减少非刚需原料采购。同时,今年东南亚原料收购价维持高位,这将刺激东南亚等国家胶农的割胶积极性,供应压力不减。

此外,她表示,在正常情况下,云南西双版纳产区自3月20日起陆续试割,4月中旬泼水节后全面开割。“海南产区今年‘两防’工作比较到位,物候条件良好,预计在4月开割,交割品量或增加。重点关注4月的现货出货情况、云南白粉病蔓延防治情况、下游轮胎经销商成品库存消化速度及宏观面和政策面扰动。”高琳琳提醒说。

供需两弱下,锌后期需关注宏观政策

春节后至今,在宏观通胀预期带动下,叠加供应端扰动因素不断,锌价重心上移至21500元/吨一线,期间更是一度创下近两年新高。

“目前来看,在原料紧缺与利润压缩的共同干扰下,加之内蒙古能耗双控的影响,国内冶炼产出仍受限。”一德期货有色金属分析师张圣涵认为,二季度末,在国内矿山恢复至正常生产的情况下,加之进口原料补给,锌锭冶炼产出有望增加。

据他介绍,总体来看,尽管全球锌矿仍处于增产周期,但疫情等不确定因素或将增产周期拉长,同时增量可能也会受到一定限制。二季度国内外锌矿供应缺口犹存,上半年来看锌矿加工费整体或仍维持低位。另外,在2021年锌精矿产量高峰过后,部分矿山资源的枯竭或导致产量逐步减少,矿山供应释放即将进入尾声。

“二季度传统消费旺季下锌锭库存有望继续去化,这将提振锌价以及沪锌近强远弱的价差机会。但实际消费情况仍有待观望。”张圣涵表示,另外,今年国内消费的整体驱动力或不如去年,加之海外经济复苏后对我国出口需求的减弱,整体消费情况或趋于走弱。海外在疫情影响边际减弱的预期下,配合宽松货币政策和积极财政政策的实施,全球将进入经济复苏阶段,由此带动有色金属市场整体保持相对强势。

“在短期供应瓶颈制约下,持续去库的基本面仍将对价格构成一定支撑。”东证期货有色金属资深分析师曹洋表示,但基建相关的下游镀锌需求难有超预期表现,后续价格上冲动能不足,预计短期内锌价仍维持高位振荡。操作方面,建议短期内以偏多思路对待,可在21000元/吨以下轻仓试多,同时关注内蒙能耗双控政策的后续进展;中期来看,下半年供应端支撑将边际转弱,建议思路逐步切换至逢高沽空,具体节奏需要参考海外矿山投产节奏以及锌精矿加工费拐点。同时需要警惕需求超预期走弱以及锌精矿供应超预期。

“二季度仍需重点关注锌矿恢复与加工费变化情况,若供给恢复配合消费同步转弱,锌价不排除面临高位回落的风险。”张圣涵也提醒,同时需关注抛储传闻是否被证实。若证实,国内锌锭偏紧格局将迅速打破,锌价也将迅速面临下行压力;若证伪,锌市或依旧延续紧平衡的格局,锌价将延续高位振荡走势。