退出是一件复杂的事情,每一种退出方式都是一门不容易的学科,要做好退出这项工作,坦白来说,对人的综合素质、专业能力、经验、人脉资源的要求都很高。

来源:超越S曲线,beyondinvest

作者:李刚强

二月和三月做了几场投后和退出的直播之后,很多家投资机构的投后约我线下或电话交流了一些投后的困惑与心得,也去了几家投资机构做投后退出的分享。总体的感觉是,成立五六年的基金,都在着急谋划退出的事情,基金时间越久,退出的压力就越大。

在交流过程中,很明显的感觉是,不同阶段的投资机构其实在退出策略上完全不一样,PE机构和VC天使机构在退出策略上差异是很大的,退出策略的差异导致对所需要的能力、资源是完全不一样的,因而对人才的需求也是全不一样的。(我们在本文中将天使机构也归纳为VC机构中,下同)。

总结起来说,PE机构的退出方式中,回购对赌清算等方式用的最多,法律手段、财务技能用的更多,对话体系和看重的核心数据可能更多也是法律和财务指标,因此如果有这方面的技巧会更好些;

而VC天使的退出方式中,转让并购用的最多,评价企业主要是用户数据、增长率、MAU/DAU、在线时长、复购率、ARPU、LTV等这些指标,因此拥有一级市场的经验技能、知识体系、人脉圈子的人可能会更好些。

接下来,我们主要围绕PE/VC退出策略的差异,差异形成的原因,以及这种差异所导致的对能力、资源的要求,从而对人才的需求差异进行分析。

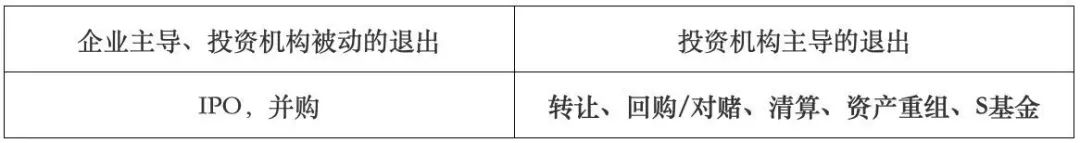

我在上一篇文章中拆分了风险投资退出的十五种方式,这些方式归纳下来其实无非是IPO、并购、转让、回购/对赌、清算、资产重组、S基金这几种方式。

退出这件事情,从谁主导来看,基本可以分为企业主导和投资机构主导。

企业主导:

个人认为,在IPO中,更多是企业主导,投资机构是辅助作用;并购,大多数是企业主导,可能少量是由投资机构来主导。在并购和IPO两种退出方式中,投资机构一般的作用表现在:给出IPO和并购的时机策略的合理建议,帮助对接合适的中介机构,协助解决关键性问题、作为企业的顾问防止被中介坑、提供相关的基金材料和文件等。

这两种退出方式,以企业主导为主,对投后退出人员的能力要求可能没那么高。在本文中,我们不做重点介绍。

投资机构主导:

转让、回购/对赌、清算、资产重组、S基金等方式,一定是投资机构来主导。做的好坏程度,很大程度上影响投资机构的退出收益。

在过去,投资机构的退出,以IPO和并购两种方式为主,一般都是企业来主导;但是随着LP对于DPI的要求越来越高,使得这两种退出方式产生的回报不足够满足LP的需求,投资人必须要加强对退出的主动管理。

在实践过程中,PE机构的退出方式中,除IPO和并购外,用到最多的可能是回购/对赌、清算,其次可能转让,资产重组和S基金等方式可能略有尝试,但还很少。

VC/天使机构的退出方式中,实际上最多的是转让,其次是并购,再次是资产重组、S基金,很少会涉及到回购与对赌。

第一,不同阶段投资机构对回购条款是否执行有一个不成文的行业规则。

无论是PE投资还是VC投资,在投资协议里绝大多数都会有回购条款,但是不同阶段的基金,对这一条款的实际对待却是天壤之别。PE机构会认真对待并真的执行回购条款;VC机构几乎很少会要求执行。

尽管有协议条款在那里,但投资行业也遵守着一定的行业约定俗成的规则。一个PE机构要求被投企业大股东回购,是一件正常的事情,但如果一家天使或VC机构,真的去要求被投企业创始人去执行回购,会被认为是不可思议的事情,甚至传出去可能会被同行笑话。

对于早期的天使和VC机构,大家默认的行规是愿赌服输的投资,投资即使失败了,只要创业团队不贪污腐败挪用公款,在规则范围内,大家是愿赌服输的;如果VC机构也强行要求创业者回购,恐怕这个市场有很多创业者是不敢去创业了。

但对于PE机构,不知道是延续国外PE的策略,还是投资更像债权的性质,反正在现实中,PE基金的回购条款往往被大量执行。

这种差异就导致,回购是PE机构的一种重要的退出手段。在我们之前分析基金的退出率数据中,我们甚至看到有些基金回购退出变成了一种最主要的手段;而VC机构几乎很少涉及到回购。

第二,PE项目和VC项目的创始人股东回购能力不一样。

造成PE项目回购多,VC项目很少回购的另一个重要原因可能是创始人股东的回购能力大不一样。

对于一个PE项目,因为公司持续盈利,大多数老板还是赚了钱的,完成了一定的原始积累,他们大概率上是有一定回购能力的。

但早期创业公司的创业者绝大多数都是屌丝,很少能有回购能力(不排除有少量财富自由之后再创业者)。

第三,后续融资的几率不一样。

早期项目,一般来说都要经历多轮融资,天使、A、B、C、D轮,一直持续的融下去,类似于滴滴这类公司,完成了多达17轮融资,对于早期投资机构是有很多次机会能通过转让的方式退出。根据我们之前对于机构退出率的统计,天使项目获得新一轮投资的几率是66%,VC项目获得下一轮融资的几率是50%,粗略来算,天使投资后续获得两轮及以上的融资的概率是33%以上。从某种角度上来说,早期项目每一次新的融资,都意味着一次转让的退出机会。因而,早期项目的退出,转让是极为重要的方式。

但PE投资项目后续融资轮次就会少很多,估值也不会提升很大,转让退出的概率少了。

第四,PE投资的金额和股比太大,不好找接盘方。

我在帮项目退出的实践过程中与很多PE机构打过交道,他们的单笔投资额都至少在5000万,甚至上亿元以上,如果加上增值部分,一笔交易可能要上亿元。尤其是一些美元PE,交易金额甚至是1亿美元起步。坦白来说,国内能单笔承接一亿元及以上老股的投资机构并不多。

国内老股受让的买家,大多数还是中小型买家,其单笔交易规模为数千万以内,相对来说是其交易的舒适区。

第五,VC机构所投项目大多数都是轻资产,即使清算可能也没太多价值。

PE机构投资的项目相对成熟,行业上可能也偏传统一些,其固定资产、存货、土地房产等有形的东西可能较多,如果面临清算,可能还有一些价值;

VC机构投资的项目相对更偏互联网、TMT、文娱教育等,轻资产居多,清算起来除了一些电脑、办公家具之外,可能就是软件著作权之类,很难在市场再次估价出售。

每一项退出方式所面临的法律法规、打交道的对象、涉及的利益相关方、目的和需求都是截然不同的,导致每一项退出方式所要求的能力、知识、资源差异要求是巨大的。

对于IPO来说,尽管IPO是以企业为主导的退出,投资人更多是辅助作用,但如果对IPO流程、企业规范性方面等经验多一些,也许能给企业提供一些建议和帮助;同样,如果认识有相对专业靠谱、信任的券商、会计师和律师团队,对于公司来说,也会合作磨合的更好。

对并购来说,一般也是企业主导为主,投资机构除了在中介机构方面能提供帮助外,在寻找合适的买家、交易结构建议、协调各投资人股东之间的利益关系等方面,也能起到一定的作用。

转让:

l 能力:一是要有判断合适的退出时机的能力,二是要有能把控hold住公司创始人的能力;

l 资源:熟悉和了解一级市场,熟悉各家VC机构和FA机构,能帮助公司找到合适的FA,并且能深度影响到FA使FA在帮企业融资过程中能满足投资机构的诉求;

l 知识:TMT领域的VC投资的对话体系和思维体系,尤其是对项目估值的思维体系。

回购/对赌/清算:

l 能力:对法律条款熟悉,擅长跟法院打交道;对人性阴暗面的深刻理解以及预防处理方式;相对来说有点手段,太书生太善良可能不行;

l 资源:会计师、法院、政府(如税务机关)的人脉资源,甚至相对来说有点野的路子或者说剑走偏锋;

l 知识:法律处理流程、财务知识等。

资产重组:

l 能力:识别和挖掘资产、资源配置的能力,组局的能力,复杂问题和利益关系的处理能力,说服的能力和谈判的能力;

l 资源:人脉广,路子活,有各类企业资源、政府资源;

l 知识:综合性的企业运营管理知识,如财务、组织人力等。

S基金:

l 能力:资产重组、定价和估值、复杂问题的处理、协调沟通的能力;

l 资源:丰富的S基金买家和合作伙伴资源;

l 知识:财务、估值、协调条款等方面知识。

上面我们可以看到,每一种退出方式对能力、知识和资源的要求都很不一样。PE和VC偏重的退出方式也很不一样。所以PE和VC的退出人才应该是有很大的差异的。

在我与数十家投资机构投后人员交流过程中,我也很深刻的感受,PE/VC的投后退出人员在项目价值判断的逻辑和方式上、在关注的核心指标上、在思维体系上,都存在极大的不同。比如说,早期机构的投后人员,可能对ROE、EBITDA等不擅长,PE机构的投后退出人员则可能对ARPU、LTV、Churn、MAU等指标感到陌生。

总而言之,退出是一件复杂的事情,每一种退出方式都是一门不容易的学科,要做好退出这项工作,坦白来说,对人的综合素质、专业能力、经验、人脉资源的要求都很高。也正因为如此,在当下市场环境下,PE/VC在退出方面专业人才缺口其实是巨大的。