万亿规模A股农商行来了!

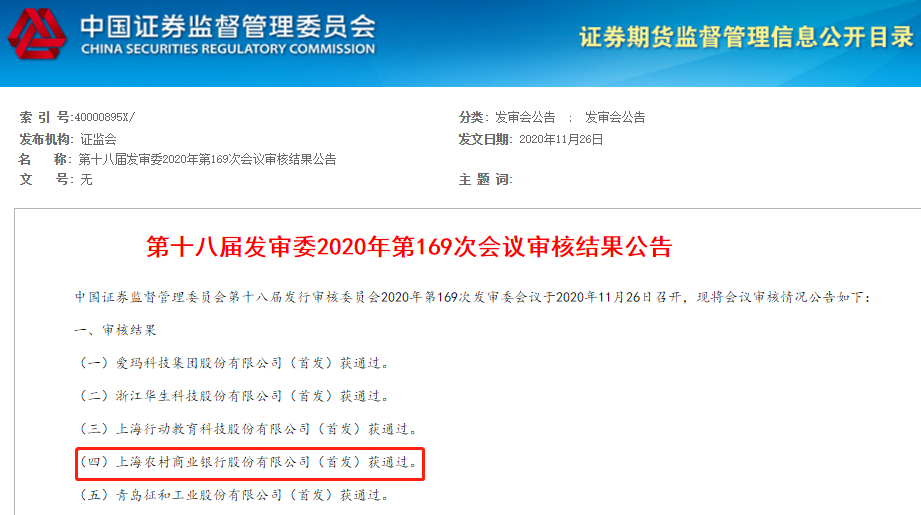

11月26日晚间,证监会公告显示,上海农商行首发过会。据此前招股书,上海农商行拟发行不超过28.93亿股,募资净额全部补充资本金。

刚刚闯关成功的上海农商行,也是今年第3家A股过会银行。在这之前,厦门银行、重庆银行A股IPO分别于7月16日、8月27日成功过会。

今年6月份以来,银行A/H股上市、发行永续债、可转债、配股等多种资本补充方式均有动态进展。在业内人士看来,从银行服务实体经济的实际需求,以及政策窗口可能性上看,银行再融资正迎来契机。

万亿规模A股农商行来了

从进入备案辅导到顺利过会,上海农商行耗时两年多。

官网资料显示,上海农商行成立于2005年8月25日,主要由上海国资控股、总部设在上海,是全国首家在农信基础上改制成立的省级股份制商业银行。记者了解到,上海农商行作为上海地区唯一农商行、上海地区营业网点最多的银行之一,市民金融颇具特色,而除了市区即使在上海周边如南汇、奉贤等地也有非常多网点,为上海当地人熟知。

从资产规模来看,上海农商行是全国规模第三大农商银行,仅次于渝农商行和北京农商行。截至2019年末,该行资产总额为9302.87亿元。截至2019年末,该行有438家分支机构及营业网点;94.13%的贷款投放于上海地区的客户,且大部分分支机构分布在上海地区。

“对于区域性中小银行,最被投资人看中的是经营范围经济基础好且在本地具有竞争优势,比如没有竞争或者本地法人银行竞争对手少,以及具备自己的经营特色、有一些人无我有的资源禀赋优势。同时,相比单纯看资产规模,投资人也会非常关注ROE指标。”申万宏源首席金融行业研究员马鲲鹏。

从财报披露数据来看,相比同业,上海农商行过去三年呈现了较快的规模扩张速度,尤其是去年资产规模同比大增11.58%逼近万亿元,但是营收增速却有所放缓,去年该行营业收入 212.71亿元、同比增长5.59%;归母净利润 88.46亿元、同比增长21.04%。

近三年来,上海农商行维持了较好的资产质量管理水平。从存量不良来看,随着全行业不良资产核销、处置力度的加大,该行存量包袱已明显减轻。

2017年末、2018年末、2019年末,该行的不良率贷款分别为1.3%、1.13%、0.9%,实现了连续三年下降。2019年,该行对公贷款、个人贷款不良率均有所下降,但是个人经营性贷款、信用卡不良率分别为2.77%和1.33%,都相对较高。但该行过去三年均维持了较高的拨备水平,2019年末该数据高达431%,风险抵补能力强。

结合此前的招股书,截至目前,上海农商行持股5%及以上的股东还有7家,分别是:上海国有资产经营有限公司、中国远洋海运集团、宝山钢铁、中国太平洋人寿保险、上海国际集团、上海国盛集团资产有限公司以及浙江沪杭甬高速公路股份有限公司。

银行这些问题被发审委关注

从11月26日晚间发审委的公告内容来看,上海农商行的个人消费贷增幅过快、不良率波动及减值计提问题、村镇银行不良率以及表外业务规模等被重点关注。

具体来看,发审委要求说明该行2019年个人消费贷款大幅增长的原因,是否存在平台贷款;以公允价值计量且其变动计入其他综合收益的拆出资金增长较快的原因及合理性;房地产、批发和零售业、住宿和餐饮业、居民服务和其他服务业等不良贷款率存在一定程度波动的原因及合理性等。此外,对于该行表外业务,底层项目是否存在兜底约定、理财产品是否满足有关嵌套、结构化安排等方面的最新监管要求以及资管新规发布后是否进行“新老划断”,是否存在新产品承接老产品资产情况等。

券商中国记者注意到,在发审委会议上,厦门银行被问及包括资产质量变化及拨备计提、资管业务及表外业务基本情况、信息科技安全、理财业务过往处罚与底层资产状况等问题。

比如因厦门银行理财业务规模较大,主要投资于债券。证监会发审委提及,2017年,厦门曾因非保本理财产品违规出具担保而被原银监会厦门监管局行政处罚。因此,要求该行说明是否存在抽屉协议等行为,以及底层资产信用债构成及运行情况等问题。

在重庆银行的发审委会议上,则被问及:2019年不良贷款率下降的原因、正常类和关注类贷款迁徙率较2018年下降幅度较大的合理性、历史国有股权变动瑕疵问题、目前主要股东股权存在受限或变动风险等。

今年第三家A股过会银行

刚刚闯关成功的上海农商行,也是今年第三家A股过会银行。在这之前,厦门银行、重庆银行A股IPO分别于7月16日、8月27日成功过会。

其中,厦门银行已于10月27日在上交所主板上市,成为第37家A股上市银行,也是今年首家A股上市银行。上市后该行成交持续活跃,最新收盘价较发行价涨幅超过50%。

重庆银行则是全国首家在港股上市的内地城商行,早在2013年即登陆港股市场,并在2016年重启A股IPO项目。

2018年6月,重庆银行正式递交A股上市招股书申报稿。今年8月底顺利过会后,该行即将成为西部地区首家实现A+H两地上市的城商行,也是国内第15家A+H股银行。

业内人士认为,在重庆谋划打造内陆国际金融中心的背景下,作为成渝地区双城经济圈核心城市的本地法人银行,重庆银行将充分受益于地方经济发展,A股上市则是其新一轮发展过程中最好的助推剂之一。

A股排队银行IPO陆续通关的同时,还有多家银行将目标瞄准港股市场。今年下半年,渤海银行、威海市商业银行陆续在港上市,全国最大地级市农商行——东莞农商行则在6月底递交H股IPO材料,目前处于等候聆讯阶段。

除了IPO之外,今年6月份以来,永续债、可转债、配股等多种资本补充方式均有动态进展。就在数天前,张家口银行获批发行不超过40亿元的永续债;交通银行在境外市场成功完成28亿美元无固定期限资本债券(永续债)发行,创下2020年以来全球美元其他一级资本永续债券最大发行规模。