2021年一季度,A股市场先涨后跌,公募基金整体业绩仍跑赢市场,部分基金凭借主动调仓换股和组合均衡,在股市巨震中呈现“抗跌”属性。

展望二季度以后市场,公募在投资中将更为注重估值与盈利的再平衡,顺周期、碳中和、疫情受损板块,以及估值回归的核心资产将成为资产配置的重要方向。

投资回归本源

重视估值和业绩的重新匹配

截至3月26日收盘,各主流市场指数基本磨平了前期涨幅,绝大多数指数涨幅告负。创业板指、科创50年内跌幅超7%,高位买入的投资者损失惨重。然而,在股市快速调整中,主动权益类基金仍然以主动管理能力,斩获了超越市场的投资收益。

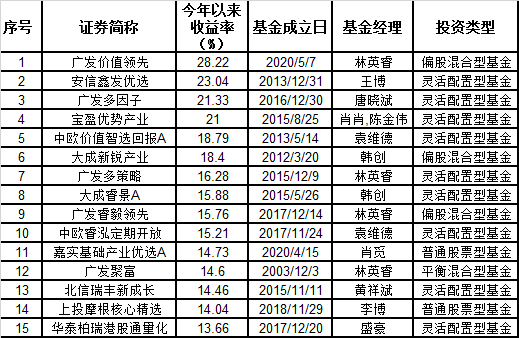

Wind数据显示,截至3月26日,今年以来混合型基金平均收益率-2.62%,普通股票型基金平均收益率-2.84%,目前略跑赢同期沪深300指数-3.33%的跌幅。部分主动权益类基金甚至逆市获得较好收益,展现了比较好的投资能力。

比如,广发价值领先今年逆市斩获28.22%收益率,暂居主动权益类基金冠军,安信鑫发优选、广发多因子、宝盈优势产业等多只基金,今年收益率也超过了20%,超额收益非常显著。

分结构来看,在一季度股市巨震中,医药、消费、电子等跌幅惨重,化工、钢铁、金融等顺周期表现相对“抗跌”。公募重仓股的大跌、市场风格的切换,也让公募基金积极调仓换股,将投资赛道面向低估值、顺周期方向,并且更为注重组合均衡和分散投资。

“嘉实基础产业优选最近表现,得益于回撤控制的相对较好。” 嘉实基金研究部副总监、嘉实基础产业优选基金经理肖觅表示,好的估值,好的行业,好的公司,通常是一个“不可能三角”,我们研究的核心策略是:相信且只相信一点,企业的价值创造才是投资收益的来源。

肖觅表示,他的个人风格换手率相对较低,主要标的都不是太小的股票,他相信有竞争力的企业才能在未来获得丰厚的回报。现阶段他投资方向主要以互联网、航空、物流、原材料为主,看似差异很大,内在逻辑是一致的,都是立足于寻找社会运行最基本的需求,实打实的“刚需”以保障长期回报的基础。“现阶段市场低估值资产性价比持续上升,股价还有上升空间。”

大成睿景、大成新锐基金经理韩创也表示,他的选股框架是希望组合能够攻守兼备,在相对较好控制风险的基础上,组合又有足够的进攻性,他在投资时重点关注行业贝塔、个股阿尔法以及估值的相对合理等三大维度,搭建兼具进攻性和防守型的组合。

韩创也坦言,他的投资目前没有做择时,并不会有仓位上的大幅波动。他的基金每个季度公布的前十大确实会有些变化,主要是三个因素带来的:一个因素是对一些个股做背靠背的替换,比如持仓股短期涨幅过大,会精选类似低估值且尚未大涨的个股替换,以增强整个组合的收益率,降低回撤风险;二是通过调整个股控制回撤;三是发现个股买入犯错或考虑不够完善,也会及时替换。

北京一位绩优基金经理也表示,今年一季度,他加大了低估值、顺周期板块的配置,一月份继续把涨得较好的板块调整了一些,加在低估值、顺周期板块和港股上。当然,经历了一轮无差别的下跌,虽然低估值顺周期板块占比提升,但是并不能够全部抵消其他板块的下跌。

布局二季度行情

看好顺周期、碳中和、疫情受损板块

今年一季度接近尾声,公募基金也比开始密集布局二季度及全年的投资方向。多位投资人士表示,随着全球疫情防控的推进,全球和国内经济快速复苏,顺周期板块、疫情受损标的、碳中和受益标的,以及估值和盈利匹配的核心资产,将成为他们后市重点布局的方向。

在韩创看来,市场会回归投资本源,通过盈利不断增长和创造收益的优秀公司才能为投资者创造回报,此前拔估值创造回报的模式不可持续。因此,今年将更为依赖基金经理的选股能力。

韩创认为,2021年整个经济复苏的力度和持续性可能会超出大家预期,从全市场来看,顺周期、碳中和、化工、制造行业等都具备较好的投资机会。他分析,一是看好顺周期,因为看好中国经济和经济复苏,而对于去年涨得很多的所谓核心资产,建议今年还是要考虑一下风险;二是“碳中和”是一个非常重要的机会,从最开始在新能源领域、光伏领域,到现在已经逐步发展到煤炭、钢铁等传统行业;三是受益于全球竞争力的增强,市场份额提升,部分化工行业隐形冠军具备较好成长性,行业估值中枢的提升也具备合理性;四是中国制造业在全球竞争力提升非常迅速,各行各业分布也较为广泛,也需要基金经理仔细筛选和挖掘。

肖觅也表示,他长期看好中国经济的基本面,疫情后中国企业的全球竞争力得到强化,对多数基础产业需求更为旺盛。航空、物流等部分受疫情影响严重的基础产业也有望看到景气反转。

肖觅分析,航空板块能在下行空间可控的情况下,看到未来比较显著的上行空间,目前应该是风险收益比不错的一个板块:一是疫情得到控制,疫苗开始在全球普及,全球疫情有效控制看到希望;二是潜在需求明显,从今年电影票房的表现可见一斑,明年北京冬奥会准备工作的顺利推进,也可能会成为板块爆发的契机;三是从业绩预告情况看,质地较好的公司业绩已经在四季度出现显著改善;四是股价仍处在低位,以市净率衡量处在底部位置,在重新有现金流入的情况下,下行风险可控。

上述北京绩优基金经理也表示,从短期看,今年上半年宏观经济恢复得很好,低估值、顺周期板块恢复得非常好,这些板块值得关注。不过,从长期来看,他在投资中将围绕中国经济转型的产业升级和消费升级,看好光伏、新能源车、机械、高端制造、医药和食品饮料等行业。“经过本轮市场的调整,在投资中需要更为注重盈利和估值的平衡,基金经理要把最优秀的公司选出来,并且以较低的估值买入,这在投资中尤为重要。”

表1:今年主动权益类基金收益率排名

(数据来源:wind 截止日:3月26日)