2020年三季报披露即将收官,最新数据表明,中国证券业已诞生首家万亿资产规模券商!

29日晚间,中信证券发布2020年三季报,该公司前三季度以419.95亿元的营收、126.61亿元的归母净利润“傲视群雄”。但是,归母净利润同比20.32%的增速在全行业一片大好的业绩中显得并不“突出”。其中,一笔50.27亿元的巨额计提信用减值引发市场关注。究竟发生了什么?

有分析认为,这可能是中信证券在符合会计准则下从严计提的结果,以保持稳定的业绩增速。券商中国记者多方了解到,该分析可信度较高。

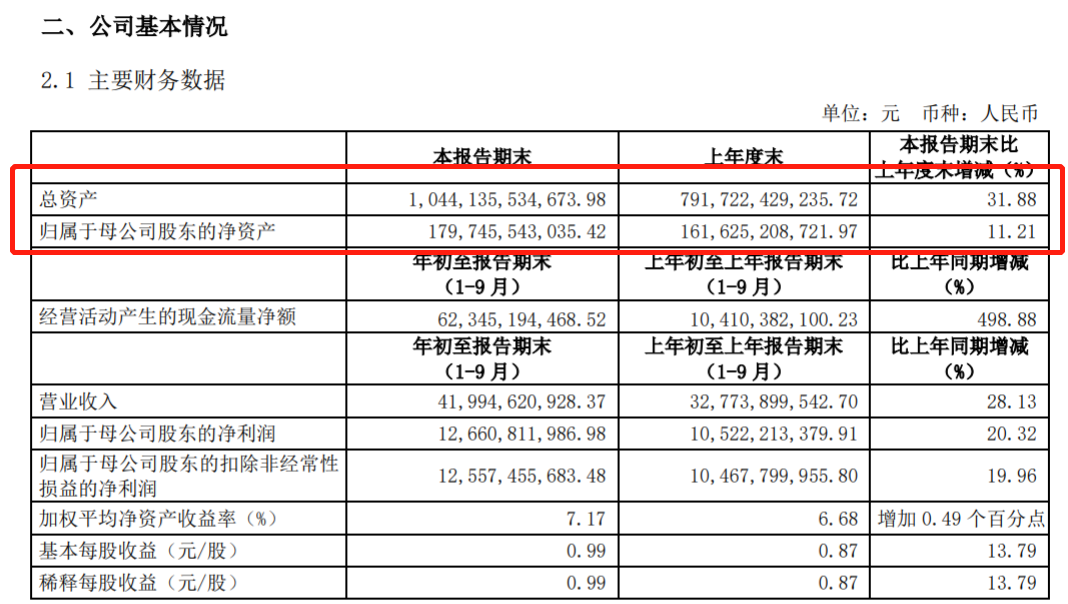

在中信证券并表广州证券半年后,中国证券行业终于产生了首家万亿规模的龙头券商。截至三季度末,中信证券总资产为10441.36亿元,同比增31.88%;归母净资产为1797.46亿元,同比增幅11.21%。不过,这个规模较国际投行巨头高盛集团尚有6倍的差距。

截至10月29日晚上9点,至少有25家A股上市券商披露三季度业绩,中信证券稳居魁首,海通证券、国泰君安暂居伯仲之间。从归母净利润同比增幅来看,有24家券商均实现同比正增长,其中12家净利润同比增幅超过50%。

唯一一家归母净利超百亿的券商

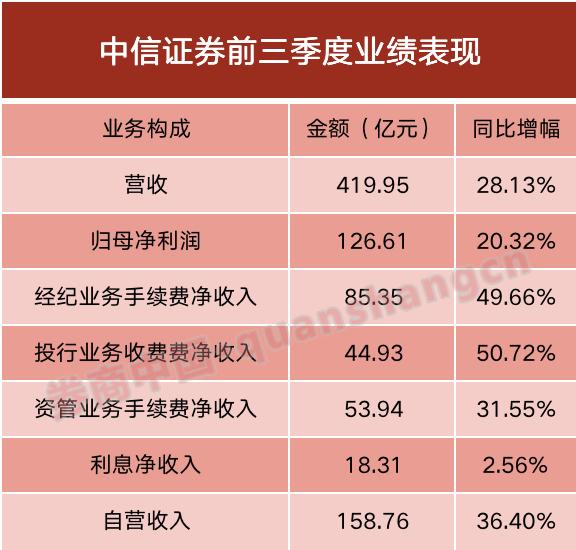

10月29日晚间,中信证券发布的三季报数据显示,该公司前三季度实现营收419.95亿元,同比增幅28.13%;实现归母净利润126.61亿元,同比增幅20.32%。是截至目前,唯一一家营收超400亿元、归母净利润超百亿的上市券商,大概率稳居“券业龙头”地位。

就合并利润表来看各业务表现,经纪、投行、资管、自营收入同比均实现明显增速。其中,经纪业务手续费净收入为85.35亿元,同比增幅49.66%;投行业务手续费净收入为44.93亿元,同比增幅50.72%;资管业务手续费净收入为53.94亿元,同比增幅31.55%;自营收入(“投资收益-对联营企业和合营企业的投资收益+公允价值变动净收入”)为158.76亿元,同比增幅36.40%;利息净收入为18.31亿元,同比增幅2.56%。

就各业务板块占营收的比例来看,自营业务对营收的贡献比例达到37.8%,经纪业务收入占营收的比例为20%,资管、投行业务收入占营收的比例均超10%。

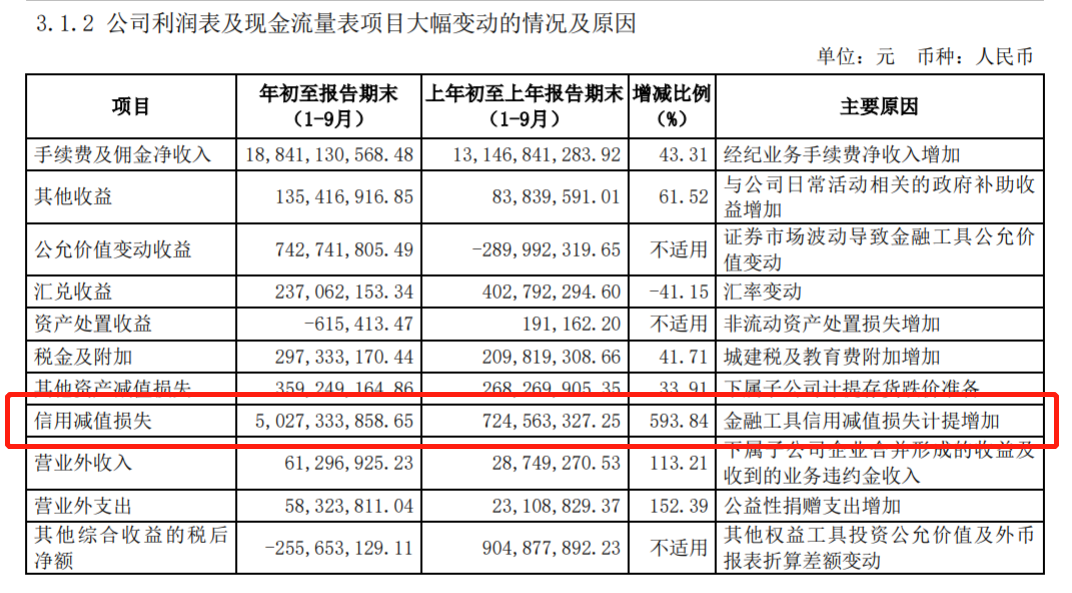

虽然各业务板块收入都有明显增速,但在今年行业业绩普涨之下,中信证券归母净利润20%的增速并不亮眼。梳理发现,中信证券前三季度营业支出250.17亿元,同比增加了36.5%,其中信用减值损失50.27亿元,同比增幅593.84%,这个数字十分惊人。

缘何会产生巨额信用减值?券商中国记者梳理发现,今年上半年末,中信证券计提信用减值损失为20.35亿元,原因是买入返售金融资产和融出资金信用减值损失计提增加;至三季度末,信用减值损失增至50.27亿元,第三季度内信用减值损失陡增30亿。

中信证券在三季报中对此有一句话解释,“主要是金融工具信用减值损失计提增加。”

有行业知名非银分析师向记者分析,近两年来中信证券的净利润增速均维持在20%至30%之间,今年来并未听闻中信证券有大额踩雷事项,50亿元巨额计提信用减值,可能是该公司从严计提的结果。“在符合财务准则之下,对可计提、可不计提的项目选择了计提。”

证券业首度诞生万亿规模龙头

值得一提的是,随着中信证券发布三季报,中国证券行业终于产生了万亿规模的龙头券商。

截至三季度末,中信证券总资产为10441.36亿元,同比增31.88%,首度突破万亿;归母净资产为1797.46亿元,同比增幅11.21%。这个资产规模在证券行业亦属“翘楚”,总资产较当前行业第二名多3000多亿,净资产较当前第二名多约200亿。

不过,中国证券业相对国际投行龙头来说,竞争力还相对薄弱,仅就资产规模来看,中信证券较高盛集团就有6倍之差。今年三季度末,高盛集团的总资产为11320亿美元。

自去年底起,在监管层表态打造证券行业航母券商的背景下,中信证券被市场“委以重任”。在今年6月份中信证券召开的股东大会上,公司总经理杨明辉首次谈及中信证券打造航母级券商的具体规划,即未来五年内要继续做大业务规模、提高各项业务条线的经营质量、加大传统业务线的转型力度、推进全球一体化。“这些方面的能力都提升了,才能和国际投行竞争,才有资格谈及航母级券商的概念。”

近半券商净利润增幅超50%

上市公司披露三季报已接近收官,截至10月29日晚9点,至少有25家A股上市券商披露三季度业绩。

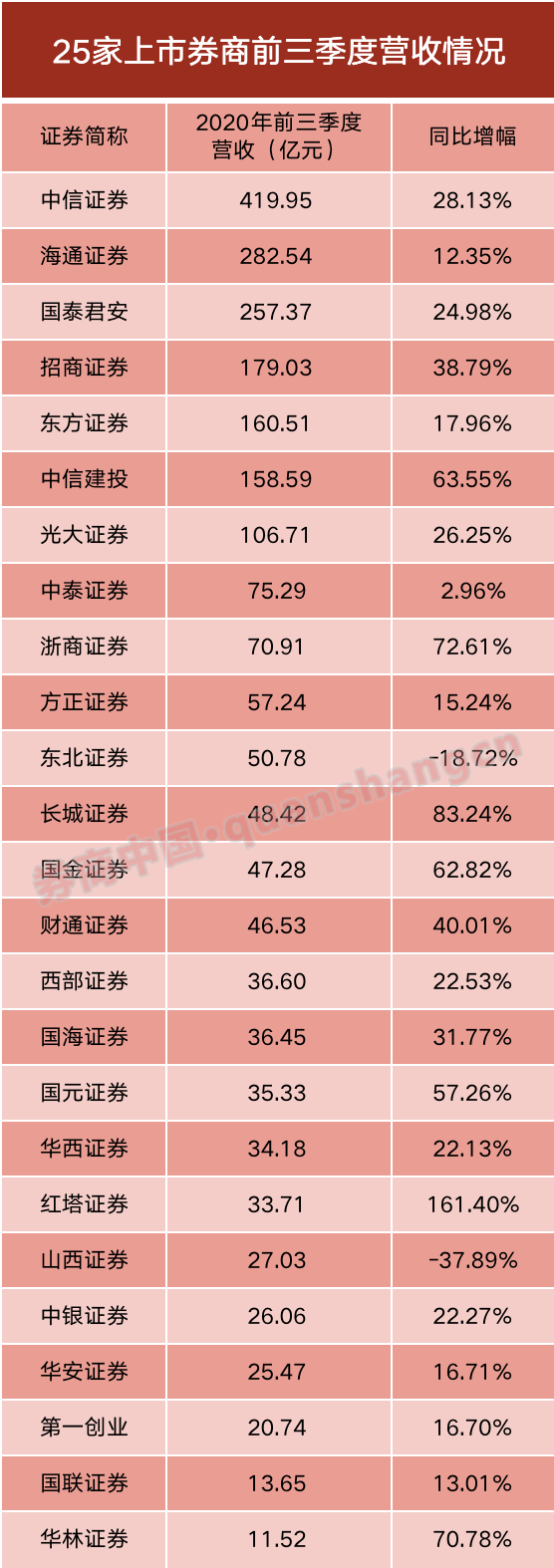

就营收来看,中信证券、海通证券、国泰君安位居前三,营收均超过250亿元;招商证券、东方证券、中信建投、光大证券前三季度营收均超100亿元。

就前三季度营收同比增幅来看,25家披露业绩的上市券商中,有23家同比增加,其中红塔证券、长城证券、浙商证券、华林证券、中信建投等7家券商前三季度营收同比增幅超过50%。

此外,东北证券和山西证券前三季度营收有所下滑,但归母净利润均实现增长。券商中国记者了解到,山西证券今年来从事大宗商品交易业务的规模在减少,这是一项成本较重、但利润较薄的业务,因此,山西证券的营收虽然下滑,但归母净利润同比增加了约4成。

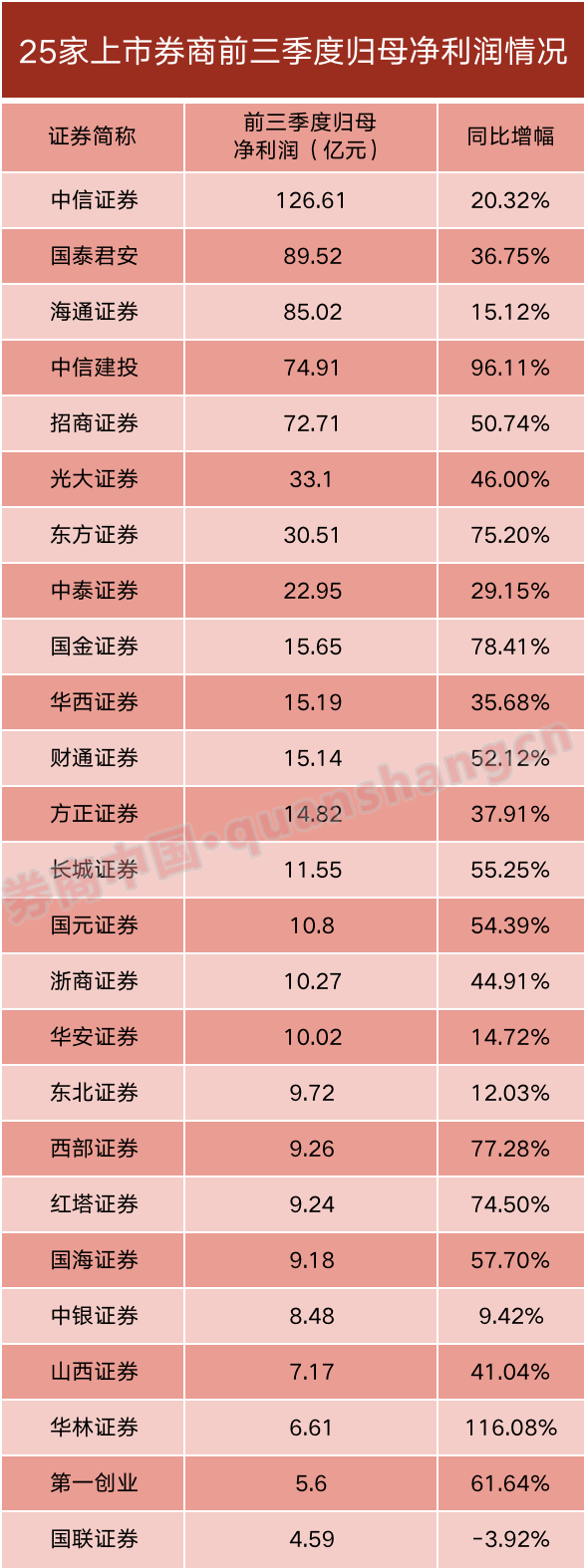

25家披露业绩的上市券商中,国泰君安和海通证券归母净利润超过85亿元,暂居行业二、三名;中信建投、招商证券前三季度归母净利润超70亿元,暂跻身前五。

归母净利润同比增幅来看,24家券商均实现同比正增长,其中12家净利润同比增幅超过50%。华林证券前三季度实现6.6亿元的归母净利润,同比增幅116.08%;中信建投证券实现74.91亿元的归母净利润,实现96.11%的同比增幅,表现十分抢眼;国金证券、西部证券、东方证券、红塔证券前三季度归母净利增幅均超70%。

国联证券前三季度实现4.6亿元的归母净利润,为当前唯一一家净利润同比下滑的上市券商。梳理发现,该券商整体营收同比有所增加,同时营业支出增幅较大,其中业务及管理费7.22亿元,同比增幅约25%。