临近年末,商业银行存款冲刺大戏上演。上海证券报记者近日走访商业银行网点了解到,商业银行为冲刺揽储目标,存款送话费、存款利率上浮、降低大额存单购买门槛、发行高收益预期的短期理财产品等方法层出不穷。

一家股份行上海陆家嘴网点的理财客户经理介绍,从本月起,该行针对50岁以上客户和新客户推出2万元起存的三年期大额存单产品,利率为3.85%。大额存单一般为20万元起购,2万元就能买,为吸引资金降低了购买门槛,并给出一个较有吸引力的收益率。比照其他银行看,招商银行目前三年期大额存单产品起购额为20万元,利率3.35%。

互联网银行也在大力揽储。11月最后一周起,微众银行开启存款送话费的揽储营销活动,并给出4%的利率。该行20万元起存的大额存单,利率最高可达4.2%,并可随时转出。

目前,人民银行执行的存款基准利率为:活期利率0.35%,三个月期利率1.1%,六个月期利率1.3%,一年期利率1.5%,两年期利率2.1%,三年期利率2.75%。

除了上浮存款利率,推出高收益预期的短期理财产品也是商业银行揽储的手段之一。

据一家大行陆家嘴网点的理财客户经理介绍,上周该行刚发行一款1月期、预期收益率4%的理财产品,计息日为12月1日,到期日为本月底。

每逢年末,商业银行面临存款规模监管考核。因此,存款争夺战是商业银行每年特殊时点的既定动作。“其实上涨幅度较为有限,过了这段时间,又该往下调了。”上述股份行网点理财客户经理说。

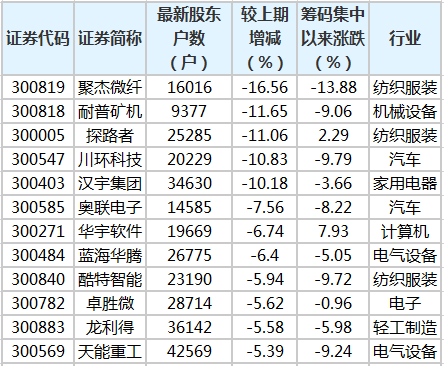

商业银行近年来的揽储工作难言轻松,负债端压力较大。中金公司固收团队报告显示,今年10月,银行存款整体出现负增长,总体规模下降4221亿元。这是自2018年3月以来首次出现负增长,降幅仅次于2017年12月,带动整体存款增速从9月的10.64%回落至10.30%。报告认为,缴税因素和10月结构性存款压降是导致银行负债压力上升的主要原因。

商业银行负债端压力的持续存在还与资管新规和理财新规相关。为打破理财刚兑,降低融资成本,资管新规实施后,保本理财产品退出历史舞台,结构性存款一举成为揽储“利器”,余额多次突破10万亿元大关。但因存在一些不规范问题,结构性存款受到严监管。今年,监管部门还进行窗口指导,要求商业银行年底前将结构性存款规模压降至年初规模的三分之二。

事实上,存款是最便宜的负债。“如果商业银行不提升帮助客户配置财富的能力,就很难从零售端持续沉淀低成本的存款。负债端的压力也会一直存在。”东吴证券首席银行分析师马祥云表示。