蚂蚁集团沪港两地IPO在快马加鞭!

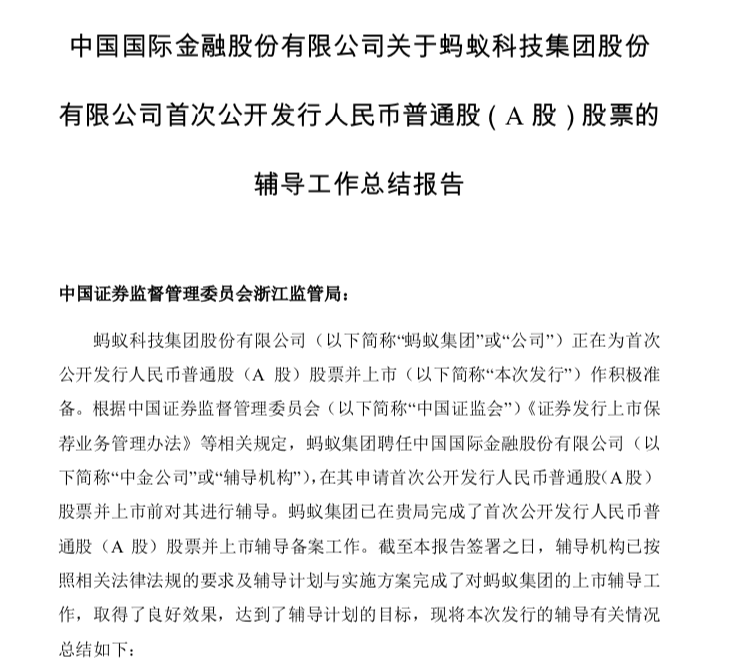

8月24日晚间,证监会官网公示,蚂蚁集团已经完成拟登陆科创板的上市辅导;差不多同一时间,继蚂蚁申请境外IPO材料三天前获接收后、进一步获得证监会受理。当日,浙江证监局官网公示了蚂蚁集团辅导验收申请材料,中金公司、中信建投已经完成了对蚂蚁集团的上市辅导,结论称其“具备发行上市的基本条件”。

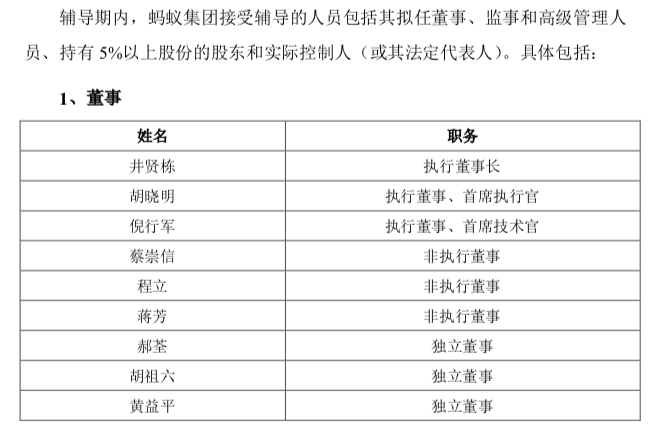

值得注意的是,上市辅导工作总结报告显示,蚂蚁集团董事调整,蚂蚁集团董事长井贤栋之外,CEO胡晓明及CTO倪行军为执行董事,此外,蔡崇信、程立、蒋芳为蚂蚁集团非执行董事,此外新增黄益平、胡祖六、郝荃为独立董事,相比之前,阿里巴巴集团合伙人彭蕾、阿里巴巴集团董事会主席兼首席执行官张勇、阿里巴巴首席财务官武卫退出董事。

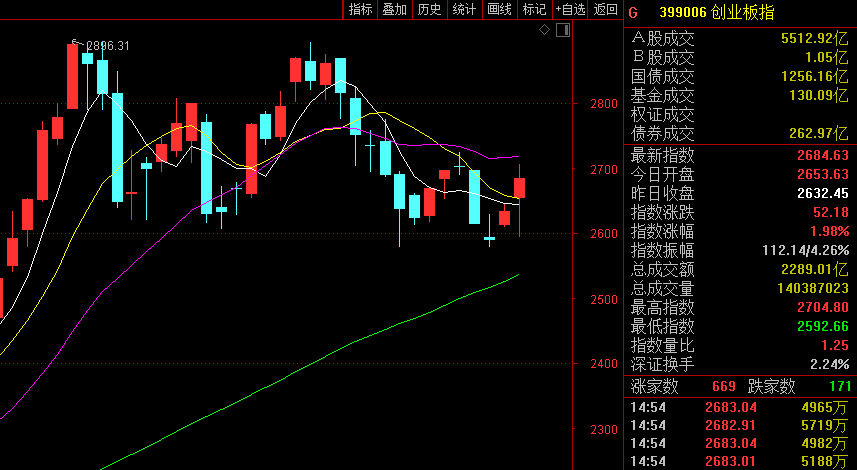

近期金融科技大公司加快登陆资本市场,对此,中信建投非银金融及金融科技首席分析师赵然向券商中国记者分析,从宏观来看当前资本市场迎来多项改革利好、鼓励创新业务科技公司,而科技+金融模式公司在当前市场具备标的稀缺性,而业绩确定性高的“大票”登陆资本市场尤其是科创板,尽管发行价格和真实价值之间需要再评估,但会给市场带来更多投资的机会,后市表现值得期待。

蚂蚁沪港两地IPO一天内均有新进展

一天两个“大消息”——蚂蚁沪港两地IPO在快马加鞭。

8月24日晚间,浙江证监局官网公示了蚂蚁集团辅导验收申请材料,中金公司、中信建投已经完成了对蚂蚁集团的上市辅导。报告中,辅导机构认为,“蚂蚁集团各方面的运行已经完善和规范,不存在影响首次公开发行人民币普通股(A股)股票并上市的实质问题,具备发行上市的基本条件。”

差不多同一时间,证监会官网更新了继蚂蚁申请境外IPO材料,继其在8月21日获接收后、进一步获得受理。

“在接收材料之后,后续还有受理通知、一次书面反馈、行政许可决定书等进度更新。”熟悉投行业内人士解释,“一般会7个工作日内受理,然后就是审核,等得到证监会批复,基本上H股申报材料就会披露了。”这也意味着,蚂蚁的境外发行动作也在提速。

在此次的辅导报告中,中金公司、中信建投披露了辅导的具体内容,蚂蚁集团首次公开发行人民币普通股(A股)股票并上市的辅导工作主要内容如下:

1、督促蚂蚁集团接受辅导的人员进行系统的法规知识、证券市场知识培训,使其全面掌握发行上市、规范运作等方面的有关法律法规和规则,知悉信息披露和履行承诺等方面的责任和义务,树立进入证券市场的诚信意识、自律意识 和法制意识;

2、督促蚂蚁集团按照有关规定保持符合适用法律法规的公司治理;

3、核查蚂蚁集团在公司设立及主要历史沿革方面是否符合相关规定,主要资产是否存在重大权属纠纷;

4、核查蚂蚁集团的独立运营能力;

5、核查蚂蚁集团是否按规定妥善处置了商标、专利、土地、房屋等法律权属问题;

6、核查蚂蚁集团与其关联方的关系;

7、核查蚂蚁集团是否建立和完善规范的内部决策和控制制度,形成有效的财务、投资以及内部约束和激励制度;

8、核查蚂蚁集团是否建立健全公司财务会计管理体系;

9、核查蚂蚁集团是否形成明确的业务发展目标和未来发展计划,以及是否制定募集资金使用规划;

10、针对蚂蚁集团的具体情况确定接受辅导的人员所需进行辅导的内容,并接受中国证监会及其派出机构的监督;

11、对蚂蚁集团是否达到首次公开发行A股并上市的条件进行综合评估,协助蚂蚁集团开展首次公开发行A股并上市的准备工作。

而对需接受辅导的人员披露情况来看,蚂蚁集团上市前夕,董事人员发生调整。

董事名单中,蚂蚁集团董事长井贤栋之外,CEO胡晓明及CTO倪行军为执行董事,此外,阿里巴巴集团合伙人蔡崇信、阿里巴巴集团CTO程立、阿里巴巴集团首席人才官蒋芳为蚂蚁集团非执行董事,新增北京大学国家发展研究院副院长黄益平、经济学家胡祖六和郝荃担任独立董事,相比之前,阿里巴巴集团合伙人彭蕾、阿里巴巴集团董事会主席兼首席执行官张勇、阿里巴巴首席财务官武卫退出董事。事实上,天眼查监测的蚂蚁集团工商信息变更,也佐证了该董事名单。

金融科技公司如何估值?“关键看靠哪一种模式营利”

7月20日,蚂蚁集团官宣,启动在上交所科创板和港交所主板寻求同步发行上市的计划。

“科创板和香港联交所推出了一系列改革和创新的举措,为新经济公司能更好地获得资本市场支持包括国际资本支持创造了良好条件,我们很高兴能有机会参与其中。”彼时,蚂蚁集团董事长井贤栋称。

数周之前《香港经济日报》援引消息人士称,“阿里巴巴旗下蚂蚁集团最快月内向联交所递交上市申请,香港上市集资额或达100亿美元(约775亿港元)。中金、花旗、摩根大通、摩根士丹利为上市安排行”;“蚂蚁集团的上市进程肯定将很快,可能在9月或10月发行股票。”

而从当前证监会批复流程来看,间接也佐证了今年“9月或10月发行股票”的这一在港上市时间节点。

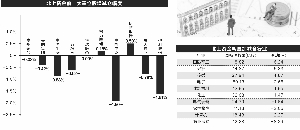

从此前披露的备案文件显示,蚂蚁持股5%以上的股东,分别为杭州君瀚股权投资合伙企业(持股29.86%,简称君瀚)、杭州君澳股权投资合伙企业(持股20.66%,简称君澳)以及阿里巴巴集团。也就是说,两家员工持股平台合计持股超过50.52%。此外,阿里巴巴2019年年报显示,阿里巴巴持股蚂蚁集团33%的股权。

此外,记者在天眼查的股权信息看到,大型保险公司集体参股蚂蚁集团。中国人寿保险(集团)公司参股1.06%,中国人寿保险股份有限公司参股0.24%,中国太平洋人寿保险参股0.74%,中国人保通过人保资本投资管理有限公司持股0.54%,新华人寿保险参股0.42%。

当前,蚂蚁集团是支付宝母公司,目前业务体系庞杂,涉及支付、银行、消费金融、财富管理、保险、基金、征信、评级、金融云、数据库、数字化综合服务方案等。阿里巴巴年报披露,支付宝和本地钱包伙伴覆盖了全球约13亿用户。财报显示,2019年蚂蚁实现营业收入1200亿元、净利润为170亿元,已经实现了盈利;今年一季度,蚂蚁集团经利润大概为90亿元。

近期金融科技公司在登陆资本市场上动作频频,中信建投非银金融及金融科技首席分析师赵然认为,“从宏观政策、行业基本面以及资本市场的角度,刚好到了一个关键的合适的时间节点。”

“伴随着整个资本市场的一系列改革,大环境有利于业务创新的金融科技公司去募资。”在他看来,成长性强、业绩确定性比较高的大公司,类似于定海神针似的大票,对市场仍然是稀缺标的。对于这类企业的估值,赵然告诉记者,“具体要看它靠哪一种模式进行营利,是科技赋能金融牌照业务变现,还是主要靠金融业务带来收益和业绩确定性但、兼具科技公司成长性?在最终的发行价格和真实价值之间,需要评估。”