中国基金报记者 方丽

存量经济之下,各行各业的“龙头效应”凸显,基金行业也是如此。

伴随着连续两年权益基金的赚钱效应显著,一批用业绩证明自己实力的“明星基金经理”成为市场的宠儿,管理百亿级基金经理越来越多。

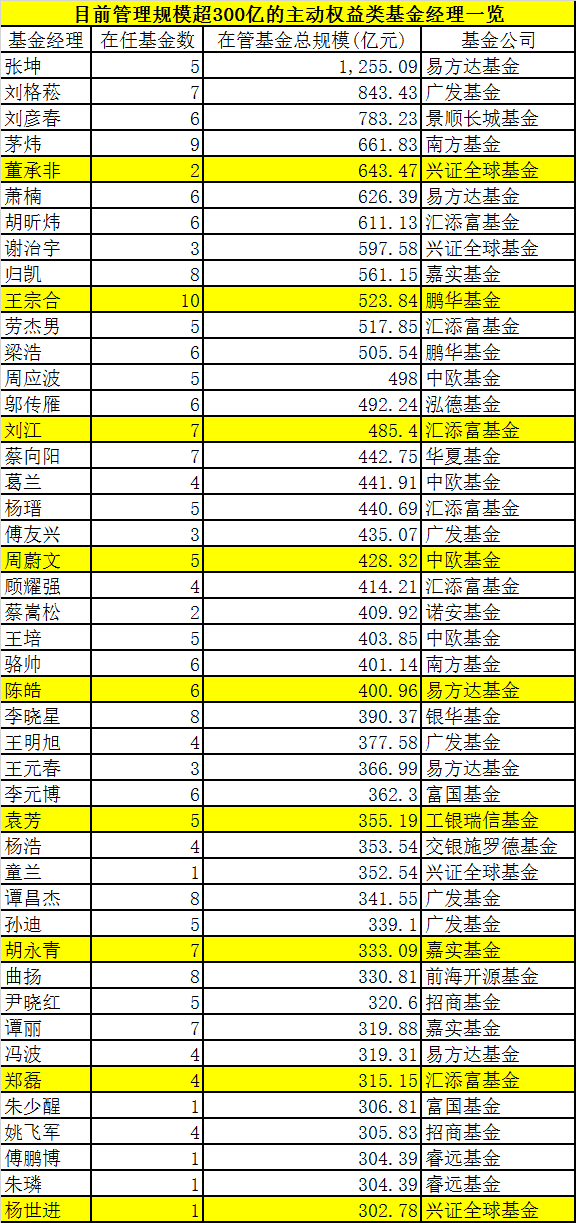

随着基金2020年四季报披露,所揭示出的基金经理管理规模不断刷新历史纪录。不仅首次出现管理规模超千亿的主动权益基金经理,更有45位主动权益基金经理管理规模超300亿,而资金越来越多的涌向具备知名度的基金经理,这成为基金行业历史上罕见的现象级事件。

种种现象说明,基金行业正走向“大基金”时代,明星基金经理的作用越来越明显,而激活“大块头”的“大能量”正考验着基金行业。投资者在布局之中,也需要冷静克制,不要盲目从过往业绩来追捧基金经理。

45位主动权益基金经理

管理规模超300亿

2019年和2020年连续两年的基金“好收成”——业绩燃爆引发投资者追捧、新基金爆款不断,这让基金经理管理规模出现较大变化,不仅“百亿级”基金经理纷纷涌现,更出现明显的“头部效应”,顶端的基金经理管理规模越来越大。

按照WIND资讯数据统计,在2019年底管理百亿级资金的权益类基金经理(含擅长混合型和股票型基金两类,股票型含指数型),当时达到113位,而2020年6月底这一数据达到159位。到了目前,擅长混合型和股票型两类的基金经理中,有高达255位进入“百亿俱乐部”,显然这一俱乐部的人数数量在快速攀升。

若仅看主动权益基金,目前管理规模超300亿的基金经理达到45位,合计管理规模已经超过2万亿。相较去年四季度末主动权益基金5.17万亿的总规模,差不多占到40%的水平。这也意味着,这些基金经理在市场上具有极高话语权,头部基金经理对个股的定价权持续提升。

具体来看,其中易方达张坤以管理5只基金规模达到1255.09亿位列行业首尾,此外广发基金刘格菘管理规模达到843.43亿元,位居第二。而景顺长城刘彦春管理规模位居700亿区间,此外,南方基金茅炜、兴证全球基金董承非、易方达萧楠、汇添富胡昕炜等管理规模也超过600亿。

(数据来源:wind 数据截止日1月31日,剔除部分以债券见长基金经理)

从基金公司来看,这些“百亿”基金经理主要分布在汇添富、易方达、广发、兴证全球、中欧、嘉实、富国、南方、鹏华等基金公司。

值得一提的是,这两年行业趋势是增量资金涌向这些知名基金经理。数据显示,在纳入统计的1636位偏股型基金经理中,超过一半的基金经理管理规模在20亿元以下,和“百亿俱乐部”形成鲜明对比。

目前各大基金公司还在积极布局主动权益基金,若按照目前速度进一步发展,“百亿俱乐部”的基金经理数量还在增加。

明星基金经理效应

利与弊需权衡

可以说,按明星基金经理效应在今年明显出现,背后也是多因素影响。

“这一方面受市场因素的影响,今年以来市场的赚钱效应使得投资者的乐观情绪相对高涨。另一方面,爆款基金背后一定程度上体现了投资者对历史业绩优秀的基金经理的追捧,在投资基金过程中更为重视基金经理的过往投资管理能力。”沪上一位基金公司市场人士表示,这背后是“市场赚钱效应、绩优基金经理、销售渠道力推,三者缺一不可。”此外,当下信息流动非常迅速,在互联网时代,很容易形成赢家通吃的局面,资金迅速向有长期业绩的基金经理及头部公司集中。

甚至不少人士认为,目前主动权益基金发展上“大基金”正成为趋势。然而,基金经理管理规模过大也引起市场质疑,认为“规模和业绩”难以兼顾,从过去历史来看,也较少出现“大块头”有好业绩的案例。

上海证券基金评价中心李柯柯表示,基金份额的增加以及基金净值的上涨均能带来规模的提升。近两年基金赚钱效应凸显,加上投资者心态乐观,公募基金不断吸引资金进入市场,而优秀基金经理良好的历史业绩投资者有目共睹,能够进一步吸引投资者购买。同时绩优基金经理凭借优秀的管理能力也实现了基金净值的上涨,两者结合体现出优秀基金经理管理规模的显著提升。未来随着绩优基金收益表现优异带来的投资体验提升,投资者粘性将愈发凸显,绩优基金经理的集中度也将有所提升。

“管理规模过大对基金经理而言意味着管理难度的增加。一方面体现在‘双十协定’的存在使得大规模基金配置更多的股票,基金经理投研难度增加;另一方面规模过大带来调换仓成本的增加,影响基金的操作灵活性。” 李柯柯表示,相对中小规模基金,大规模基金投资组合分散化程度较高,业绩更趋于稳健,但当市场风格切换时,中小规模基金能够灵活追逐市场热点,反映在业绩上能够有较为显著的提升,而大规模基金由于其自身资金量大,对基金业绩的抬升不明显。建议投资者在充分了解基金运作特征的基础上,结合市场状况,选择适合自己的基金。

格上理财首席策略师张婷认为, 近两年优秀基金经理管理规模明显提升,主要基于几个背景:第一、近两年A股市场结构性机会凸显,权益类基金业绩十分优秀;第二、近几年,P2P暴雷、信托违约、房地产调控等背景下,很多投资者将部分资金转向权益类资产的投资,越来越多的钱集中在历史业绩优异的基金经理的产品中;第三、另外,在国家大力发展资本市场的背景下,未来权益类资产将是大方向,很多投资者已经认识到这个趋势,选择加大对权益类资产的布局。

张婷表示,未来资金仍会追逐优秀的资产以及优秀的管理人才,投资集中现象会越来越明显,但在这一过程中,不管是基金经理还是基金公司,都需要逐步提升,使得研究投资能力和规模相匹配。

盈米基金研究院院长杨媛春直言, 虽然过往业绩不代表未来,但追逐业绩出色的明星基金经理是人之常情。在这里,提醒投资者注意两点:一是业绩出色的时间长度不能太短。时间超过五年,才比较容易看到基金经理在不同市场风格下的真实表现。时间越短,越难判断运气成份和产品设计(比如投资范围限定刚好在市场风口)在投资业绩中所占的权重。二是业绩出色的标准不是冠军。每年的冠军往往是风格比较极致的产品,如果之后市场发生变化,产品的收益就会难以让人满意。其实长期排名能在同类型基金经理中占前三分之一位的,都是不错的选手,能在前五分之一位的,就很优秀了。

杨媛春进一步表示,投资者布局时,需要注意单品规模和产品的投资范围、投资策略容量、基金经理整体投研经验有关。一般来说,基金经理投资经验相对丰富,策略容量相对较大,那么管理半径可以适度扩张。除了单品规模,还需要关注基金经理整体管理规模和产品数量,每个人的精力总是有限的。

“对于管理太大规模(被动型除外)的基金经理,建议个人投资者不进一步跟风。” 杨媛春表示,第一继续跟风,会进一步扩大基金规模;进一步对投资策略和基金业绩形成负效应;第二,基金经理为合理分配精力,会存在更换基金经理的可能。

投资者需把风险放在首位

因过去两年有较好的结构性行情,因此有一大批权益基金的短、中、长期业绩都不俗,也引发投资者积极入市,以为“买基金就能赚钱”。需要指出的是,在过去基金行业22年的历史中,出现过不少优秀的管理人,有些能长青,有些成“过眼云烟”,投资者布局一定要把风险放在首位。

格上理财首席策略师张婷表示,春季躁动已进入中后期,核心支撑是盈利增速预期继续提升,但受货币政策走向的敏感度提升,波动会加大,建议投资者降低未来投资收益率预期,注重安全边际以及加大资产配置。

“近期短端利率飙升,从目前央行的态度来看,仍会保持政策的连续性和稳定性,不具备持续大幅收紧的条件,不着急转弯,更多是循序渐进,预计继续大幅上行的可能性较小。因此,短期市场大跌的概率不大,盈利增速仍具备支撑。”张婷建议投资者不要盲目追求高收益,远离炒概念以及炒主题的基金,精选长期业绩稳定且超额持续性强的基金经理管理的产品。另外。适当配置低估值板块的基金的配置,比如金融、传媒、建筑材料/装饰等。

盈米基金研究院院长杨媛春直言,目前的火爆更多集中在权益类基金。市场的关注点往往把基金等同于权益基金,实际上,目前国内公募基金可涉猎的资产十分广泛,并不局限于权益资产。即使单就权益资产而言,还有地区、行业等各种差异。

狭义的来讲,投资A股为主的基金目前确实面临整体底层资产估值较高、波动增大的风险,需要重点关注一些擅长震荡市场的基金经理或者偏绝对收益设计的产品。广义来讲,在目前经济复苏、流动性逐步中性的情况下,普通投资者可以适当扩大一下关注范围,比如广义固收+类别的基金也是可以纳入重点考虑范围的。

上海证券基金评价中心李柯柯也认为,相比股票,基金具有天然的风险分散化优势,且长期来看,基金管理人显示出突出的专业能力,能够为投资者带来可观的回报,因此,从中长期出发,通过布局基金参与市场投资不失为一种好途径。但需要注意的是,普通投资者在参与过程中应当树立理性投资、长期投资的理念,平常心对待市场短期震荡、拉长产品持有期限,从长远出发看待基金投资,获得长期投资、理性投资带来的业绩稳健增长。在基金产品的选择上,投资者可综合考量基金的历史业绩、资产配置、运作特征等方面,选择自身风险承受能力范围之内的基金产品。

跟风“新基金”不如关注老基金

对于绩优基金经理,目前是适合布局这些基金经理老基金还是新发的基金?这个问题,投资者在布局前需要权衡。

盈米基金研究院院长杨媛春直言,常规来看,如果投资者确实认可某一基金经理的投资能力,确实愿意重仓买入单个基金经理。单就这一场景来看,适合买新基金有三种场景:一是新基金设计对投资者更有利,比如增加了投资范围,老基金修改合同短期存在现实困难等;二是市场在中长期牛市中的震荡期,新基金给予了基金经理更好的优化产品资产结构的直接机会;三是单一老产品规模偏大,严格限购,但该基金经理整体管理能力仍可以横向扩张。

“在常规情况下,老基金规模更为稳定、投资效率更高且有历史数据便于深度分析,更适合投资者投资。”杨媛春表示。

张婷认为,对于绩优基金经理而言,尤其是主动管理权益类产品,同一个基金经理的新基金和老基金,在产品完成建仓之后,基本上不会有太大的差别。若在市场相对中低位置,预期市场较好,上行收益大于下行风险,这时可以买老基金,短期享受更高的市场贝塔;但如果市场处于中高估值,并且短期内存在波动风险,这时可以买入新基金,基金经理也会根据行情逐渐建仓,净值表现可能会更加稳健,目前可以买一些基金,等基金经理逐渐建仓。

上海证券基金评价中心李柯柯表示,同一基金经理在新老产品的运作风格上具有延续性,因此新老基金的选择可结合对当前市场的判断。在判断市场波动较大时,新基金更具优势,其建仓期能够一定程度缓冲市场风险;在判断市场乐观时,老基金能够更为迅速的捕捉市场机会。

编辑:小茉