中国基金报记者 李树超

近日,深交所官微发布公告称,经中国证监会党委决定,沙雁任深交所党委副书记、总经理。

在沙雁任职证监会机构部主任期间,证监会机构部除了在券商监管领域支持证券公司突出主业、走出特色化发展路径外,在基金行业高质量发展过程中也颇有建树。市场人士认为,20年监管女将沙雁履新深交所,将有利于助推创业板改革平稳落地,增强资本市场服务新经济能力,在推动创业板试点注册制中发挥更大作用。

20年监管女将履新深交所

将在创业板注册制领域发挥更大作用

自今年3月份深交所原总经理王建军提任深交所党委书记、理事长后,空置4个月的深交所总经理一职,迎来了新领导。

近日,深交所官网“领导班子”一栏更新,沙雁正式任深交所党委副书记、总经理。

官网简历显示,沙雁,出生于1972年9月,黑龙江齐齐哈尔人,管理学博士。她在2000年进入证监会系统工作,先后在西安证管办、陕西证监局任职,2008年进入证监会机构部,2013年5月起先后任中国证监会上市公司监管二部副主任,上市公司监管部副主任;2016年12月出任证监会机构部主任,拥有丰富的监管经验。

2020年6月,沙雁起任深圳证券交易所党委副书记、总经理。此时,她已经有20年证监系统监管经验。

多位与她多年共事的同事和市场人士评价,沙雁专业严谨,做事干练,监管中注重调查研究,在证监系统有很好的口碑。

据一位接近监管的市场人士表示,沙雁主任在以往的证券监管中,非常注重深入行业调查研究,在各项基础制度出台和执行层面,会注重倾听各方声音。她任职证监会机构部主任期间,在基金、证券等监管领域推出的各项深入实际的基础性制度,公募产品创新,针对行业的风险防控举措等,都做出了行之有效的探索。

而沙雁此时起任深交所总经理,正逢创业板注册制进入关键性阶段。从监管机构到一线监管,沙雁此次就职深交所,被众多市场人士认为将在推动创业板试点注册制中发挥更大作用,有利于助推创业板改革平稳落地,增强服务新经济的能力,市场也期待她在新岗位中带来新惊喜。

推动多项基础性制度改革

行业高质量发展渐入佳境

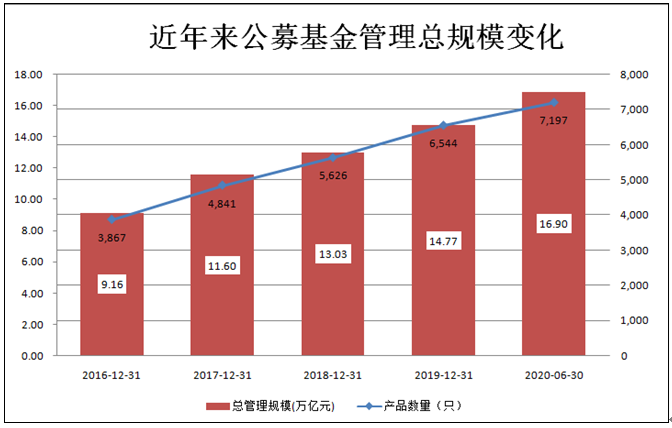

沙雁主任职机构部期间,推动了多项基金行业基础制度改革,促进公募产品创新发展,前瞻性做好全行业风险防控,大力发展机构投资者,多项中长期资金引入工作取得了突破性进展。截至今年上半年,公募基金管理总规模也从2016年底的不足10万亿元迈入17万亿体量,权益类基金占比不断攀升,公募基金行业的高质量发展渐入佳境。

在基础性制度建设层面,2016年底至今,证监会推动了多项公募基金基础制度改革,从公司合规、信息披露、基金托管、监督管理、公司治理,以及基金销售等多个环节推动行业法治建设,夯实了行业良性发展的制度根基。

2017年6月,证监会发布了证券公司和基金公司合规管理办法,加强券商和基金公司内部合规管理,实现持续规范发展;2019年2月,基金销售机构监督管理办法及相关配套规则公开征求意见,进一步规范公募基金销售行为;2019年7月发布基金信息披露管理办法,优化公募基金信息披露制度,切实保护投资者合法权益;今年发布的基金托管业务管理办法,按照国家金融业对外开放的统一安排,支持外国银行在华分行申请基金托管业务资格;同期,基金管理人监督管理办法开始公开征求意见,以增强公募基金行业服务实体经济能力,支持行业机构做优做强。

另外,2016年底以来,证监会坚持前瞻性风险防控思维,从开放式基金流动性管理、基金子公司监管、私募资管业务、券商大集合业务等方面强化监管,为资管行业的稳健发展保驾护航。

2016年12月起施行的基金子公司管理规定,进一步加强基金子公司监管,提高子公司风险管理能力和内部控制水平。

2017年8月,证监会发布基金流动性风险管理规定,加强对公募开放式基金流动性风险的管控,进一步规范开放式基金的投资运作活动,完善基金管理人的内部控制,保护投资者的合法权益。

2018年4月资管新规发布后,证监会更是加大行业监管,私募资管业务、券商大集合业务得到规范,不符合资管新规的保本基金、分级基金、短期理财基金等进入退出“倒计时”,符合监管导向的公募净值化产品,成为资管行业的“新标杆”。

2018年10月,证监会发布的私募资产管理业务管理办法,规范了证券期货经营机构私募资产管理业务,维护证券期货市场秩序;2018年11月,证监会公布证券公司大集合资管业务适用资管新规操作指引,推进证券公司资管业务规范发展;2020年7月,证监会公布基金侧袋机制指引,新增侧袋机制作为公募基金流动性风险管理工具,以进一步提高公募基金流动性风险防控能力,保护投资者合法权益。

通过基金行业上述一系列去通道、降杠杆和穿透式监管,公募行业守住了合规风控和不发生系统性金融风险底线,规范后的公募基金也回归资管业务本源,实现了规范后的快速稳健发展。

大力引入长期资金 壮大机构力量

激发基金业发展活力

近两年来,证监会更是大力倡导壮大机构投资者力量,多项中长期资金引入工作取得突破性进展。

2019年7月4日,证监会主席易会满带队赴中金公司调研,并主持召开证券基金经营机构座谈会。当时会议就强调,要多措并举全面提升行业服务实体经济的能力,要求公募基金把握机遇,着力推动权益类基金的发展,要在提升权益类基金的占比上下功夫。

当年9月,证监会在北京召开全面深化资本市场改革工作座谈会。资本市场“深改12条”提出,“推动公募机构大力发展权益类基金”,“推动更多中长期资金入市”。

近一年以来,基金行业不断深化改革,从推动公募纳入养老第三支柱产品范围、放开保险资金投资上限、推动公募增加社保委托规模等引入长期资金举措,到基金注册改革、基金投顾试点、倡导基金长期业绩评价等多方面的制度供给,创造了基金行业更好的制度生态和市场环境。

随着资本市场的不断完善和基金业各项基础性制度的建立健全,公募基金的产品创新也层出不穷,在为老百姓提供丰富的投资工具之外,还同时服务国家战略和实体经济,有效激发了公募基金行业的创新和活力。

具体来看,2016年底以来,华夏、博时、银华基金旗下的央企结构调整ETF,聚焦实体经济,推进结构调整,帮助投资者分享国企改革的红利;嘉实、广发、富国基金的央企创新驱动ETF,为投资者投资央企的科创能力,投资中国真正具有前沿优势的科技力量提供配置工具;易方达、汇添富基金等旗下国企一带一路ETF,服务国家“一带一路”建设,为国企坚定不移实施“走出去”战略,加快促进自身做强做优做大提供更大空间。

伴随着大类资产配置理念的普及和个人养老的需求,公募FOF和以FOF形式运作的养老目标基金也应运而生。2017年9月,首批公募FOF获批,国内公募基金的大类资产配置从理论走向实践;2018年9月,首批养老目标基金拿到批文,老百姓养老理财有了新选择。

为提升资本市场服务科技创新企业能力,2019年7月22日,科创板正式开市。而在科创板开市前夕,投向科创板市场的科创主题基金密集获批,基于战略新兴产业以及“硬科技”定位的科创板市场,迎来市场重要的机构投资者。

此外,具有“多元管理、多元资产、多元风格”的特征的公募MOM已经箭在弦上;公募 REITs(Real Estate Investment Trusts,即不动产投资信托基金)也快速推进,市场中性策略产品、浮动管理费基金、ESG主题基金(ESG分别代表环境Environmental、社会Social和公司治理Governance),可投新三板公募基金等创新产品业态不断涌现,为国内公募产品的不断丰富和持续提升国际化水平打下了扎实基础。

在各项基础性制度发力,中长期资金持续流入,以及行业良好风险防控的基础上,近年来我国公募基金行业也进入了发展的“快车道”。

中国证券投资基金业协会数据显示,公募基金管理总规模在2016年末仅为9.16万亿元,而到2020年上半年公募管理规模已经逼近17万亿元。沙雁任职证监会机构部三年半时间,公募行业管理规模跃升85%,年平均增长率达到19.08%;同期,公募产品数量也从3800多只增至约7200只,增长86%。

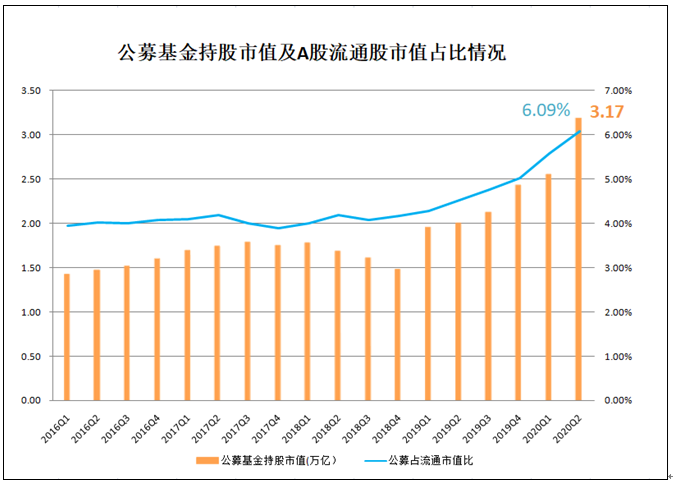

而从公募基金持股市值看,也呈现逐渐攀升的势头,A股投资者机构化趋势愈发凸显。

Wind数据显示,截至今年2季报,公募基金最新持股市值3.17万亿元,上半年市值猛增31%。从2016年至今,公募基金占A股流通市值从1.4万亿元一路突破3万亿,同期流通市值占比也从3.9%升至6.09%,达到了近年以来的最高水平。

针对近年来公募基金行业的巨变,北京一位大型公募高管表示,当前公募行业正在进入良性发展的最好阶段,这与监管层前些年的严格风险防控,引入中长期资金,引导长期投资,壮大机构投资者力量,以及在引导公募产品创新、激发市场活力等方面的工作密切相关。在当前基金行业的新起点上,公募基金有望继续成为资管行业规范透明的“标杆”,为国内资管行业高质量发展贡献力量。