编者按:

又到岁末年初总结展望时。

2020 持续整年的新冠疫情令全球经济蒙阴,但率先控制疫情,稳健复工复产的中国成为全球资本趋之若鹜的避风港。尽管上证指数表现波澜不惊,但围绕医药、科技、消费三大主线展开的个股行情,却频频出现涨势堪称波澜壮阔的大牛股。基金爆棚热销,也反映出刚刚而立之年的中国资本市场投资者结构正在从“散户化”向“机构化”发生转变。

在送走这个令所有人记忆深刻的年份,迎来2021年之际,全景·卓识与新财富最佳分析师联合推出《前瞻2021》特别策划,希望从与宏观专家、私募大咖以及中国最顶尖证券分析师群体的深度交流中,尝试勾勒出十四五开局之年中国产业发展的主要脉络,寻找在明年注册制全面推行的情况下,中国资本市场较具确定性的投资机会。

汽车行业,作为国民经济的重要组成部分,一直受到广大投资者的密切关注。

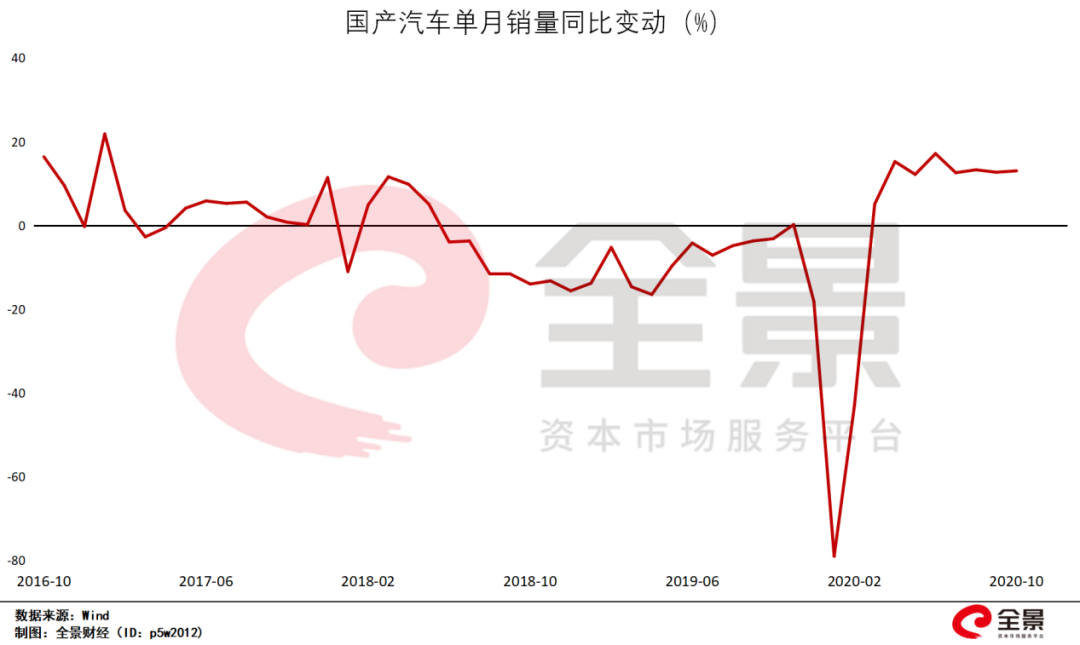

2019年以来,国产汽车单月销量开始减速下滑,并逐步走出2016年以来的下降趋势,到2019年底,国产汽车单月销量在经过17个月的连续下滑后,重回正增长。

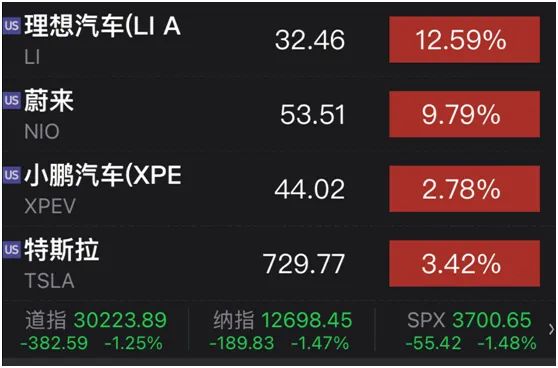

在行业整体性调整的时候,新能源汽车作为结构性变化的重点方向,在过去5年里销量提升非常显著,也一直吸引着投资者的关注。随着特斯拉入局中国市场,市场热度又上了一个台阶。

周期性修复叠加结构性变革,去年底汽车板块就已经开始不断升温。但今年年初,疫情席卷全国,汽车行业也遭受冲击。在疫情得到有效控制后,全国努力推进复工复产。而在宏观层面上,国家继续推出多项政策刺激汽车消费,在行业层面上,国产车和新能源车不断有爆款车型推向市场,无论是从行业整体上看,还是从新能源汽车的结构性角度上看,市场修复来得迅猛而有力。

对应的,今年二级市场上汽车板块前低后高,全年整体表现亮眼,中信汽车行业指数(CI005013)今年已录得超过40%的涨幅,位居市场前列。板块内部分个股,受到资金的高度追捧,股价不断创出历史新高。

近日,全景·卓识与荣获新财富最佳分析师汽车和汽车零部件行业第一名的长江证券汽车行业首席分析师高登,就2021年汽车及其零部件行业的投资机会、行业未来发展的形势以及行业变化对于投资思路的影响,进行了面对面交流。

人物介绍:高登

长江证券汽车行业首席分析师;新财富最佳分析师汽车和汽车零部件行业第一名

高登认为,虽然遭受了疫情的冲击,但汽车行业整体性向好的趋势依旧保持。全行业的复苏与变革,仍然在进行中。尤其针对行业变革的特点,他还重点就其中的智能化进行了深度解读,通过类比智能手机产业,提出了三类投资机会。

与此同时,他还认为,随着行业变革的演进,对于汽车板块的整体投资思路需要从传统的周期股,向长周期、高成长的模式进行切换。

全景·卓识X长江证券高登

行业复苏技术变革 汽车行业将持续向好

全景·卓识:您认为哪个或哪几个关键词能够概括您对于2021汽车板块的预判?

高登:我觉得对于2021年汽车行业,用两个关键词表达可能会比较全面,第一个关键词是复苏,第二个是变革。

从复苏的角度去看,汽车销量已经进入了一个持续增速回升的过程当中。自19年的7月份开始,行业增速从最低点逐步地向上爬升。在今年的春节以后,因为疫情冲击,导致行业增速大幅跳水。但是随着复工复产,行业增速继续回到上升轨道,从这个“大坑”逐步走了出来,我们看到五、六月份,尤其是三季度,行业增速还是比较高的。如果我们把“大坑”填平掉,用趋势线去连接的话,那么汽车行业的销量增速是处于一个持续向上的通道。

展望2021年,我们觉得一方面受益于今年的上半年基数比较低,明年的增长会有一个比较好的基础。另外一方面随着疫情消退、经济恢复,我们认为购买力也会随之提升,这就会催生一部分的首次购车需求,我们觉得这也能对明年的行业的增长提供一个比较强的支撑。

从复苏的角度去看,在行业周期性的因素之外,我们更看重的是对行业中长期发展会产生巨大变化的变量。我们看到汽车行业正在进行电动化和智能化,这也是过去几十年来所经历的一种非常大的变革,我们认为这种变革会对整个产业链的价值创造和价值分配产生比较大的影响。我们认为在这个过程当中,也会诞生一些比较长期的、可持续的投资机会。

汽车智能化将带来三类投资机会

全景·卓识:您认为在这种变革下的投资机会中,关键驱动因素或者节点会有哪些?

高登:目前我认为智能化会成为未来一个比较长期的、变革性的机会。参考智能手机过去十几年发展的历程,我们觉得主要有三类投资机会。

第一类机会,可能也是最好的投资机会,应该还是类似于苹果的整机。在智能化这个过程当中,整车公司改变了传统汽车的盈利模式,从原来的新车制造这样一个单一的环节,未来逐步发展到参与汽车全生命周期的价值创造。那么这样的话,整车公司的盈利来源会更广,盈利水平也会更高,而盈利的波动性则会下降。再加上智能化带来的增值服务,我们认为整个整车行业会创造出一个非常大的价值。

第二类机会,我们认为是增量零部件。类似于手机行业里的舜宇光学、歌尔声学,手机智能化提升中,会需要一些新型零部件,随着渗透率和单品价值量的提升,这些新增零部件会有一个长期、可持续的增长机会。

第三类机会,大家觉得会看起来平淡无奇,但实际上能够发挥整个中国制造的优势的机会,类似于富士康或者立讯精密。过去,因为车型的供给分散,导致整个汽车产业链更加地分散,最终使得汽车零部件设计、制造无法集中。但是我们看到,智能化正在改变整个行业,其中一点就是市场份额会更集中,而零部件的设计、生产也会规模化、模块化。这样的话,对于成本控制能力比较强,客户服务响应速度比较快的这些企业,我认为它会在这种规模化制造的过程当中会享受更多的行业红利。

周期向成长切换汽车行业投资框架或生变

全景·卓识:以您的经历来讲,整个汽车行业投资逻辑、投资方法来说,从过去几年到未来几年,它有没有一些变化?

高登:其实我刚才更多的是强调了智能化这方面的表现,也是体现了对于汽车行业投资方法的变化。

我们看到,汽车行业投资方法或者说研究框架的一个变迁,是在不断进行的。实际上,在这一轮新的周期起来之前,大家更多的是借鉴从成长期切换到成熟期市场,这种周期性的观点去判断整个行业的投资机会。

关于周期性这一点,我们在08、09年曾系统性地做了一些研究和总结。我们得出来一个观点,汽车行业逐步从高增长时代切换到低增长时代,它的行业机会主要出现在行业拐点出现的时候,找新车周期最强的整车厂个股。或者说投资机会依赖于整个周期性的拐点,并且这个因素会更加重要一些。

但是为什么我们会强调智能化呢?因为我们看到智能化带来新增的机会,类似于5年前的新能源。新能源带来的是电池产业链,它是一个长期、高速增长的过程,在这个过程中,一些好的细分行业诞生了市值比较大的龙头企业。所以我们也相信,未来整车智能化也将产生类似的新机会。

那么从原来的传统的周期性的规律,向成长型行业去切换,我认为整个汽车行业的投资框架可能也会有一个切换。而我们更倾向于成长股或者说科技股的这样的一个投资方法,那么未来需要关注或者寻找的个股投资逻辑,包括跟踪的关键点,我觉得可能也都会有一些变化。