原标题:"印花税"是主动调节市场?港股后市走势现分歧,有大佬明确看空,牛年港股能牛?

和2021年初一片“夺取定价权”的呼声不同,牛年之后的港股趋势在大量投资者眼中开始变得扑朔迷离。

2月24日,香港特区政府财政司司长陈茂波发表财政预算案,表示要提交法案将股票印花税税率由当前的0.1%提高至0.13%。

一石激起千层浪,港股随后大跌,200亿南下资金抽离。2月25日,港股在内房股的带领下成功反弹,但是看空的种子已经埋下。

有机构人士对券商中国记者分析,交易印花税率的提高,尽管影响短暂,但警示意义很大。相信未来港股还会经受很多利空考验,只要港股高估值没消化掉,港股的波动必然加剧。

与此同时,一些观点则认为,港股牛市逻辑未变,每次大震荡都是性价比合适的优质资产的买入良机。

港版“530”冲击波,香港主动调节权益市场?

A股不少投资者对“530”这一特殊数据都印象深刻。

2007年,A股牛市半途,上证综指已经达到4000点之时,为了平息市场过度的炒作热情,有关部门在5月30日的凌晨突然发布消息,将A股印花税税率从千分之一上调至千分之三。

5月30日当天,上证指数暴跌6.5%,在随后的五个交易日里,上证指数暴跌21.5%。印花税和“530”,从此成为A股投资者心中留下了深刻的痕迹。

2月24日的港股市场,同样被印花税撞了一下腰。当天,恒生指数跌幅达到2.99%,港交所市值抹去600亿港元,内地资金偏爱的小米集团、美团等个股也都大幅下跌。

一些市场观点认为,和“530”一样,香港调增印花税,似乎带有主动调节市场预期的意味。老虎证券投研团队认为,对于香港来讲,提高印花税,可以纾缓香港政府本身的财政赤字压力。同时,在全球的资产配置都向权益市场迁移的过程中,尤其对于中国市场来讲这种转变更明显,提高印花税也可以理解为一种弹性工具,让这种迁移趋势更加健康、稳定。

“我们也看到过去半年,随着新经济扎堆上市,欧美大放水,南下资金加速涌入,港股作为海内外投资者配置中国新经济资产的桥梁形象更加深入人心。在全球的资产配置都向权益市场迁移的过程中,印花税这种弹性工具的使用,更像是在管理市场预期。”老虎证券投研团队对券商中国记者分析。

不过一些市场人士持有相反的看法。

“首先需要明确的是,港府财政司提议提高股票交易印花税率,并不是对股市过热的干预政策,这跟2007年内地提高股票交易印花税率的出发点不同。”国金证券分析师江华伟认为,股市反应激烈,根本原因源自市场本身,即港股的部分股票估值“极高”。高估值的市场本来就很脆弱和敏感,稍有利空,市场就会过激反应。

兴业证券全球首席策略分析师张忆东也认为,主观上,香港提高股票印花税率,主要为财政纾困,而非调控股市。

张忆东分析,受新冠疫情影响,香港财政赤字创新高。据香港库务署月度数据统计,2020年中国香港特区政府财政赤字高达2294.2亿港元,为2000年以来新高。此次提高股票交易印花税税率目的是提高政府财政收入。

股票印花税对香港财政收入贡献大。据港交所历年股票成交金额,大概估算出2014年至2020年香港特区政府股票交易印花税收入,约占香港政府财政收入的6%至12%。去年股票交易印花税就超过了600亿港元。

不过,张忆东也认为,客观上由于政策超预期,短期快速调整很正常,前期乱炒垃圾股要付代价。他认为,短期港股市场可能会趁机震荡、蓄势,其实就算没有此次印花税税率提高,港股也有震荡调整的压力。此次调整的指数空间不会太大,但是小股票的炒作会付出代价。

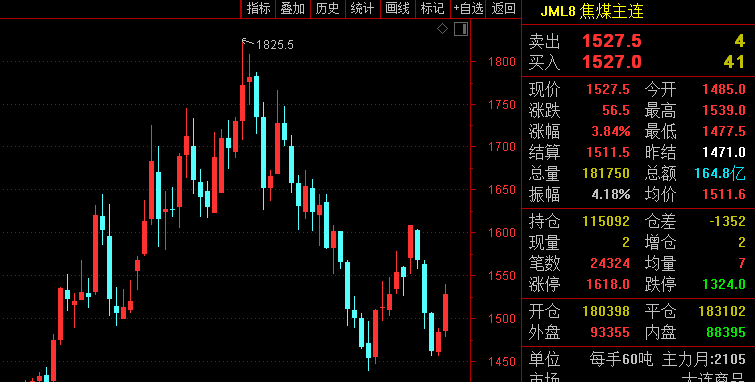

2021年开年以来,港股市场热度较高,呈现明显的资金驱动、炒作题材股盛行的特征。2021年1月,港交所市场总成交金额达到2457.1亿港元;恒生综指换手率为10.4%,创下2015年5月以来的最大值。其中,小盘股的换手率明显高于大、中盘股。

港股牛年是否有牛?机构分歧严重

进入2020年,似乎已经换了个天地。

1月初,港股大涨,南下资金汹涌,机构路演甚至喊出了“跨过香江去,夺取定价权”的口号,然而随着香港印花税的提高,一些投资者开始变得迷茫。

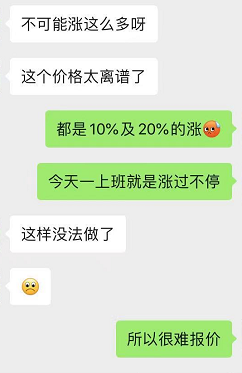

“用着全球最差的交易系统,台风天都要休市,交着全球最高的手续费,在一群老千股里面翻来覆去找金子,还能提高印花税,还不排除收资本利得税,真是穷疯了!”有投资者在社交平台吐槽。

事实上,一些机构投资者一直也不认可港股存在获取超额收益的机会。

近日流出的知名基金经理董承非的一份讲话中就指出,并不看好港股。一方面,但如果A股市场有变化,港股作为离岸市场,不一定会有很好的结果。另外,美股现正处于20年一遇的大泡沫,最终大概率以股灾收场,但不知道具体什么时候收场。假设这个事情发生,港股市场也会受影响。

江华伟也对港股表示谨慎,港股在印花税提高的冲击下大跌,是因为本身已高估。高估值的市场本来就很脆弱和敏感,稍有利空,市场就会过激反应。

江华伟表示,交易印花税率的提高,只是“导火索”式的事件,它不能决定涨跌,但能“火上浇油”,尽管影响短暂,但警示意义很大。相信未来港股还会经受很多利空考验,只要港股高估值没消化掉,港股的波动必然加剧。市场的超跌反弹,是因为近期赚钱效应带来的上涨惯性,但再经历几次利空事件的“刹车”后,多空的天平将发生逆转。

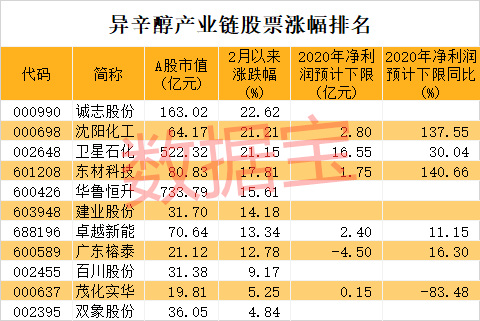

江华伟认为,2021年港股的投资机会将发生结构性转移,2020年港股的主要机会在于新经济股票,2021年港股的主要机会来自:逆境反转的香港本地股、定价权转移导致H估值差收敛。印花税率的调整影响力微乎其微。

首先,需要清醒认知港股并非都是估值“洼地”,恒生指数、恒生国企指数、恒生科技指数等估值已经非常高,从股息率指标上看,恒生指数当前股息率1.74%,已经是过去10年最低的水平,表明恒生指数的估值已经极高。而代表新经济的恒生科技指数估值也已经非常高。所谓估值“洼地”主要集中在受经济基本面影响最严重的香港本地零售、地产股,以及因离岸市场地位导致估值受海外机构偏见的H股。2021年,疫苗稳步接种,香港本地经济最坏的时期已经过去,本地公司逆境反转指日可待;北水持续南下流入港股,H股定价权转移,A、H估值差在2021年有继续收敛可能。

一直对港股推崇有加的张忆东则依然坚持港股存在较大机会。他认为新一轮港股牛市。核心逻辑是全球复苏驱动“旧经济”价值重估+中国“新经济”的高成长阿尔法,这个基本面的逻辑没有改变。

其次的逻辑是海外流动性将继续宽松,美联储将继续扩表、弱美元趋势将延续,有利于海外资金配置中国资产。海外资金可能部分从美股分流到性价比更高的优质资产。

第三,港股和A股都受益于中国社会财富配置权益资产的大时代。中2国内地的货币政策正常化、不急转弯,不会像2018年式的系统性风险,化解存量风险会在短期引发波折,但是,居民财富配置权益资产方兴未艾。

他同时表示,港股市场投资,立足基本面才是赢家之道,而短期的资金博弈行为不论涨跌都是噪音。面对当前股市震荡,我们梳理基本面逻辑,依然认为震荡之后,盈利驱动的投资机会依然是支撑港股牛市的主心骨。

值得关注的是,2月25日,在内房股带领下,恒生指数成功反弹,当日上涨1.20%。