原标题:资产规模1.05万亿!中信证券去年净赚149亿,受累*ST康得,计提暴增2.48倍

中信证券并表广州证券后首份年报出炉,营收和净利润继续位居行业首位。

3月18日晚间,中信证券发布2020年年度报告显示,该公司全年实现营收543.83亿元,归母净利润149.02亿元,同比增幅均超2成。报告期内,新并表的中信证券华南公司实现净利润2亿元,对中信证券整体盈利能力影响有限。

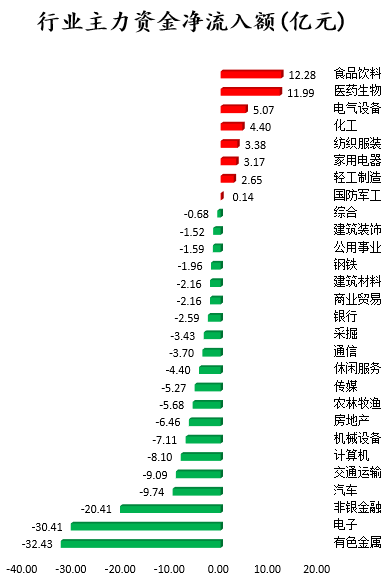

各项业务表现来看,自营业务、经纪业务净收入均超百亿,其中经纪业务、投行业务净收入增幅均超5成,资管业务净收入同比增幅超4成。

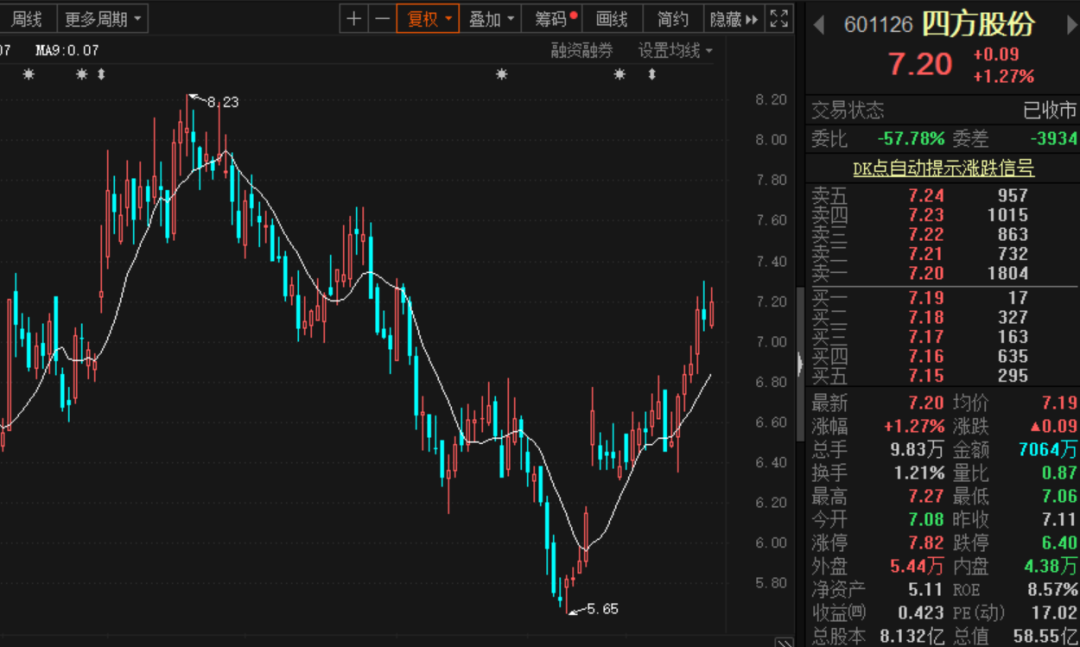

同日,中信证券披露了计提信用减值情况,全年计提信用减值损失65.81亿元,合计减少公司净利润49.32亿元。中信证券解释,主要是股权质押业务和融出资金类业务计提信用减值规模增加所致。公开信息显示,2020年度,中信证券因股权质押回购业务违约事件,被动成为*ST康得前十大股东,涉及本金约14亿元。

成券业首家资产规模破万亿券商

2020年,中信证券实现营收543.83亿元,同比增幅26.06%;实现归母净利润149.02亿元,同比增幅21.86%。该公司2020年营业收入和净利润继续位居行业首位。

值得注意的是,这是中信证券并表广州证券后的首份年报。2020年,广州证券实现营收9.5亿元人民币,净利润2亿元人民币,这也就意味着,并表对中信证券2020年整体盈利水平的影响较为有限。

截至2020年末,中信证券总资产达1.05万亿元,较年初增长33.00%,成为国内首家资产规模过万亿元的证券公司;所有者权益总额1858.83亿元,同比增幅12.35%;净资产收益率8.43%,同比增加0.67个百分点,均达到五年来最高水平,稳居行业领先地位。

年报显示,中信证券2020年度利润分配采用100%现金分红的方式),决定每10股派发人民 币4.00元(含税),合计派发现金红利人民币51.71亿元(含税),占2020年合并报表归属于母公司股东净利润的34.70%。

中信证券董事长张佑君在董事长致辞中表示:“2020年,我们得到新的启示,不仅要关注当前的经营业绩,更要深入总结过去的历程和经验,将自身放入客户、行业、社会和国家的发展进程之中,认真思考、找准定位,以此为依据确定未来的方向。”

张佑君称,“十四五”时期,中信证券将优化境内外一体化的业务模式,继续扩大客户市场覆盖,提高业务灵敏度,提升经营管理弹性,积极履行社会责任,走出战略、创新、国际化的融合发展之路。

经纪、投行业务收入增幅超5成

就中信证券各业务板块的表现来看,经纪业务和投行业务收入增速最为突出,这与去年证券市场成交额明显增加、资本市场改革力度加大密不可分。

依据合并利润表,中信证券去年各业务板块的具体表现为:全年实现经纪业务手续费净收入112.57亿元,同比增幅51.61%;实现投行业务手续费净收入68.82亿元,同比增幅54.11%;实现资管业务手续费净收入80.06亿元,同比增幅40.29%;实现利息净收入25.88亿元,同比增幅26.53%;实现自营收入(投资收益-对联营企业和合营企业的投资收益+公允价值变动收益)179.07亿元,同比增幅12.68%。

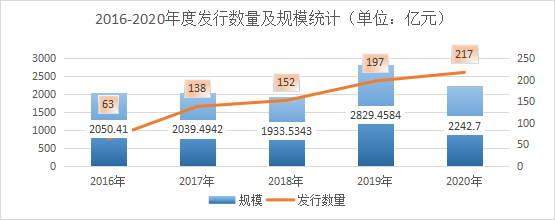

就投行业务来看,去年,中信证券境内主承销规模3135.99亿元(含资产类定向增发),市场份额18.94%,排名市场第一;债券融资业务承销规模1.3万亿,市场份额12.93%,排名同业第一。

就财富管理业务表现来看,中信证券、中信证券(山东)、中信证券华南2020年代理股基交易额28.6万亿元,代销金融产品9447亿元,财富配置投资业务规模超过百亿。

至2020年末,中信证券资产管理规模1.37万亿元,资管新规下该公司私募资管业务市场份额约为13.5%,排名行业第一。

此外,中信证券2020年实现投资收益248.84亿元,同比大增32.73%,主要是金融工具持有期间投资收益增加;公允价值变动收益为-63.91亿元,主要是证券市场波动导致金融工具公允价值变动。

计提资产减值65亿元

中信证券披露的《关于计提信用减值损失的公告》显示,该公司2020年计提各项信用减值损失合计人民币65.81亿元,同比增加247.89%。其中2020年前三季度计提约50亿元,第四季度共计提信用减值损失15.53亿元,合计减少公司净利润49.32亿元,对净利润的影响超过中信证券2020年经审计净利润的10%。

具体来看,2020年度,中信证券计提买入返售金融资产减值准备48.79亿元(其中2020年第四季度计提13.61亿元),计提融出资金减值准备7.11亿元,计提其他债权投资减值准备5.55亿元,计提应收账款及其他应收款减值准备3.34亿元。

2020年三季度末,中信证券披露的季报显示该公司前三季度计提信用减值规模50亿元,当时行业人士均认为,多家券商纷纷加大计提减值力度,不排除是出于平滑利润增速的考虑。

就公开披露信息来看,股权质押业务是中信证券2020年度计提信用减值的重灾区。中信证券披露了报告期内新增或出现进展的涉诉事项,其中规模最大且几乎确定“损失”的事项是与康得集团的保证合同纠纷案,涉案本金逾14亿。

券商中国记者据公开信息梳理,深圳前海丰实云兰资本管理有限公司曾是康得集团前五大股东,该公司在与中信证券开展股票质押式回购交易时出现违约,但康得集团未代丰实云兰偿还相关债务。虽然中信证券希望债务人能偿还现金,但质押股票在司法拍卖时流拍。

2020年5月份,北京一中院裁定将丰实云兰所持有的5687.49万股ST康得股票(现为“*ST康得股票”)作价抵债给中信证券。*ST康得2020年年报显示,中信证券是该公司的第六大股东。因*ST康得即将退市,这部分本金几乎是确定的损失。

中信证券表示,相关案件中涉及的潜在损失已根据相关规定进行了充分计提。