(原标题:盘中跌停,没想到沪铝杀了个“回马枪”......国际油价再现深夜大跌,美油期货跌超6%!谁点燃了油脂行情“导火索”?)

“开盘前,小明思考铝价走势,想着当前货币宽松,碳中和利好铝供需,开盘后果断买入沪铝,没想到铝价大跌。很快小明获悉了市场传闻,于是反手做空,看到铝接近跌停,心里暗自庆幸做出了正确的决定。没想到铝又掌握了绝技之回马枪,小明卒。”昨日国内期市收盘,有市场人士调侃道。

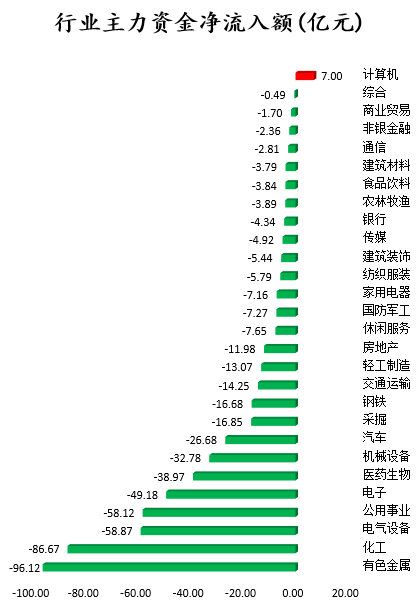

昨天下午国内期货市场收盘,商品期货走势分化,油脂板块大涨,棕榈油涨超4%,豆油涨超3%,郑油、沪镍、铁矿涨超2%,不锈钢、豆一、原油、沪铅、苹果涨超1%。沪铝、PVC、PP、焦煤、纯碱跌超2%,螺纹、焦炭、塑料、菜粕、沪银跌超1%。

值得注意的是,昨天上午10时许,沪铝价格快速走弱,2104/2105/2106合约最低打至跌停价位,同时伴随着持仓量的快速走低。截至午间休市,沪铝主力2105合约收跌3.05%至17000元/吨,较夜盘持仓量下降1.4万手至22.9万手。A股铝业股纷纷重挫,怡球资源、神火股份、闽发铝业、云铝股份、焦作万方、豪美新材集体跌停,宏创控股、华峰铝业跌超9%,天山铝业、中国铝业、常铝股份等跌超5%。

昨夜国际油价创2月上旬以来盘中新低。美国WTI原油在欧股盘中就跌破60美元/桶,日内跌幅接近6.9%,美油即月期货较3月5日的阶段高位66.09美元/桶跌约13%。布伦特原油一度跌至60.50美元/桶,日内跌近6.4%。

最终,WTI 5月原油期货收跌6.17%,报57.76美元/桶,创2月5日以来主力合约收盘新低;布伦特5月原油期货收跌5.92%,报60.79美元/桶,创2月8日以来主力合约收盘新低。这是原油期货继上周四大跌之后再度大跌,上周四美油跌超7.1%,布油跌近7%。

此外,在当地时间周二举行的众议院金融服务委员会听证会上,美联储主席鲍威尔再次承认美国有通胀上行压力,但否认1.9万亿美元的大规模经济刺激会产生不受欢迎的通胀问题,重申联储有工具应对,认为高度宽松的货币政策目前是适宜的,重申联储将提前就调整QE进行沟通。

库存累增,沪铝下行压力增大

谈及昨日沪铝盘中跌停,新世纪期货大类资产资深研究员黄臻告诉记者,除了消息面扰动外,从库存的角度来看,铝库存累增对铝价构成了较大的下行压力;在碳中和的大背景下,国内电解铝产能扩张之势将有所放缓,除云南外其余地区的电解铝新增产能或将无法顺利投产,与此同时海外新增产能有限,这将为铝价的上涨提供支撑;此外,随着新能源车的发展,新能源车的轻量化趋势将进一步带动铝材消费,这也将对铝价上涨形成利好支撑。综合来看,短期之内铝价仍将受库存累增的影响而呈现回落之势,而从中长期来看,铝价仍有上行空间。

据悉,受库存持续大幅增加,特别是LME铝库存的持续回升影响,当前全球铝显性库存(LME+SHFE+国内社会库存)已从1月初的五年历史同期的低位升至五年历史同期均值附近。其中,LME铝库存已接近五年历史同期的高位水平,而SHFE铝库存与国内铝社会库存则仍位于五年历史同期均值下方,处于历史同期相对较低的位置。

光大期货有色金属总监展大鹏认为,供应方面,电解铝冶炼维系高利润运行(平均3000元/吨以上)以及进口窗口持续打开,排除内蒙古地区“双控政策”的影响,3月供应端有望同比上涨11.1%至344万吨(年化增速超预期),未来也有进一步提升的空间。需求方面,受下游开工回升影响,电解铝过剩局面有所改善,电解铝累库周期也将会在月末结束,不过据了解当前下游企业畏高情绪严重,实际新增订单情况并不理想。另外,去年二季度开始有大量下游企业增加常备库存周期改善了实际需求,今年高铝价下还能否有较高的增长有待观察。

在展大鹏看来,高价铝向下游传导不顺畅成为铝价能否继续走高的争议点,盘面走势偏强更多的是基于对宏观(顺周期)的预期以及“碳中和”概念的炒作——对供应产生限制,又对下游需求产生提振,尽管属于边际影响,但对市场的提振作用明显。面对有色价格持续过热可能伤害行业健康运行的情况,国家出手平抑价格也合乎情理。对于后市,铝价短期或陷入宽幅振荡行情,不排除继续下行的可能性,从以往历史走势来看,铝存在“淡季不淡,旺季不旺”的行情。

油脂品种大涨,涨势能否延续?

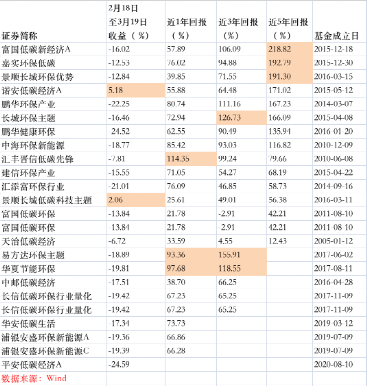

3月23日,受美豆油价格大涨带动,国内商品期货开盘油脂大涨,棕榈油涨超5%,创8年多新高,豆油涨超4%,菜油涨超3%。

光大期货豆粕油脂分析师侯雪玲告诉记者,受到油脂生物柴油需求增加预期以及马棕油出口数据利好提振,隔夜美豆油涨停,马棕油两日飙升6%,国内三大油脂跟随外盘上涨,棕油回到8100元/吨以上,豆油回到9200元/吨以上,菜油回到10600元/吨以上。

“周二油脂大幅上涨,跟美国拜登政府的政策预期影响也有关系,市场传言美政府正在考虑投资规模或达3万亿美元的长期经济计划,其中就包括绿色能源部分,预计会有约4000亿美元的支出。这个消息直接推动美豆油价格上涨,也引发了市场对于通胀的担忧。”中辉期货油脂研究员贾晖说。

格林大华期货油脂高级分析师刘锦告诉记者,油脂再度大涨,主要受到两个方面利好的提振:一是美国绿色燃料计划重提。奥巴马政府时期曾经提出绿色燃料计划到特朗普政府受到压制,目前拜登政府再度提及该项计划,该计划中的绿色燃料在美国主要是豆油转化的生物柴油。近三年来,美国国内的大豆压榨量不断提高,豆油转化生物柴油使用量增加,尤其是近几年美国限制从阿根廷进口生物柴油,因此绿色燃料计划再度提及让市场对豆油需求的大增充满了期待。二是马来西亚棕榈油出口数据好转,斋月需求的预期回升。3月20日,ITS船运公司发布消息显示,3月前20天,马来西亚棕榈油出口73.4万吨,环比增加5.2%。市场预期在斋月到来之前,穆斯林国家将会加大对棕榈油的采购。并且一个有意思的现象最近频频出现,在过去的5年里很少出现的全球油脂招标采购开始不断出现在大众视野中,埃及、印度和伊朗都在招标油脂采购,这从侧面印证全球油脂供应紧俏,油脂的全球库存重建仍在进行中,这对油脂期价上涨形成了坚实的支撑。

“目前国内外油脂供需紧张格局没有改变。”侯雪玲表示,从供给端看,全球可新增的油脂主要是豆油和棕油,供给量在增加。美豆3月压榨预计重回高位,主要满足国内需求。巴西新收割的大豆主要用于出口而非压榨,阿根廷大豆1—3月国内压榨均处于历史高位,为了满足强劲的出口需求。而棕榈油产地3月进入季节性增产中。但是需求同时也在增加,包括政策强制执行下的生物柴油需求增加,包括菜油、葵油高溢价导致油脂需求集中在豆棕,包括以中国和印度为代表的主要需求国库存偏低、存在较大的补库需求,最终全球油脂累库不及预期。对于国内来说,油脂进口成本攀升、国内油脂总库存偏低以及高基差等继续支撑市场。

“虽然马来因劳工恢复、洪涝抢收,棕榈油产量预估量环比上涨幅度较大给市场带来利空情绪,但棕榈油国内外的低库存仍是短期无法改变的事实。除了棕榈油低库存,豆油、菜油库存也处于低位,且短期没有大幅增加的可能。豆油因开机率下滑(豆粕胀库导致)而累库速度放慢,短期豆粕消费恢复仍不畅通,开机率可能保持低区运行。”中大期货高级分析师谢雯告诉记者,截至3月19日,国内豆油商业库存总量73.08万吨,环比下降16.35%,同比下滑47.5%。菜籽近三个月到港量仍偏低,截至3月19日,两广及福建地区菜油库存下降至1.46万吨,较上周减少14.12%,同比下滑65.24%。

据了解,受春季和夏季旱情影响,全球葵花籽的主产国乌克兰单产下降,俄罗斯葵花籽也面临大幅减产。葵花籽油减产仍在持续影响整个油脂行业供应。USDA公布的最新数据显示:2020/2021年度全球植物油年末库存下降5.4%。

贾晖告诉记者,国内层面油脂库存始终处于较低的状态,短期内对价格构成了一定的支持。从较长期角度来看,随着4月大豆到港及油厂开机的增加,豆油供应会逐步得到恢复和缓解,且豆棕期现价差较大,均处于1000元/吨以上,替代优势明显,不利于豆油维持强势。随着天气转暖,棕榈油也将逐步进入产出旺季,供应方面有望逐步回暖。

对于后市,侯雪玲认为,油脂市场的核心还是油脂累库情况,7月之前全球油脂难现明显累库,油脂预计高位振荡。具体来说,随着全球经济恢复和生物柴油政策执行,全球油脂2021年需求高于2020年同期水平。供给方面,由于葵花油、棕油减产,2021年全球油脂供给不及2020年同期水平。现货紧张的问题在今年不能解决,今年即将播种的新作物,高价高利润必然刺激油脂产量增加,最快7月油菜籽上市、9月葵花籽和大豆上市,晚一个月左右相应油脂供给开始增加,棕油产量高峰在9—10月。在此之前,全球油脂需求集中在豆棕市场上,而且棕油产量恢复的速度、新作油料产量预期情况将影响油脂价格下方的空间和节奏。对于国内来说,豆油因大豆和豆粕问题产量偏低,棕油和菜油到港量预计有望恢复,油脂食用、饲用消费好于去年同期,油脂低库存、高基差有望持续,油脂价格高位振荡、波动率保持高位。

“生物柴油计划对市场的利好预期仍在。因此,在油脂整体供应弱增长、需求稳增长的背景下,油脂低库存的格局暂时难以改变,即使油脂板块已运行至高位,市场扔有做空的动力,但在低库存状况下,油脂易涨难跌的概率较大。操作上,油脂短期仍遇回调试多为主。”谢雯说。