随着海外疫情好转,经济和需求复苏或将拉动全球定价的大宗商品价格走强,大宗商品价格上涨会拉动国内PPI价格指数上升,并最终一定程度传导至CPI,因此,研究机构预测,国内的通胀水平会有所上升,因而抗通胀的品种必须进入投资视野。

大宗商品可以说是今年市场上“最靓的仔”,从铜、镍等有色金属,到原油、煤炭、铁矿石等能源和黑色金属,再到玉米等农产品,价格一路攀升,不少品种均创出多年的历史高点。

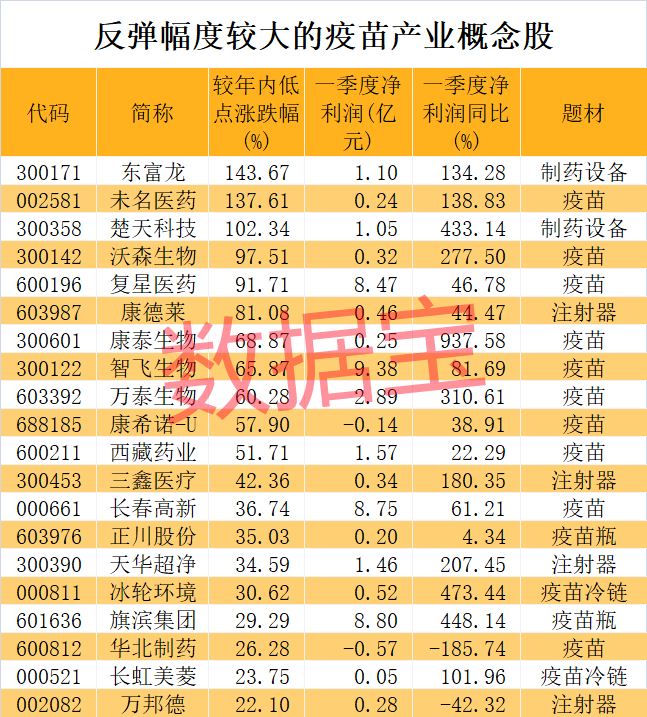

反映到股市上,A股市场今年涨幅最大的三大行业分别是钢铁、煤炭、有色金属(中信一级行业),今年以来涨幅分别达到29.21%、16.21%、12.56%。而刚刚披露的4月份数据也显示,PPI同比涨幅破6%。

在这一大背景下,不少投资者在寻找“抗通胀”品种。究竟通胀会如何演绎?基金投资该如何布局?中国基金报记者采访的多位投资人士认为,通胀预期是影响市场的重要因素之一,今年大概率通胀水平会上升,但出现明显通胀的概率不高,投资者布局“通胀预期”概念,可以关注金融类、周期类基金,但要注意背后波动性可能很大,最佳布局时间点大概率已经过去。

未来通胀中枢趋势抬升

成为影响市场主要因素

刚刚披露的CPI数据显示,4月PPI同比涨幅破6%,而扣除食品和能源价格的核心CPI延续“V型”反转的势头,4月核心CPI同比上涨0.7%。

“PPI高企,通胀从上游向下游传导应该只是时间和幅度的问题,未来通胀中枢趋势性抬升是可能的。” 德邦基金股票投资一部基金经理徐一阳直言,通胀关系到经济各个部门,其变化一定是多数投资者关注的重要变量之一。

另一位基金经理也表示,2021年随着海外疫情好转,经济和需求复苏会拉动全球定价的大宗商品价格走强,大宗商品价格上涨会拉动国内PPI价格指数上升,并最终一定程度传导至CPI,预计国内的通胀水平会有所上升。

海富通基金量化投资部基金经理江勇也认为,通胀会成为影响市场的主要因素。国内大家比较担心通胀带来的政策调整,由于国内主要是输入性通胀,货币政策的作用比较有限。对于海外来讲,现在还在复苏的过程中,很多市场人士认为海外通胀是供需错位带来的暂时性通胀。但是市场比较担忧,美联储提前缩紧货币政策。预计通胀仍将在未来的一段时间内继续影响市场。

而安信基金经理王博则认为,通胀预期如果上行过快,可能会使市场担心美联储过早缩减购债规模或者提前加息,同时也可能引发对于国内货币政策“不急拐弯”的幅度的担忧,一定程度上影响流动性预期,从而压制资本市场的风险偏好。

周期类股票波动较大

短期情绪太过亢奋

受到大宗商品等资产涨价影响,近期钢铁、煤炭、有色、石油石化等领域表现较强,一些股票表现神勇。

对此,江勇认为,此类领域仍需关注行业、企业本身的基本面,受“碳中和”政策刺激,并且需求处在回升过程中,近年来此类企业资本开支比较低,产能提升有限,都对此类企业利润回升带来了有力支撑。虽然很多股票涨幅比较大,但是估值还是在低位,并且随着大宗商品回调有一定的回调,预计短期回调后有一定的布局价值。但是需要注意的是,周期股波动特别大,普通投资者不适宜盲目追涨。

王博则表示,顺周期行业中期仍然具备投资价值,核心在于需求端全球经济复苏的趋势仍在,供给端“碳中和”的长期政策方针压制供给的释放,供需错配造成大宗商品大跌的概率并不大,因此相应板块释放业绩有持续性。不过5月大宗商品的快速拉涨有中澳关系的短期催化,市场情绪比较亢奋,建议可等待回调再进行布局。

同时,王博表示,通胀预期下,能够涨价的行业受益,每个经济周期各个产业链的供需情况并不完全相同,至少在通胀预期之下,上游资源端的供需格局相对中下游更好,相对更为受益。

“通胀环境下,有能力向终端传导成本上涨压力的行业或公司可能会相对受益,比如具备强品牌力的消费品公司,可以通过产品提价来转嫁成本,又比如部分服务业,成本端受通胀的影响相对较弱,又比如部分优秀的制造业公司,可以通过加强采购、管理精细化和规模效益部分对冲成本压力,维持相对稳定的利润率。”徐一阳表示。

而博时周期投研一体化小组组长沙炜表示,从季节性来看,4月、5月份国内生产旺季,库存数据较健康。但另一方面,钢铁、煤炭、有色金属的价格不断走高,已经导致很多下游行业盈利受压开工率下降,需要密切观察需求以及宏观政策的影响。同时,需注意海外欧美疫苗接种完成后中国出口总量和结构的变化,其次是美联储以及国内宏观政策的演变,时间节点可能都在7月前后,对应美国基本实现全民免疫和国内下一次政治局会议。

沙炜进一步表示,短期来看,综合考虑国内外政策的边际变化以及需求的季节性等因素,未来观察点预计在6月~7月份。长期来看,目前绝对价格过高不是常态。预计周期资源股或将高位震荡,长期供需逻辑和格局较好的板块将考虑继续持有。

“抗通胀”基金这样布局

究竟怎么样布局基金才能较好“抗通胀”?其实从投资人士分析来看,在通胀预期之下,最受益的板块应该是和全球经济重启相关的石油和金属板块,因此周期类、工业类企业的股价最受益这个上涨的过程。相对应的周期类基金、金融类基金等都是可以关注的品种。

“今年以来顺周期板块表现相对强势。这也使得重仓资源、化工等相关板块的权益类基金展现出较好的赚钱效应。” 王博表示。

另一位基金经理则认为,通胀预期之下,偏商品类的另类基金可以重点关注。此外一些偏好低估值、高股息类权益资产的混合类基金和部分行业主题类基金也可以考虑。

此外,还有一位宏观分析人士认为,从抗通胀来看,股票型基金可以达到目标。但是在通胀预期之下,可以关注金融类、周期类基金,不过不建议在这类基金上仓位过高,因为它们的净值波动性可能非常大。

周期类基金的波动较大,不少人士提示背后风险。“短期周期类基金可能有一些表现机会,但是此类产品短期收益弹性大,回撤也大,投资者需要在高点及时兑现收益。长期来看,基金投资者可以寻找一些长期超越市场的产品可能体验更好。”江勇直言。

还有一位资深基金经理表示,在通胀预期的早期,投资者布局抗通胀基金,是高胜算的投资机会;但目前恐怕已经是通胀预期相对普及的时点,如果参与的话,需要做好择时工作。