新三板银行中的“盈利王”齐鲁银行即将登陆A股。

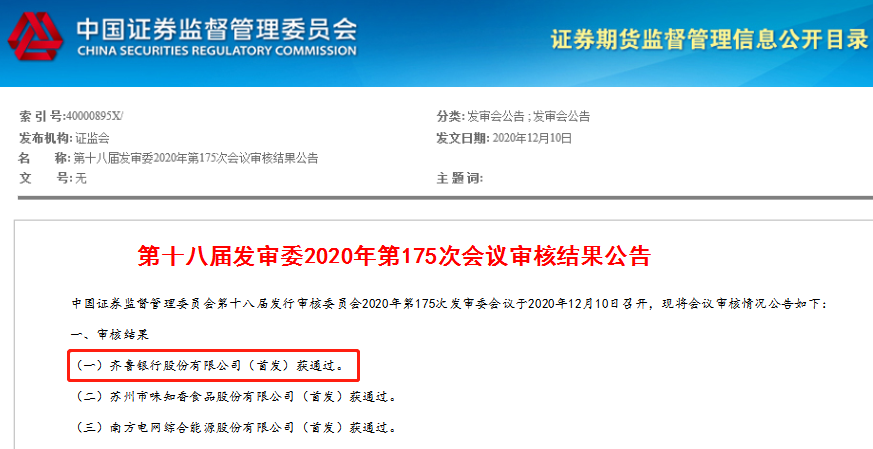

证监会官网公告显示,齐鲁银行于12月10日首发过会。这意味着齐鲁银行长达两年的“回A”之路终于迎来胜利,即将成为山东省第三家上市银行,同时也是年内第四家过会银行。

发审委会议上,该行被问及资管业务底层资产、同业往来及非标投资风险、表外业务、直销银行“齐鲁智慧盈”业务情况等问题。

根据招股说明书,齐鲁银行此次发行股票数为不低于发行后总股本的10%,且不超过发行后总股本的25%。此次募集资金在扣除发行费用后,将全部用于补充该行核心一级资本,提高资本充足水平。

根据证监会披露信息统计,目前仍有15家银行正在排队等候。

新三板“盈利王”冲击A股

公开资料显示,齐鲁银行成立于1996年6月,前身为济南城市合作银行。2015年6月,齐鲁银行股票在全国中小企业股份转让系统(新三板)挂牌交易,成为首家挂牌新三板的城商行。2018年11月,齐鲁银行向山东证监局提交上市辅导备案材料,同时在新三板暂停股票转让业务,正式开启“回A”之路。

据了解,齐鲁银行曾三年蝉联新三板银行“盈利王”。根据Wind数据显示,目前共有9家银行在新三板挂牌,其中包括齐鲁银行1家城商行,如皋银行、汇通银行、喀什银行、邢农银行4家农商行,客家银行、鹿城银行、国民银行3家村镇银行,琼中农信1家农信社。今年上半年,齐鲁银行实现净利润13.27亿元,是另外8家挂牌银行同期净利润之和(8.31亿元)的约1.60倍。

此次上会,发审委主要关注以下四项问题:

1、基础经营:同业投资、非标产品风险、表外业务的具体情况;

2、资管业务:底层资产状况、非保本理财产品持有债券情况;

3、直销银行业务:“齐鲁智慧盈”平台展业、合规情况;

4、公司治理:无实际控制人情况、高管任命程序;

营收、净利逆势“双升”

根据齐鲁银行三季报显示,该行营业收入与归母净利润双双实现逆势增长。其中,今年前三季度,该行实现营业收入58.54亿元,同比增长10.76%;实现归母净利润18.48亿元,同比增长9.68%。

招股书显示,齐鲁银行2016年-2019年的营业收入分别为51.54亿元、54.26亿元、64.02亿元、74.07亿元,归母净利润分别为16.42亿元、20.15亿元、21.52亿元、23.38亿元。

资产质量方面,齐鲁银行一直保持良好,且不良贷率呈现逐年下降趋势。截至今年9月末,该行不良贷款率1.47%,较上年末减少0.02个百分点,拨备覆盖率208.47%,较上年末提高4.38个百分点。今年前三季度,齐鲁银行计提的信用减值损失同比增长近40%,单一集团客户授信集中度8.06%,单一最大客户贷款集中度2.94%。

但该行核心一级资本充足率在今年略有下滑,资本补充压力较大。截至今年9月末,齐鲁银行资本充足率、一级资本充足率、核心一级资本充足率分别为15.19%、11.76%、9.50%。银保监会披露的数据显示,截至今年9月末,商业银行核心一级资本充足率为10.44%。

中国邮政储蓄银行研究员娄飞鹏表示,今年受疫情影响,银行盈利承压,通过利润留存补充资本的空间较小,更加需要外源资本的补充,因而中小银行有较大动力积极寻求上市。另外,上市补充的是核心资本,这也是银行迫切需要的。

仍有15家银行在排队

根据证监会披露信息统计,目前仍有15家银行正在排队等候,其中,农商行数量达10家,占比超六成。在排队的名单中,广州银行和重庆三峡银行已获得证监会意见反馈,其余13家银行处于披露招股书阶段。

从反馈意见来看,广州银行和重庆三峡银行两家银行均因房地产行业贷款集中度过高受到证监会关注。招股书显示,截至上年末,广州银行投向房地产行业的公司贷款及垫款在对公贷款中占比25.61%,个人住房按揭贷款在个人贷款中占比16.80%;重庆三峡银行投向房地产业贷款占总贷款的12.22%。

另外,从今年银行上会情况来看,资产质量变化、表外业务风险、理财业务转型等方面均是发审委关注的重点。

光大银行金融市场分析师周茂华表示,受疫情冲击、宏观经济放缓、银行净息差收窄、中间业务下滑,尤其是中小银行加大风险计提等因素影响,对中小银行的营收与净利润构成了挤压。同时,对中小银行来说,负债压力相对大,经营水平与品牌效应相对弱,资管新规要求理财净值化转型,老产品过渡期内整改,这就使得原先对同业、理财等渠道负债依赖程度高的中小银行面临较大压力。