金价近期连续大涨,国际黄金期货价格直逼2000美元,创出历史新高。

事实上,除了黄金外,白银等贵金属近来也持续大涨。

这些现象背后,究竟有何影响因素,黄金价格后续如何演绎?

01、金银价格狂飙:国际金价直逼2000美元创历史新高 上海黄金交易所提示风险

昨日,黄金价格强势上涨,突破历史新高。今日,黄金价格继续保持强势,行情数据显示,伦敦现货黄金价格盘中最高达到每盎司1981.20美元,离2000美元仅一步之遥,突破2011年9月创出的高点,刷新历史纪录。尽管目前伦敦现货黄金价格已较最高位出现大幅跳水,但仍处于高位。事实上,伦敦现货黄金价格已连续数个季度上涨,而年内最大涨幅已超过30%。

就在2018年9月,伦敦现货黄金价格还一度仅1100多美元。

期货市场金价涨势同样惊人。以国内黄金期货主力合约为例,3月中旬,一度低至每克333.68元,但此后持续上涨,近日更是现跳涨态势,不到10个交易日的时间从400元左右飙涨至超过440元。

值得注意的是,在金价连续上涨的同时,同为贵金属的白银价格也连续上涨,价格波动加大。

由于金银价格近期波动加大,投资风险也加大。

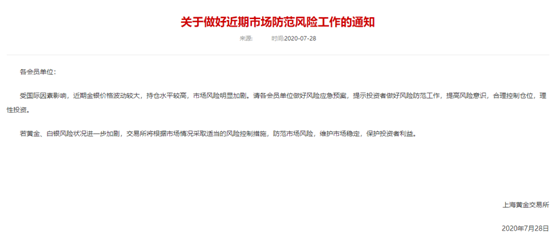

对此,上海黄金交易所今日发出通知,称受国际因素影响,近期金银价格波动较大,持仓水平较高,市场风险明显加剧。上海黄金交易所请各会员单位做好风险应急预案,提示投资者做好风险防范工作,提高风险意识,合理控制仓位,理性投资。

上海黄金交易所还表示,若黄金、白银风险状况进一步加剧,该交易所将根据市场情况采取适当的风险控制措施,防范市场风险,维护市场稳定,保护投资者利益。

02、金价连续大涨背后:上半年国内黄金生产和消费同比下滑

从上半年国内黄金生产消费的情况来看,供求关系或并不能完全解释今年金价的持续上涨。

中国早年成为全球第一大黄金消费国,但今年上半年的黄金生产和消费同比去年均现下滑。

据中国黄金协会统计数据显示,生产方面,2020年上半年,国内原料黄金产量为170.07吨,与2019年同期相比,减产10.61吨,同比下降5.87%。其中,黄金矿产金完成141.82吨,有色副产金完成28.25吨。另外,2020年上半年进口原料产金47.73吨,同比下降12.05%,若加上这部分进口原料产金,全国共生产黄金217.80吨,同比下降7.30%。

国内需求方面,中国黄金协会统计数据显示,2020年上半年,全国黄金实际消费量323.29吨,与2019年同期相比下降38.25%。其中黄金首饰207.87吨,同比下降42.06%;金条及金币76.98吨,同比下降32.12%;工业及其他38.44吨,同比下降25.16%。

中国黄金协会指出,受疫情防控、经济增长放缓和金价上涨等多重因素影响,上半年黄金消费出现较大幅度下滑。但进入二季度以后,随着国内疫情防控态势持续好转和各项促消费政策的落地生效,黄金消费量持续回升,二季度黄金消费量同比降幅度较一季度收窄22个百分点。

03、专家和机构如何看?

东证期货的研究观点认为,本周三方面因素共同带动黄金价格大涨,首先是欧盟就7500亿欧元复兴基金达成协议,其中包括补贴3900亿和贷款3600亿,救助门槛低于欧债危机,美国第二轮财政刺激推出在即,对欧美财政政策的预期催生通胀预期走高,实际利率走低;第二是中美紧张关系明显升温,美国关闭中国驻休斯顿总领事馆,中国关闭美国驻程度总领事馆作为反击,中美交恶引发市场避险情绪,风险资产走低资金流向避险资产债券和黄金;第三是美国经济数据走弱,表明疫情恶化后对经济再度产生明显压制,美国当周首申在持续下降近3个月首次出现回升,达到141万人,就业市场的恢复缓慢。

证券时报记者也就近期黄金白银出现大幅上涨这一现象采访了平安期货投资咨询部负责人周拓。

对于黄金与白银大涨,周拓认为是多方面的原因合力所推动。

首先,美元趋弱。美元已经连续7天下跌。另外美债收益率在持续下行,导致大量资金抛售美元;另外最近欧元走强,也打压了美元,在德国力推之下,欧元区超预期的推出了7500亿欧元的刺激计划,成为了黄金走牛的引爆点。

其次,市场有较强的避险情绪。比如美国德州病例还在激增,引发对市场对美国前景的担忧,市场普遍认为美联储的低利率政策会持续更长时间;另外美国大选将在今年11月份举行,随着大选临近,中美关系的不确定性也引发了黄金避险买盘。

至于白银,从7月到现在白银涨幅已经达到38%,金银比从之前的120 修复到76,。历史数据来看,黄金如果出现大涨,白银肯定也会随后出现阶段性的补涨,目前白银就是这种情况。

对于金价的后市表现,周拓显得比较乐观。

他表示,虽然黄金从2015年12月的低点到现在涨幅已经有85%左右了,但对比历史上的几次黄金大牛市,这个涨势其实并不算特别夸张。

他认为,黄金和美元是一个跷跷板的效应,比如说像1970年布雷顿森林体系瓦解,黄金与美元脱钩,美元的外汇储备地位迅速的下降,随后黄金走出了第一波大牛市,这波牛市持续了十年,涨幅达到了17.6倍;第二次是1999年欧元诞生,使得美元霸主地位受再次受到了挑战,黄金随后走出了第二波牛市,这波牛市从1999年持续到2008年也有九年的时间,涨幅为7.1倍。

周拓认为,这一次,美联储印钞的速度比2008年金融海啸时还要快,美元在全球外汇储备中的霸主地位受到更严峻的挑战,美元的地位在趋势性的被削弱,这意味着黄金作为硬通货,在国际外汇储备中的地位会持续上升,从而驱动金价至少在三五年内持续走牛。而黄金目前的涨幅还不到一倍,故黄金后市还是有空间的。

周拓表示,美联储周三的议息会议,可能会对经济前景持负面态度,可以关注美联储扩表的速度,有可能会放慢步伐,那么这就意味着美联储印钞的速度会放缓,有可能会对黄金短线的价格形成打压。此外如果看到美国病例数开始明显下滑,经济重启的预期增强的话,那么也会在短时间造成黄金价格的回调,但整体不会改变它上行的趋势。

至于投资黄金有哪些工具?周拓认为,对于普通投资者而言,市面上有挺丰富的投资黄金的工具,比如说黄金ETF、 黄金股票、 黄金期货、 黄金期权等,如果单纯看收益率的话,7月份黄金股的收益率大概是20%左右,明显强于大盘;同期黄金期货涨幅超过40%,而黄金期权的收益可能会超过80%,不同的工具由于承担的风险不同,在黄金的牛市中所获得的收益也不尽相同。采用哪种投资工具,需要投资者根据个人的风险偏好做取舍。

比如黄金股票,需要考虑同期大盘的表现会不会影响其表现,以及相关上市公司层面的风险。如果投资者不幸买入一家烂公司,即便金价上涨,股价也会下跌。

周拓认为,黄金期货(包括期权)的价格直接跟黄金价格挂钩,投资者可以利用期货保证金杠杆实现以小博大,同时交易成本较低,但是高风险与高收益永远是并存的。

黄金ETF主要挂钩现货黄金,基本上黄金涨它也涨,买入门槛低,费率相对也低,不带杠杆。

黄金T+D的缺点主要是交易成本相对比较高,会有一个递延费,持有黄金的话还会有额外的成本。