深圳证券业报道组:王蕊 谭楚丹 桂衍民

间接融资靠银行,直接融资靠投行。正因如此,近年各地政府对证券公司的争夺愈演愈烈。然而,深圳不进反退,无论是本土券商整体综合实力,还是单项业务影响力,都远不及京沪。

深圳券业失速已是不争事实。追寻深层次的原因,才能迎接未来的崛起。【深圳证券业现状调查】就是以此为初衷,在经济特区设立40周年之际,期待深圳证券业再迎高光时刻,更期待深圳证券业更好地助力社会主义先行示范区。

因为疫情的关系,深圳H证券公司零售部负责人李勇(化名)“北飞”的计划按下了暂停键。

李勇和妻子都是在深圳打拼多年的证券从业者,但为了孩子,他们毅然决定放下一切,想“移民”北京周边。李勇的孩子即将上小学,深圳优质的教育资源,对李勇这种中产家庭而言,实在难以承受。“这是一个艰难的决定,但再多的挽留,也比不过高攀不上的学位房、难以承受的私立学费。”

李勇的故事似乎并不是一个孤例。尽管表面上属于高收入人士,但不少券商从业者仍然深感焦虑,除了稀缺的教育资源,还有同样稀缺的医疗资源、高昂的房价和快速的生活节奏。更让人不安的是,深圳证券业的综合竞争力正在被北京、上海等地的券商拉开距离,本土券商提供的优质从业机会也日益贫瘠。

这一切背后,隐现的其实就是深圳证券业这些年的没落,这也是让不少深圳证券行业老人惋惜和心痛不已之处。如果能重来,你会选择在深圳从事证券行业吗?抑或说,深圳证券业何时才能重现昔日辉煌?

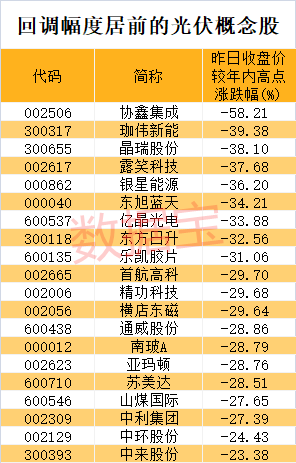

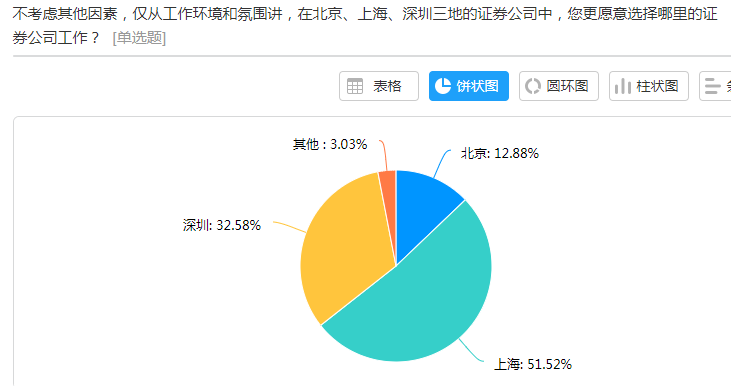

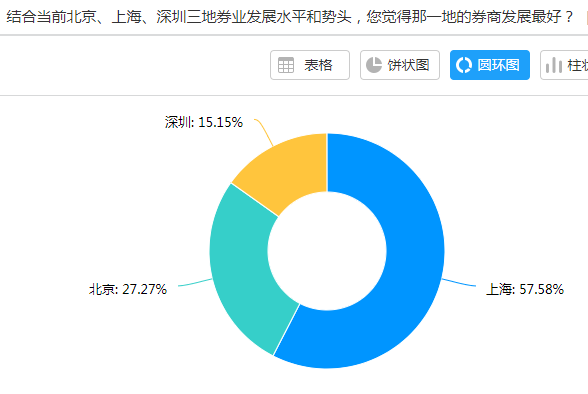

为此,证券时报·券商中国开展了一项针对全行业的抽样调查,结果只有15.15%的受访者认为深圳证券业的发展水平和势头高于北京和上海。当然,在考虑工作环境和氛围的情况下,依然还有32.58%的受访者选择坚守深圳。

本次问卷调查采用网络进行,专门针对北上深三地证券从业人员,累计收回有效文件132份。其中44.7%的受访者有着10年以上的从业经验,从业年限在5-10年和5年以内的比例分别为31.06%和24.24%;从业务条线看,42.42%的受访者属于经纪/财富管理业务,中后台支持部门的受访者占比约27.27%,其余30.31%的受访者则主要来自投行、资管、研究、自营等一线业务部门。

深圳券商风光已逝?

要回答这一问题,不妨先从数据看起。

根据中证协统计,2018年营收排名前十的券商深圳仅招商证券1家入列,位次排在第八;上海有海通证券、国泰君安、申万宏源、东方证券4家;北京则有中信证券(尽管注册地在深圳,但其总部及业务中心都在北京)、中金公司、中信建投3家在列;还有两家分别是广州的广发证券和南京的华泰证券。

同样的数据在2010年,深圳有国信证券和招商证券2家入列,且国信证券以第四高位,远超国泰君安和申银万国在前十的位次。

“证券行业具有典型的周期性,在每个发展周期内,有券商把握机会成就了自己,也有券商无奈掉队甚至消亡在历史长河。”一位深圳证券行业的老人感叹。这位老人举例说,曾经在深圳,乃至全国风光一时的南方证券、大鹏证券,而即便撇开个例,深圳证券业这些年的整体没落,也足以让人顿足叹息。

北京金融街、上海陆家嘴、深圳福田中心区……一直以来,北上深都被认为是国内证券公司三大集中地,承载着中国资本市场发展的荣光与梦想,而深圳作为新中国资本市场的最早发源地,无论券商、A股公司,还是基金、期货,一度都群星闪耀,尤其是证券业的光芒甚至一度远超北京和上海。

然而,历经2008年和2015年的两轮熊牛变化,以及这些年行业监管政策的变革,深圳证券业却进入了沉寂期,甚至明显没落。这一点,身处证券业的从业者也深有体会。证券时报·券商中国的问卷调查结果显示,有57.58%的人认为相比于北京和深圳,上海证券业发展水平和势头更好;27.27%的人更支持北京,而仅有15.15%的人认为深圳在三地中水平最优。

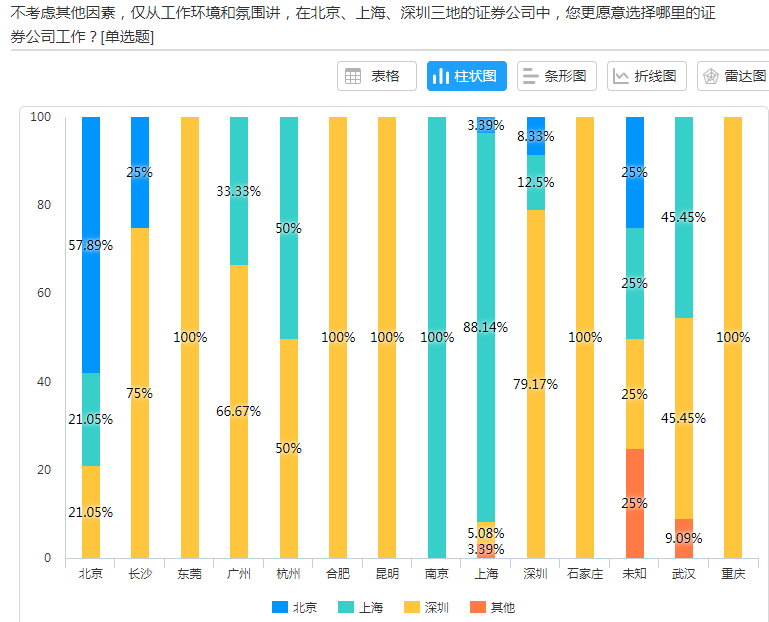

有意思的是,受访者填写问卷的城市IP与其认为证券业发展最好的城市有着较高的重合度:IP定位在上海的受访者有88.14%认为上海证券业最强;IP定位在深圳的受访者有79.17%认为深圳证券业最好。背后彰显的一个潜台词就是,深圳证券从业者对深圳证券业未来发展的信心,明显低于上海从业者对上海证券业发展的信心。

相对沉寂的深圳可以从哪些方面寻找未来的机会?绝大多数受访者都认为深圳居于粤港澳大湾区中心、毗邻香港的特殊区位优势,为发展跨境金融业务提供了得天独厚的条件,这一选项的综合得分高达6.12。

从营商环境来看,民营经济发达、市场化程度高、科技企业集中也被认为深圳发展证券业的三大杀手锏,综合得分分别高达5.65、5.45和5.33;深圳的人口结构同样值得一提,年轻人占比高、中产/高净值人群多也是深圳证券业发展的优势,此项综合得分分别为4.81和3.67。

然而,似乎有得也必有失。发达的民营经济和高度的市场化,虽然为深圳券商提供了广阔的业务空间,同样也为外地券商抢滩深圳市场敞开了大门。申港证券投行资本市场部总经理邓舟就认为,对于在资本实力、品牌形象等方面都更胜一筹的北京、上海券商而言,争夺深圳市场的股权、债券投行项目资源,相较于深圳本土券商就是一场“降维打击”。

如果不考虑其他因素,仅从工作环境和氛围来说,北上深三地谁会更受到证券从业者的偏爱呢?有51.52%的受访者把票投给了上海,32.58%的受访者更愿意选择深圳,而北京仅得票12.88%,甚至还有多位受访者表示北上深都不喜欢,更想去杭州等非一线城市。

数据还显示,不论是那个年龄段,均有半数左右的受访者将上海作为自己工作地的首选;70后和90后明显对深圳有着更深的情结,首选深圳的比例分别为36.36%和41.67%,均高于平均水平。

另一个具有代表性的现象是,野村东方国际证券和摩根大通证券(中国)两家新设外资券商不久前相继宣布开业,且不约而同地将总部落户于上海。“上海毕竟是从民国时期就蜚声海外的国际都市,有历史有积淀,金融中心的地位轻易无法撼动。”有受访者这样感慨。

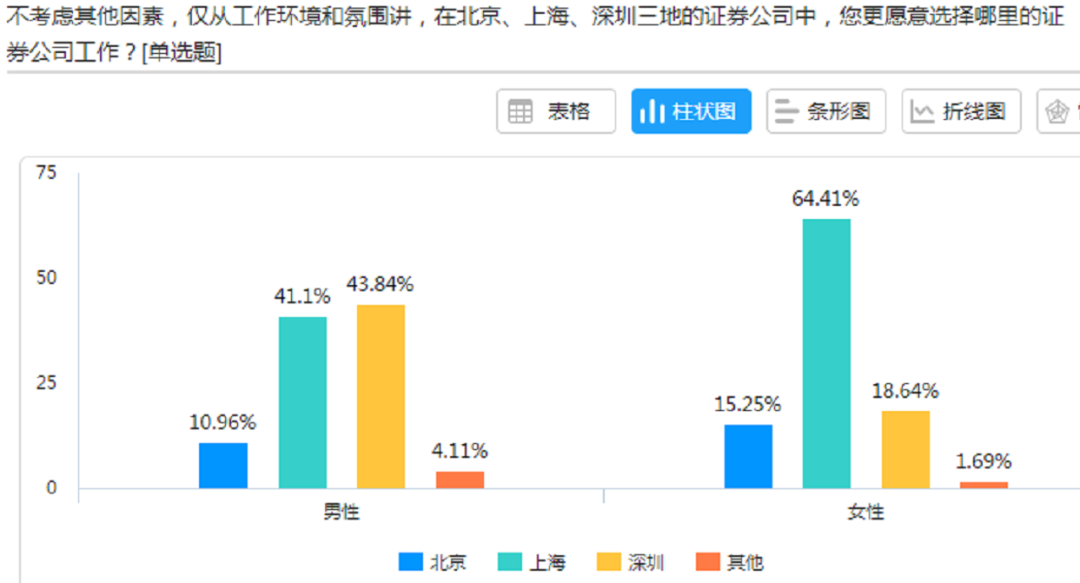

与此同时,不同性别的证券从业者在工作地选择上分化也较为明显。上海对于女性明显有着更强的吸引力,高达64.41%的女性受访者更喜欢在上海工作,而选择北京和深圳的比例仅为15.25%和18.64%。男性证券从业者中,深圳(43.84%)的魅力超过上海(41.1%)和北京(10.96%)。

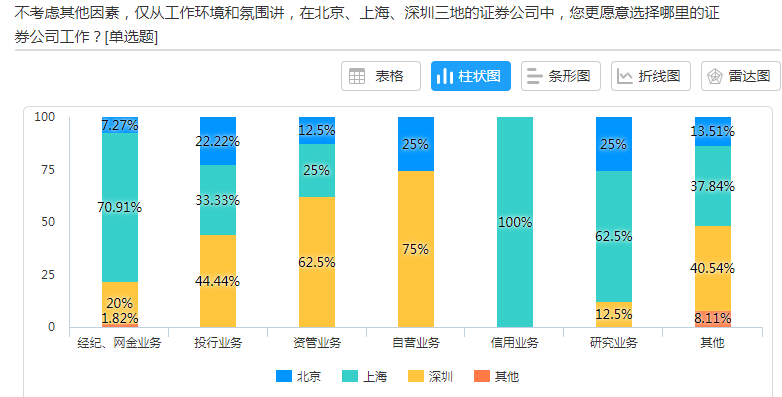

具体到不同业务条线,选择分化的情况则更加明显。首先从占比最高的经纪/财富管理业务(42.42%)受访者来看,70.91%的经纪/财富管理业务从业者偏好在上海;同样青睐上海的还有从事研究和信用业务的受访者,选择上海的比例分别为62.5%和100%。

这一情况似乎与地区资金的活跃程度有关。以私募基金指标为例,中基协数据显示,截至2020年3月,北上深三地注册私募管理人数量均超过4000家。但从产品数量来看,上海管理基金数量却多达23402只,相当于北京、深圳的1.5倍;从规模来看,北京和上海的管理规模均超过了3万亿元,而深圳仅约1.84万亿元。

当然,深圳也有自己的业务优势。从事自营、资管和投行业务的受访者就更喜欢深圳,三者首选深圳的比例分别为75%、62.5%和44.44%。对于在受访者中占比高达27.27%的中后台部门从业者来说,深圳和上海的差别不大,首选比例分别为40.54%和37.84%,优先选择北京的比例仅为13.51%。

事实上,为了进一步靠近金融中心,一些总部并不在北上深的券商,近年来也纷纷将业务总部设在了三地,其中又以上海最受欢迎,其次是北京,最后才是深圳。比如福建的兴业证券、江西的国盛证券、湖南的湘财证券等业务总部就都放在上海,广西的国海证券也意欲将多个业务总部从深圳迁往上海。

深圳最适合设立券商什么业务总部?调研数据显示,46.97%的受访者认为适合设立网金业务总部,43.18%认为适合设立投行、资管业务总部,28.79%认为适合设立自营总部,25%认为适合设立研究业务总部。

作为新中国首家证券公司的诞生地,深圳也曾一度引领全国证券业的发展潮流,且不论第一家合伙人券商的大鹏证券,就是综合治理后的国信证券、联合证券,也一度是国内证券行业经纪、投行标杆券商,平安证券更是凭借中小板和创业板异军突起,投行项目数进入行业前列。

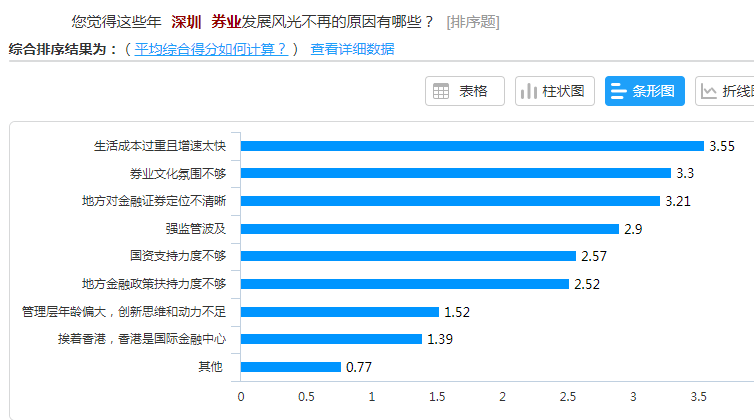

什么原因导致深圳证券业风光不再?受访者根据自身感受,列出了影响深圳证券业发展的八大因素。八大因素得分高低结果显示,“生活成本过重且增速太快”成为证券业人最为诟病的一点,综合得分高达3.55。

“深圳的房价实在是太高了!”深圳一位年轻的证券从业者感慨,他正在为购买婚房感到“压力山大”。在他看来,以高房价为代表的高生活成本,正在成为深圳阻碍证券业人,尤其是年轻人进入深圳证券业的最大因素。

中国(深圳)综合开发研究院2019年12月发布的第11期中国金融中心指数,也得出了类似结论。该指数显示,从各地金融从业人员住宅房价收入比来看,深圳以0.18的住宅房价收入比位居全国第一。这意味着在深圳,即使是中高收入水平的金融从业人员一年收入也仅能购买5平米住房。

但也有业内资深人士指出,“生活成本高不应该被看做深圳证券业发展的阻碍。”这位来自监管部门的资深人士认为,证券业作为典型的高收入行业,最需要考虑的是如何创造价值,从业者为公司创造了价值,也就能从中得到自我实现和自我发展的机会,成为与这个城市消费水平相匹配的居民。“这一点,无论华尔街还是伦敦金融城都是如此。”

事实上,在与多位证券从业者交流的过程中得知,高生活成本虽然给他们带来了一定的压力,但更大的问题是职业发展机会。一位资深证券业人士告诉记者,他对深圳有着很深的感情,但为了职业理想和追求,只能选择去了上海。

众所周知,上海作为全国金融要素最为齐备的城市,具有其他城市无法比拟的信息交互优势。例如,不少券商将研究总部都设在上海,券商资管子公司和自营子公司的注册地也基本都是上海。

本次调研结果显示,“证券业文化氛围不够”和“地方对金融证券定位不清晰”被认为是深圳证券业发展落后的两大重要原因,综合评分分别为3.3和3.21。

也有人认为券商受到强监管趋势波及、地方国资支持力度不足、地方金融政策扶持力度不够是深圳证券业发展相对落后的重要原因,其综合得分分别为2.9、2.57和2.52。最明显的例子就是,上海地方政府旗下的券商,大的就有国泰君安、海通证券、东方证券,而深圳除了国信证券,剩下的就是整体实力都位居行业尾部的万和证券和世纪证券。

不论如何,面对越发激烈的市场竞争,已错过前期资本积累的深圳券商,或许需要更多的外力支持。

“在这一轮并购整合的大趋势下,深圳券商是很有机会的。”中山证券董事长林炳城分析,不管是中信证券、国泰君安还是华泰证券,如今的头部券商大多经历了多次并购整合,才实现了综合实力的快速做大做强。

林炳城说,深圳券商应在当前证券业并购重组的浪潮下,把握外延扩张机遇,同时积极寻求地方政府在税收、补贴方面的支持,通过与政府基金联动支持科创企业等方式,抢占市场占有率,实现整体实力的突围。

从鹏城到申城:一个投行人的无奈迁徙

现代社会,尽管人才流动非常正常,但对于在一个城市生活十多年且已安家乐业的人而言,“抛妻离家”孤身去往另一个城市,一定需要强大的勇气。

邓舟就是这样的一个典型,在深圳打拼了11年后,去年他决然地“抛妻离家”,开始孤身闯荡上海滩。

“这些年我身边很多朋友都在往北上走,倒不是说大家觉得深圳不好,只是必须要抓住工作机会。”大学毕业后就一直在深圳投行打拼的邓舟,在纠结、徘徊了几个月后,最后还是毅然决然地离开了深圳的家人、深圳的房子、深圳的车子,投奔到了大上海投行圈。

在刚过而立之年的邓舟看来,这是一种痛苦的抉择:他爱深圳,这是一座承载了他青春和梦想的城市,现如今更是承载了他对家人、朋友牵挂。但当难得的升职机会和更广阔的业务空间在招手的时候,邓舟说他只能选择做一只往返于沪深两地的候鸟,因为他还想继续奋斗。

2009年,国内资本市场进入了一个新的发展阶段,中小板IPO重启,创业板在深交所开板,创投公司云集鹏城,市场化发行定价启动……深圳投行的一度辉煌自此而始。同一年,邓舟也在深圳开始了自己的投行生涯。

彼时头部券商仍然将大型央企、国企作为主要客户,而以国信、平安、招商、广发、华泰联合组成的“华南五虎”则在中小企业上市潮中异军突起,奠定了深圳投行业务飞速发展的基础。

作为在那个时代成长起来的投行人,邓舟见证了深圳投行模式的兴起与没落。他说,这一方面是受监管趋严影响,券商要为之前野蛮扩张的风险买单;另一方面则是中信等头部券商开始下沉业务,争夺中小项目市场,在品牌、资本、资源等多方面优势下对深圳券商形成了压制。

“时代不一样了,资本中介的概念越来越盛行,小投行短平快的流水线已然行不通了!”邓舟坦言,以深圳为代表的华南地区,其实在培养上市公司和创新企业方面是全国领先的,但深圳券商却似乎并未在激烈的竞争中占据一定的地缘优势,门口的很多业务都被外地券商大量抢走。

在邓舟眼中,不同于北京、上海地区对于当地金融企业的重点扶持,深圳特有的“小政府大市场”的环境,催生了“华南五虎”,同样也给了其他券商来深圳公平竞争的机会。对于诸多投行项目老板而言,肯定愿意选择实力雄厚和品牌响亮的头部券商。正是在头部券商“降维打击”下,深圳券商有市场化机制无资本实力的瘸腿格局,在竞争中就明显处于弱势。

国内证券公司的竞争,本质上就是两点:人才和资本,人才又是依附于资本而流动的。近些年,随着北京、上海地区的券商在地方政府扶持、股东支持下,所占有的资源越积越多,展业机会越来越多,对人才的“吸虹效应”也日益明显,包括邓舟在内的一些深圳证券业人不得不开始重新规划自己的职业路径。

邓舟说,自己负责的业务领域较为专业,因此好的工作机会很难得。邓舟给记者算了一道数学题:全国100多家券商中,有保荐承销资格且有一定业务量的也就50来家,一家券商也只有一个负责人的位置。要想找到具备一定规模、业务势头不错、又符合自身期待的岗位并不容易,局限在深圳的话更是难上加难。

“上海,毕竟汇聚了全国的金融精英和主流资源。”邓舟说,且不论高校、教育、医疗等资源,仅将深圳福田CBD的金融区,对比陆家嘴和外滩一带的繁华气派,即便是再喜欢深圳的邓舟也不得不承认,“这才是真正的金融中心的样子。”

“铁打的营盘流水的兵,谁的实力强大,谁的机制稳定,谁有业务可做,谁就能招募到市场上的优秀人才,走出自己的一条道路。”邓舟总结道,反过来,人才在哪里,哪里的金融机构就会做得更好。