来源:中信证券研究

作者:秦培景裘翔 杨灵修杨帆李世豪

国内政策节奏的分歧消除,经济复苏和流动性宽松支持下,A股跨年的轮动慢涨仍将继续。年末激烈的机构博弈跨年后将迅速缓和,建议坚持顺周期主线的同时,在快速轮动中强化跨年后高景气品种的配置。首先,中央经济工作会议消除了市场对政策节奏的分歧。预计明年国内政策整体保持连续性和稳定性,温和回归常态,不急转弯。其中财政政策保持积极,预计2021年赤字率约为3.2~3.3%;货币政策灵活精准、合理适度,明年重在稳杠杆而非去杠杆。供给侧的看点在科技和环保;需求侧的看点在生育政策,且更重结构管理,而非刺激。其次,国内经济复苏持续,内外流动性宽松,预计将继续驱动跨年慢涨行情。国内经济持续复苏,数据符合预期;央行公开市场操作依然宽松,对冲信用风险和年末季节性资金需求。美欧央行持续扩表,美国财政救助接续法案有望落地,海外政策宽松及美元贬值预期明确,外资依然是跨年A股增量资金的重要来源之一。再次,年末机构博弈依然激烈,但跨年后将迅速缓和。年底收官前,预计排名靠前公募普遍重仓的医药、新能源、白酒等板块仍有相对收益,但跨年后的机构博弈将迅速缓和,迎来集中换仓期,届时市场风格将更重基本面驱动。建议在快速轮动中配置跨年后品种。顺周期板块依然是行情主线,包括工业板块中的有色金属和基础化工,以及可选消费中的家电、汽车、白酒、家居、酒店、景区等。综合跨年的景气趋势和业绩弹性,以下跨年后的品种建议加强配置,包括:同时受益于弱美元和全球补库存而涨价的铜、铝和锂;受益于国内地产竣工提速,美国地产销售周期性走强,且估值相对较低的家电蓝筹;受益于跨年的中期景气拐点兑现,以及市场风险偏好修复的军工板块;科技板块中前期调整较多,景气依然向上的消费电子及半导体。

中央经济工作会议消除了市场

对政策节奏的分歧,明确了政策重点

1)明年国内政策将温和回归常态,不急转弯。中央政治局会议明确了经济政策方向预期后,刚结束的中央经济工作会议进一步明确了政策节奏预期。明年政策预计保持连续性和稳定性,保持对经济恢复的必要支持力度,不急转弯:预计政策将温和回归常态,具体而言,财政政策继续保持积极,预计2021年赤字率约为3.2~3.3%,新增专项债额度小幅低于今年;货币政策灵活精准、合理适度,全年M2和社融增速与名义GDP增速基本匹配;政策导向上,重在稳杠杆而非去杠杆。

2)供给侧的看点在科技和环保。科技政策方面,会议提出强化国家战略科技力量,推进科技体制改革,尽快解决一批“卡脖子”的问题。预计将构建新型举国体制,新推出一批国家重大科技专项,新一轮国家科技中长期规划有望于明年年初公布。产业政策方面,会议再次强调做好碳达峰、碳中和工作,提出要抓紧制定2030年前碳排放达峰行动方案,这有利于明确新能源板块的长期空间。

3)需求侧的看点在生育政策,且更重结构管理,而非刺激。预计其重点在于以体制机制改革释放投资和消费的活力,重视结构,以长带短。具体的看点包括收入分配改革;放开生育限制;取消一些行政性限制消费购买的规定;盘活闲置公积金;发展都市圈经济等。另外,会议再次强调“房住不炒”,租购并举重要性被格外拔高。2018年以来,房地产阐述被列在民生部分,“房住不炒”的思路一以贯之。

国内经济复苏持续,内外流动性宽松

预计将继续驱动跨年慢涨行情

1)国内基本面数据持续复苏符合预期,公开市场操作依然宽松。社融的拐点不是经济的拐点,国内基本面复苏仍具较强的惯性,11月基本面数据中投资与工业生产继续表现强劲,消费延续平稳恢复态势,验证了经济依然处于稳健修复的通道中,且在内外需的“共振”下有望在未来1~2个季度继续拾级而上。流动性方面,本周央行超额续作3500亿元MLF,累计净投放5600亿元,保持DR007等短端利率处于2.2%下方,并带动各类银行1年期同业存单利率下行20Bp左右,呵护流动性环境,缓解银行负债端压力。而短期内信用风险虽然得到初步控制但潜在风险仍存,叠加年末季节性资金需求较大,央行偏宽松操作有望延续。

2)海外政策宽松及美元贬值预期明确,外资加速流入有望延续。海外主要经济体疫苗接种计划稳步推进,但并未影响宽松预期,美联储近期FOMC维持购债力度不变,并在前瞻指引上对于QE有所放松,结合前期欧洲央行扩大资产购买计划,海外流动性宽松的预期再次明确,且近期美国9000亿美元财政救助接续法案有望通过,货币宽松叠加财政扩张预期下,美元加速走弱,美元指数由12月初的91.0下探到12月17日的89.8,人民币也随之走强,带动配置型外资本月净流入492亿元。外资依然是跨年A股增量资金的重要来源之一。

年末机构博弈依然激烈

但预计跨年后将迅速缓和

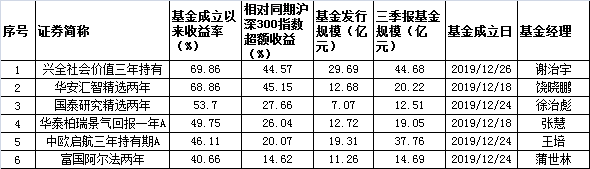

1)年末收官,机构抱团股预计仍有相对收益。跨年行情共识提高,机构减仓动力不足,我们估算在12月18日普通股票型、偏股混合型基金仓位分别为87.6%、84.2%,与11月底基本持平。目前A股收益率排名前30的公募权益产品今年来平均收益为99.3%,并且其重仓持股存在较高重合度,大都以医药、新能源、白酒板块为代表。“规模战”与“排名战”的压力下,这些品种依然能受益于年末博弈性的资金流入,预计短期仍有相对收益。

2)跨年后机构博弈料将迅速缓和,迎来集中换仓期。预计机构博弈的窗口将逐渐关闭,以元旦为分界点,其后,机构抱团放松,将迎来集中调仓期,预计市场风格更偏基本面驱动,顺周期和低估值“滞涨”的品种相对更收益。

慢涨跨年,在快速轮动中

配置跨年后品种

1)A股仍处于跨年的轮动慢涨期。综上所述,市场对明年国内政策的节奏和重心、短期国内外流动性宽松、中期全球经济错位复苏等各方面都有共识。A股仍处于跨年的轮动慢涨期,基本面预期逐步改善抬升市场底线,增量资金缓慢入场依然是本轮行情的主要特征。

2)顺周期依然是主线,包括工业和可选消费板块。顺周期是整个轮动慢涨期的领涨主线,预计能够延续至明年一季度。我们多次强调,其中的工业板块中建议继续关注有色金属和基础化工;可选消费中建议重点关注家电、汽车、白酒、家居、酒店、景区等品种。

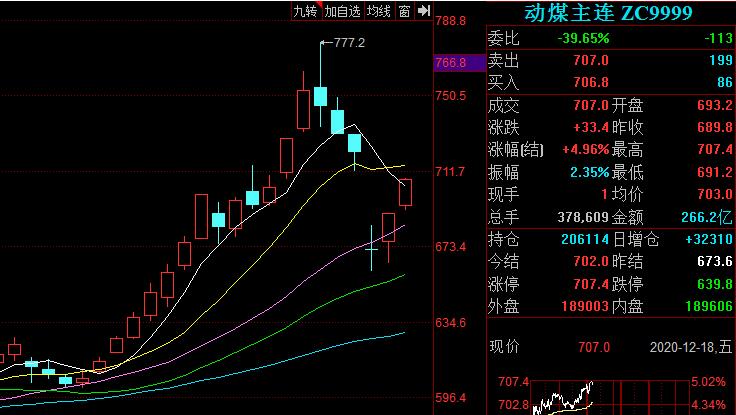

3)紧扣景气趋势和业绩弹性,在快速轮动中强化对跨年后品种的配置。具体包括:①同时受益于弱美元和全球补库存而涨价的有色金属,包括基本金属中的铜和铝板块,以及受益于动力电池装机量大增的锂板块。②受益于国内地产竣工提速,美国地产销售周期性走强,且蓝筹个股目前估值相对较低的家电。③受益于跨年的中期景气拐点兑现,以及市场风险偏好修复的军工板块。④科技板块中前期调整较多,而中期景气依然明确向上的消费电子及半导体。

风险因素

疫苗供应不足,全球疫情缓解和经济恢复速度弱于预期;美国总统权力交接期对中国不利的政策落地提速;国内信用风险爆发和信用周期下行超预期。