在以国内大循环为主体、国内国际双循环相互促进的新发展格局下,2020年中国资本市场开启了精彩纷呈的一年,尤其是股权融资市场。

Wind数据统计显示,2020年A股市场股权融资金额为1.71万亿元,同比提高11%;募集家数1048家,同比提高65%。其中,IPO融资大放异彩,创近十年来募资新高。

投行江湖的厮杀也愈发激烈。“三中一华”稳站股权承销金额前四位置,4家份额占据行业近半壁江山。兴业证券、平安证券、浙商证券、华西证券在股权承销家数排名上都进步逾10个段位。而在IPO承销排行榜上,海通证券的名次从2019年的十五名更是一跃跳至第二。

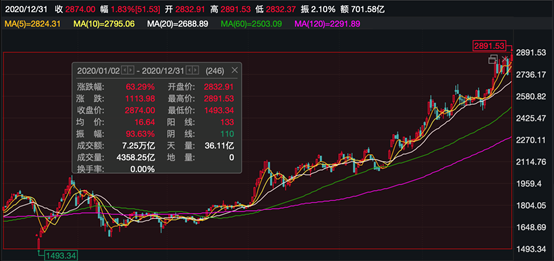

IPO募资金额创10年新高

Wind数据显示,2020年新股IPO融资表现强劲,全年396家企业成功上市,比上年增加193家, 平均每月发行33家,平均下来也就是说每天都有一家以上企业登录A股市场。IPO募资金额高达4700亿元,比2019年大幅提升86%,该募资金额创近10年来IPO募集资金新高,仅次于2007及2010年。

尤其是在科创板带动下,2020第三季度单季IPO募资金额达2165亿元,贡献了全年总额的46%。

从上市板块来看,2020年IPO融资金额和企业家数最多的均是科创板,共145家,总计募资2226亿元,单家平均募资15亿元,全市场平均单家募资16亿元。较2019年数据,表现最为活跃的是科创板和创业板,募集金额分别提升170%和196%,募资家数较2019年分别增加75家和55家。

不过,增发融资在股权融资中依然占据着主导地位,占比达48%,比重较2019年小幅增加3个百分点;募集金额为8236亿元,较2019年增发金额6888亿元略有提升,同比上升20%。

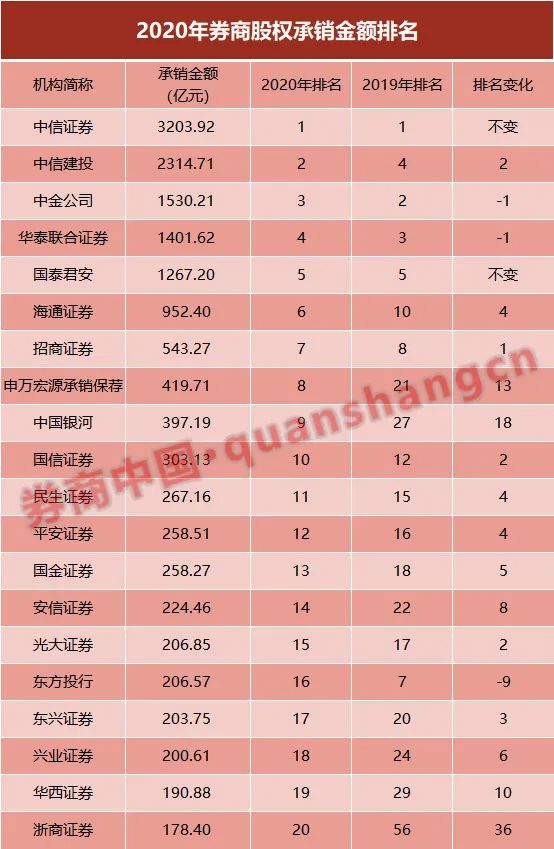

“三中一华”占据股权承销份额半壁江山

2020年,中信证券以3203.92亿元继续占据股权承销业务排行榜的榜首。中信建投和中金公司位列第二和第三,承销金额分别为2315亿元和1530亿元。华泰联合证券排行榜第四,承销金额1402亿元。“三中一华”股权承销份额占据近半壁江山,占总融资金额的49%。排名第五的国泰君安承销金额也超过了1000亿。

从承销商承销金额排名变化来看,前十名中,银河证券和申万宏源承销保荐进步最为明显,银河证券2019年排名行业第27名,2020年进步了18位跃居第九。申万宏源承销保荐则进步了13位,跃居第八。海通证券进步4位,从第十名跃居第六。

2020年,随着券商投行业务激增,对人才的需求也超出往年。各大券商都加紧布局,扩充人手。银河证券就在去年下半年发出招聘近60人投行业务团队的计划,涵盖股权融资业务负责人、债券融资业务负责人、承做业务、债券销售岗,且规模很大,承做业务岗拟招聘55人。大规模的招兵买马也折射出银河证券对投行业务的重视和投入。

2015年申银万国和宏源证券合并之后,其投行曾一度面临人事的动荡,投行业务表现平平。2020年也是自合并以来,申万宏源股权融资规模首次挤入前十。申万宏源承销保荐相关负责人回复券商中国记者表示,近两年,申万宏源投行的项目布局发生了变化,在继续保持其在中小规模融资领域活跃外,开始拓展进入大项目领域。2020年成功参与或完成了三峡新能源主板IPO、中金公司主板IPO、中控技术科创板IPO、亨通光电50亿定增、锦江酒店50亿定增、上海莱士百亿跨境并购以及深圳资本战略收购中集集团等大项目。

此外,浙商证券从2019年的第56名跻身至2020年的第20名,进步了36位。华西证券从2019年的第29名升至2020年的第19名,进步了10位。

东方证券投行从2019年第7名退步9位,至2020年第16名。由于中信建投排名提升,中金公司和华泰联合证券分别被动退步1位。

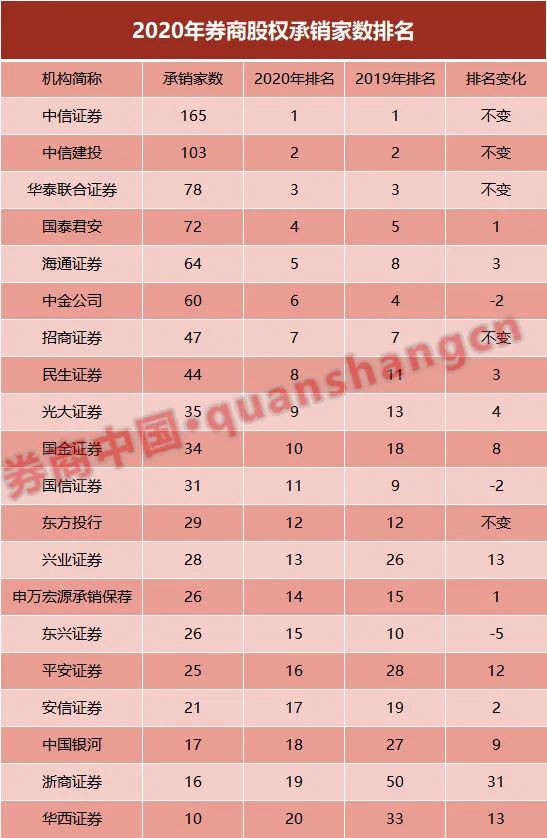

如果看2020年总承销家数,中信证券以全年承销165家稳居第一,中信建投2020年承销了103家。兴业证券、平安证券、浙商证券、华西证券在股权投行承销家数排名上都进步逾10位。

IPO:有投行承销金额大增16倍,有投行损失惨重

股权融资业务中,尤其是IPO业务,往往是企业客户第一次接触资本市场的重要连接点,在很大程度上也彰显着投行的业务开拓实力。

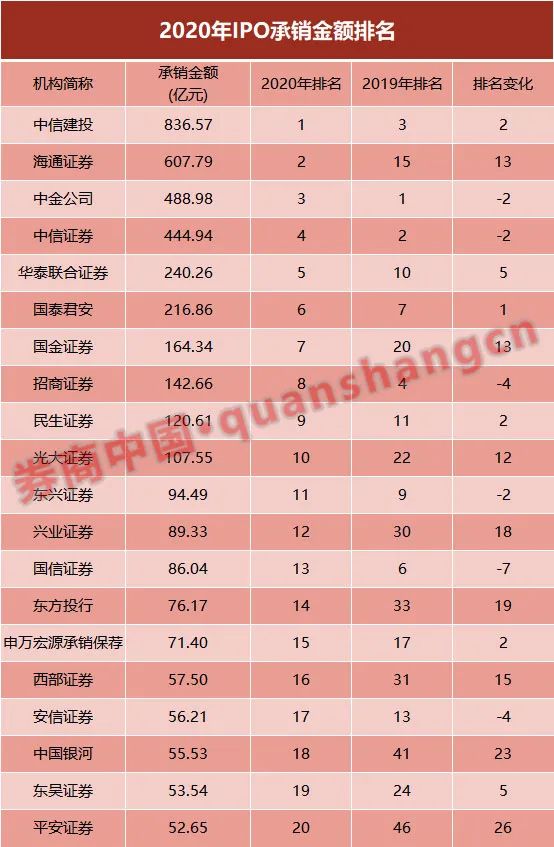

2020年IPO承销金额排名前五的投行是:中信建投(835.57亿元)、海通证券(607.79亿元)、中金公司(488.98亿元)、中信证券(444.94亿元)和华泰联合证券(240.26亿元)。其中,海通证券的承销金额较2019年提高1648%,名次从2019年的十五名一跃到排行第二。

海通证券在2020年半年报中表示,该公司股权融资业务紧抓资本市场改革机遇,在积极推进科创板项目的同时,也加大了传统板块的拓展力度,在新一代信息技术、高端装备制造和新材料等领域树牢了公司品牌。科创板领域,海通证券2020年上半年申报科创板IPO项目20家,行业排名第二;报告期末在审科创板 IPO 项目 20 家,行业排名第二。

2020年IPO承销金额前20名中,国金证券、光大证券、兴业证券、东方证券投行和西部证券的排名都进步了10位以上。银河证券和平安证券则分别进步了23位和26位。

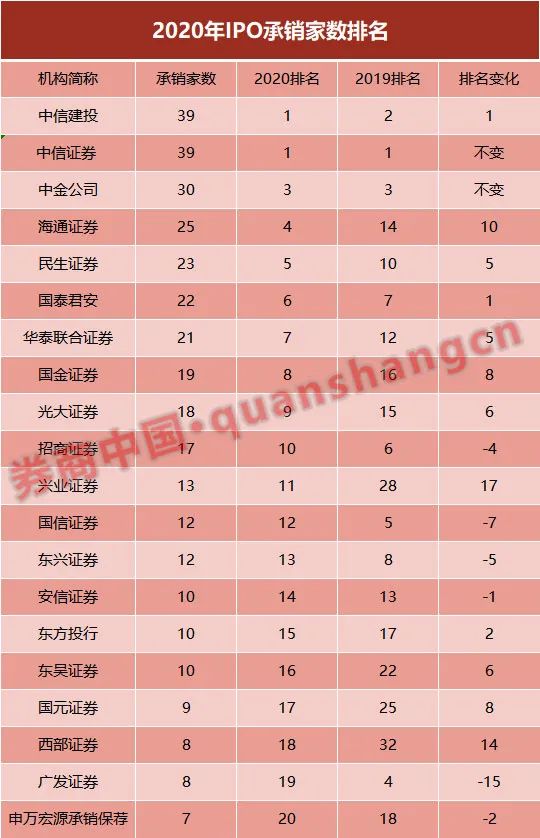

IPO承销家数方面,中信建投和中信证券同时位居2020年度IPO承销家数排行榜第一,承销家数为39家。海通证券、兴业证券和西部证券的排名进步较为明显。

对于股权融资项目排名提升一事,兴业证券投资银行业务总部总裁徐孟静曾对媒体表示,这是该公司提前布局、厚积薄发的结果。过去几年,该公司投行全体员工持续深耕蓄力,积累了丰富的经验并储备了一批较为成熟的项目,在注册制改革背景下,投行的相关准备顺利变现,2020年成了丰收年。同时,在“集团化办投行”理念的支持下,兴业证券进行了一系列改革,形成以投行业务为核心的协同体系,完善了客户服务,提高了业务效率,为业务发展壮大奠定基础。

国金证券在2020年半年报中表示,该公司持续巩固在医疗健康、汽车零部件制造等行业领域的竞争优势,加大科创板、创业板项目开拓、储备,推动并购重组、债券业务等协调发展。2020 年上半年公司投资银行业务实现营业收入 7.48 亿元,较上年同期增长200.37%。

广发证券因康美造假案的影响,投行业务在2020年被按下暂停键,可谓损失惨重。按上市日计算,2020年广发证券IPO承销家数共有8家,行业排名从2019年的第四退步至2020年的第19名。最新情况显示,严格落实整改的广发证券投行进入验收阶段,暂停接近半年的保荐业务资格有望在2021年的1月恢复,但债券承销业务按照此前的处罚结果,距恢复还有半年时间。

据悉,广发证券已经对投行架构进行了调整。新的投行架构将压缩为两个层级,新设的“投行委”将作为广发投行业务的核心组织机构,呈现为扁平化的管理体系。该公司是否可以“重新出发”,慢慢恢复过去在IPO领域的优势地位,还有待观察。

9家券商承销保荐收入在10亿以上

承销项目的比拼最直接影响的就是投行的“赚钱能力”。2020年共有9家券商的承销及保荐收入超过10亿,分别是中信证券、中信建投、中金公司、海通证券、华泰联合证券、国泰君安、民生证券、招商证券和国金证券。

其中,中信证券和中信建投成为仅有的两家承销保荐收入超30亿的券商,收入分别为31.11亿元和30.94亿元。紧随其后的是中金公司和海通证券,两家券商的承销保荐收入超过20亿元,分别为22.72亿元和20.86亿元。华泰联合证券、国泰君安、民生证券、招商证券和国金证券的承销保荐收入都在10亿至20亿之间。排名第十的光大证券2020年的承销保荐收入已经是7.93亿元。几个梯队之间的差距已经出现,龙头“马太效应”明显。

展望2021年,中金公司分析师姚泽宇表示,大投行业务乘势而上、马太效应突出,全面推进注册制改革、新经济企业加速上市带动直接融资(尤其是股权融资)占比持续提升;中概股红筹股回归、再融资松绑、传统行业债务和资产重组亦为投行带来增量业务机会。其中,头部券商凭借强大的内部协同、稳健的风控能力、专业化和差异化服务能力有望获得更高的参与度,预计投行业务的集中度将持续提升,头部券商强者恒强。