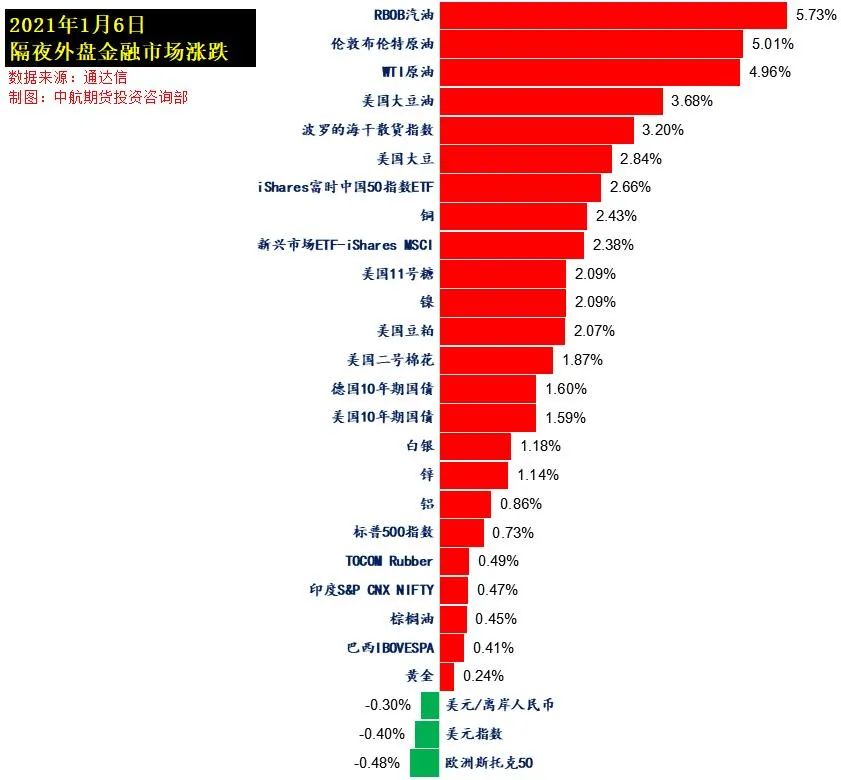

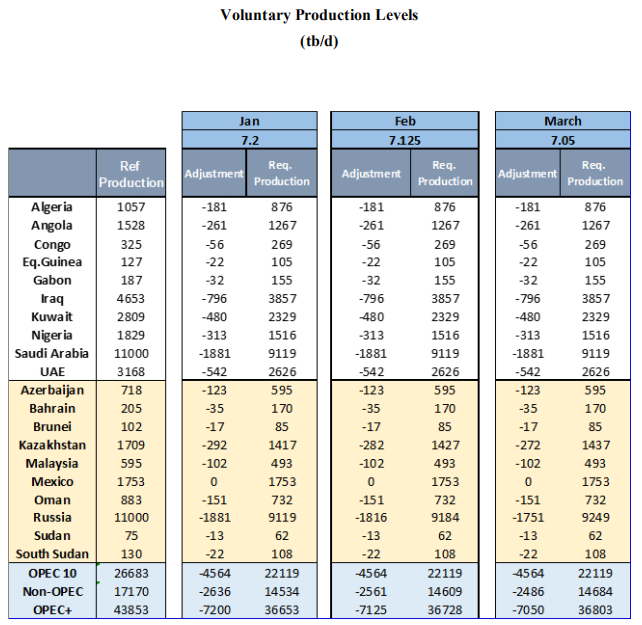

原油市场从来不缺故事,尤其是减产的故事。昨晚,欧佩克+就2月份石油产量达成协议。沙特将在2月和3月自愿额外减产100万桶/日,俄罗斯将在2月和3月每个月都增产6.5万桶/日,哈萨克斯坦将在2月和3月增产1万桶/日。总的来看,欧佩克+不但没有增产,反而靠着沙特的自愿减产,实质上大幅增加了减产力度。此外,API报告显示,美国上周原油库存减少166.3万桶至4.913亿桶。

受此消息影响,国际油价大涨,WTI原油期货一度突破50美元关口,为去年2月以来首次。截至今日凌晨收盘,美股标普500指数涨0.71%,欧洲Stoxx50指数跌0.57%,美元指数跌0.45%,WTI原油涨5.17%,Brent原油涨5.60%,伦铜涨2.48%,黄金涨0.36%,美豆涨2.86%,美豆粕涨2.24%,美豆油涨3.73%,美糖涨2.09%,美棉涨1.73%,CRB指数涨2.58%,BDI指数涨3.20%。

OPEC+会议就2月石油产量达成协议

1月5日,以沙特和俄罗斯为代表的欧佩克+达成2021年2月的产油协议。草案声明称,欧佩克+同意在2月和3月分别增产7.5万桶/日,因俄罗斯与哈萨克斯坦提高产量。沙特将在2月份和3月份自愿地单边减产石油100万桶/日,自2月1日开始,沙特的石油产量将是812.5万桶/日。除沙特、俄罗斯和哈萨克斯坦之外,欧佩克+所有产油国将维持产油政策不变。

受此消息影响,美原油价格不断上扬,WTI原油期货主力合约盘中最高冲上50.04美元/桶,为2020年2月以来首次。布伦特原油价格也持续走高,主力合约盘中最高升至53.75美元/桶。

此前,欧佩克+产油国在增产问题上产生了分歧,一些国家担心新冠封锁会打击需求,以沙特为首的欧佩克成员国希望保持现有的减产协议;而俄罗斯和哈萨克斯坦则表示,需求复苏证明增产是合理的。市场分析表示,沙特更关注一直在走软的石油市场基本面,而俄罗斯则更关注夺回市场份额。

据悉,欧佩克+将在2月举行欧佩克与非欧佩克产油国部长级监督委员会会议,在3月份举行完整会议。在下一次欧佩克+会议上,成员国将决定4月份的石油产量政策。

中东的紧张局势也助推了油价上涨。Rystad Energy石油市场负责人Bjornar Tonhaugen表示:“伊朗扣押一艘油轮再次在该地区造成了动荡,人们再次质疑墨西哥湾海上石油运输的可靠性。”

不过需要注意的是,尽管欧佩克+推动减产,但目前油价仍然低于疫情前的水平,2020年初,WTI原油的交易价格超过每桶63美元。仍在蔓延的疫情时刻提醒市场,油市复苏之路不会那么顺利。

欧亚集团Ayham Kamel早前曾表示:“欧佩克+如果选择在2月份保持产量水平不变(即每天减产720万桶),下一次会议可能会授权增加产量,不过全球经济和疫情动态仍是左右欧佩克+未来决定的关键因素。”

焦炭直逼3000元/吨关口

黑色系商品依旧是国内商品市场当仁不让的最强者。截至1月5日下午收盘,铁矿石主力合约大涨4%,强势领涨;焦炭大涨3.62%,盘中逼近3000元/吨关口,并刷新上市来新高。分析人士认为,黑色系强势背后存在基本面因素的支撑,除了焦炭现货价格在供需错配下实现第十二轮提涨快速落地之外,最近一周铁矿发运回落、采购放量、库存减少也给铁矿石的上涨添加了动力。

“持续强劲的原因是宏观利好和基本面偏紧共振,形成了强劲支撑。”西部期货首席研究员谢栩表示,铁矿石依然是高基差、高供应、高需求的紧平衡格局,钢厂的高需求仍是主导因素。上周钢厂铁水周产量同比增幅依然处于7%以上的高位水平,高需求下供应端稍有下降就会造成价格飙升,目前港口库存和钢厂库存均不高,春节前钢厂仍有补库驱动,港口库存也难以快速累积,所以钢厂补库驱动会持续支撑铁矿石价格。

“进口亏损逐步缩小,国内钢厂补库,加之下游卷板市场成交企稳,铁矿石贴水较大,因而出现补涨行情。”新湖期货研究所黑色研究员李浩然说。

据了解,虽然2020年12月下旬澳洲发货量较多,预计2021年1月中下旬国内到港量增加,国内港口有累库存压力,但是钢厂厂内库存较低,需要把大量的港口库存逐步拉回厂内,从而抵消部分到港库存的压力。此外,市场人士认为,目前生铁产量保持同比高位,铁矿石高需求问题不大。今年一二季度需要注意澳洲飓风和巴西进入雨季后对铁矿石发货量的实际影响。

“2021年非中国地区的需求成为关键,需要密切关注国外复产情况。预计到今年一季度末,铁矿石库存将达到1.22亿吨,环比下降160万吨。二季度去库加速将有所加快,到二季度末铁矿石库存将会到1.11亿吨,整体下降1100万吨。2021年上半年铁矿整体供需仍然偏紧,仍然有缺口。从供需格局上,仍可逢低买矿空成材,当前盘面利润太低,需要等待机会。”李浩然说。

上述受访人士认为,短期内市场面临的主要风险因素是春节前终端需求转弱,钢厂是否会主动减产以及减产的力度如何。

值得注意的是,近期,焦炭期现货价格均出现不同程度的上涨。随着国内焦炭现货价格第12轮提涨逐步落地,周二焦炭期货2105合约再创新高,逼近3000元/吨关口。

回望本轮焦炭期现价格的上涨,供需错配下的供应紧张是根本原因。在业内人士看来,后续焦炭供需矛盾缓解的关键仍在今年下半年新产能的投放。

“焦炭期价大幅拉涨,主要原因是焦炭现货市场迎来第12轮提涨,市场情绪较为乐观。”一位行业人士说。

“今天山东有部分钢厂已经接受了(焦价第12轮提涨)。现在焦炭价格涨势主要是政策导致的供需阶段性错位。”东海期货研究员刘慧峰对期货日报记者表示,而且这个逻辑暂时还在持续:一方面无论是焦化厂的产能利用率还是库存均在下降,2020年10—12月,焦化产能净淘汰1883.5万吨;另一方面,国内钢厂开工则持续处于高位,上周日均铁水产量仍高达245万吨,且在当下钢厂尚有利润的情况下,铁水产量大幅回落可能不大。

谢栩认为,焦炭基本面依然偏紧,高需求叠加焦化去产能,淘汰产能和新增产能存在时间差导致供需出现错配,库存维持低位水平并延续去库,春节前钢厂低库存下补库驱动依然强劲,对焦炭价格有较强支撑,近日各地焦化企业再度强势提涨100元/吨,目前唐山地区已有钢厂接受提涨,第12轮提振落地必将成为事实。

据统计,吕梁孝义市4.3焦炉焦企总计455万吨,截至1月4日,已关停220万吨,其中70万吨涉及供暖热任务,预计3月底关停,一家60万吨待近期新厂投产后大概率关停,剩余一家处于观望状态。近期受焦化产能的集中淘汰以及阶段性环保限产的影响,焦企产能利用率大幅下降,需求端钢厂高炉日均铁水产量不降反增,焦炭供需错配仍较为明显。

“短期内偏紧的供需格局难以改变,焦炭仍将维持强劲走势。投资者需重点关注春节前终端需求转弱,钢厂面临亏损而主动减产的力度对焦炭价格的制约。”谢栩说。

纸浆期货刷新上市以来新高

周二,纸浆期货再度刷新上市新高,主力合约盘中最高冲至5960元/吨关口,离6000元/吨大关仅一步之遥。截至当日收盘,纸浆期货主力2103合约收于5934元/吨。

从基本面来看,2020年11月24日,由生态环境部、商务部、国家发展和改革委员会、海关总署共同发布了一份《关于全面禁止进口固体废物有关事项的公告》,从2021年1月1日起,中国将全面禁止进口固废,废纸作为固体废物进口一个大类,占比实属不小。

中信建投期货研发部分析师胡理寓表示,从新《固废法》实施以来,我国在逐步降低固废的进口量,但从今年起不再有任何进口对废纸行业来说还是有较大影响。原因在于我国的造纸行业对进口还存在较大依赖,包装纸造纸原料配比中废纸占95%左右,废纸回收率同发达国家相比也尚有差距。进口供应收紧,内部产能和利用率还未提升的情况下,叠加国内率先控制住疫情,四季度本是传统需求旺季,原材料上涨也是情理之中。

从现货市场来看,华融融达期货分析师栗丰宁表示,当前山东地区针叶浆市场偏强整理为主,目前针叶浆市场含税参考报盘价:银星5450—5550元/吨,南方松5400—5450元/吨,马牌5600—5650元/吨,月亮5500—5650元/吨,价格较去年11月份上涨超500元/吨。山东地区阔叶浆市场稳盘运行,市场成交偏向刚需,侧重实单实谈。目前阔叶浆市场参考报盘价:鹦鹉、金鱼报价4200元/吨,其余小叶、硬杂报价4100元/吨,浆价较前期大幅上涨。

从现货库存来看,2020年12月国内青岛、常熟、保定纸浆库存合计162.1万余吨,环比减少6.9%。青岛港约99.7万吨,环比减少3.9%;常熟港55.4万吨,环比减少12.8%;保定库存7万吨,环比增加1.4%。去年12月第四周国内主要港口和地区呈现去库状态,主要原因是到货量偏少。国外浆厂集中检修叠加海运紧张情况,短期到货量难明显提升。

从期货仓单来看,截至上周末,上海期货交易所纸浆库存93057吨,库存同比周增加8605吨。截至本周一有效仓单50679吨,仓单同比日增加4029吨。纸浆12月合约交割完税价4908元/吨,12月仓单交割量39680吨,期转现量3000吨。

镍、锡领涨有色金属板块

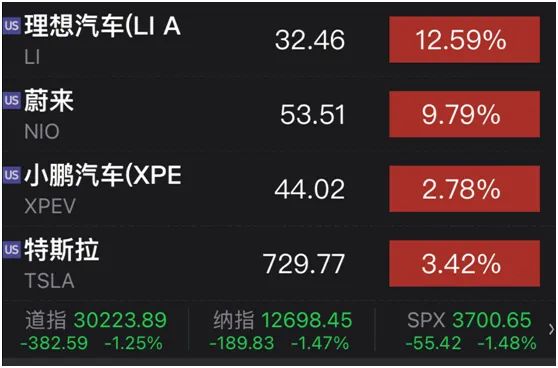

昨日,镍期货领涨有色金属板块。中信建投期货贵金属研究员王彦青告诉期货日报记者,节后镍价持续走高有三方面的原因:一是下游消费持续向好,不锈钢现货紧缺价格走高,对镍价也有较强的带动作用;二是印尼发生地震,震中临近青山园区,虽然实质影响有限,市场做多情绪仍然较高;三是新能源汽车销量持续向好,特斯拉MODEL Y降价引发市场关注,新能源板块受到市场追捧,提振镍价。

方正中期研究院有色金属分析师黄岩认为,2020年12月底欧洲疫情尤其是伦敦封城让市场感到焦虑,担忧2020年3月份品种共振性下跌行情的出现,包括铜、锌、铝在内的有色品种出现了全面的下跌,黄金和白银破位上行,国债也有抬头的迹象,这说明了市场已经从前期经济复苏共振性普涨走到了分化甚至反转的行列之中。

银河期货有限公司银河有色王颖颖认为,宏观情绪影响下的基本金属的共振走势依旧明显,且当前镍价交易围绕宏观因素为主。印尼不锈钢产量已开始下降,而印尼NPI产量仍将继续增加。国内NPI产量小幅下降,国内300系粗钢产量10、11、12月的连续下降(四季度国内镍需求连续回落)后有望企稳,镍的供需都在高位,且供需边际都有所弱化,全球总体表现为供应过剩,短期国内镍铁的供应将延续松动,镍铁较纯镍保持在较大水平,且海外纯镍存有隐性库存担忧,基本面仍旧偏空。当前海外量化宽松情绪延续,宏观情绪与基本面间歇性背离,短期则建议观望为主。待镍进口窗口完全打开后再考虑试空。未来投资者需要关注国内纯镍库存变化、不锈钢季节性减产程度以及海外库存变化。

新年伊始,随着美元指数走弱和有色板块带动下,沪锡大幅上涨接近16万元/吨整数关口,创上市以来新高。在周二盘中,沪锡期货主力03合约最高涨至159800元/吨,随后在晚间涨幅略有收缩,夜盘收于158040元/吨。

在方正中期期货有色金属团队史家亮、杨莉娜看来,沪锡价格刷新历史新高符合当前市场情况。在海外经济复苏,供需格局持续改善的情况下,伦锡仍有上涨空间,上方阻力位为22000美元/吨,若能有效突破则会继续上探24000美元/吨。沪锡或将跟涨伦锡,维持上涨格局,不断刷新历史新高。

此外,锡市供不应求格局明显。从需求端来看,无11月精锡矿表观消费量和11月锡锭表观消费量,均处于高位且相对稳定,强劲的需求对锡价形成有力的支撑。从供给端来看,11月精锡产量如期小幅回落,缅甸地区产量逐年下降而国内矿山产出一直在低位徘徊,原料端依旧制约冶炼生产,也在一定程度上支撑锡价。

从库存来看,内外盘库存分化现象仍然存在。一方面,伦锡库存持续下降,去库更加明显,有利于锡价的上涨。从海外最新显性库存数据来看,截至2021年01月04日,LME锡库存为1860吨,较上一交易日减少30吨,注销仓单占比为51.08%。另一方面,沪锡显性库存累库依旧,内外盘库存分化仍然存在,内盘显性库存对锡价的影响有限。从国内最新显性库存数据来看,截至2020年12月31日,上期所锡库存为5475吨。从季节性角度分析,当前库存较近五年相比维持在平均水平,累库趋势依旧。

整体来看,库存变化与锡价波动的现象相矛盾,这说明疫情和美元指数以及资金变动对锡价的影响更为显著。弱美元周期下,提振有色金属价格,锡价短期内或将继续维持偏强格局。