2018年资管新规落地以来,就在银行理财、信托等资管机构经历净值化转型阵痛之际,公募基金行业如同蛰伏已久的一匹黑马,在中国资管行业中跑出逆势狂奔的加速度。未来5年,公募基金行业仍有望一骑绝尘。

1月21日,全球管理咨询公司麦肯锡发布中国公募基金行业深度报告《中国一流的公募基金离世界一流还有多远?》。报告提出,中国的公募基金行业或将迎来历史性发展机遇,将在2019-2025年达到18%的年均增长速度,成为大资管各类牌照中吸引新增资金的领头羊。

资管新规落地两年多时间,随着银行理财向净值化转型,非现金管理银行理财产品收益大幅缩水,优质产品供给不足,加之近年来资本市场结构性行情火热,推动权益类公募基金的热度持续提升。新年伊始,新发基金接续上演火爆行情,让公募基金风头正旺。

报告认为,在个人财富积累和去存款化、理财替代配置的推动下,零售将是中国公募市场未来主要增量资金来源,预计到2025年零售业务将为公募基金创造约16万亿元人民币的增量资金规模,包含金融机构和养老金在内的全量机构客户将会为中国公募基金市场带来约12万亿的增量资金,也就是说5年内公募将迎超28万亿增量资金。

虽然在中国大资管体系中,公募基金在主动管理、人才机制和投资者教育上具有一定先发优势,但报告表示,与全球领先资管公司相比,其在商业模式和体系化、机构化、规模化、数字化能力建设和金融科技的应用方面尚有较大提升空间。为了抓住行业未来10年的历史性发展机遇,公募基金除了需要前瞻性思考未来重点发展方向、构建自身差异化商业模式以外,更重要的是要打造自身的核心能力。

未来5年公募基金将成大资管行业领头羊

截至2020年上半年,中国大资管市场整体规模高达116万亿元人民币,已经成为全球仅次于美国的第二大资管市场。2018年资管新规加速落地两年多以来,市场发生的深刻结构性变革。

报告表示,在通道业务收缩、保本理财淡出市场、产品净值化转型的背景下,以公募基金、基金专户、私募证券投资基金、私募股权投资基金和保险资管为代表的主动管理先发优势类资管机构2020年上半年管理资产超过59万亿人民币,占比首次超过以信托、券商资管、基金子公司和银行理财为代表的资管机构。

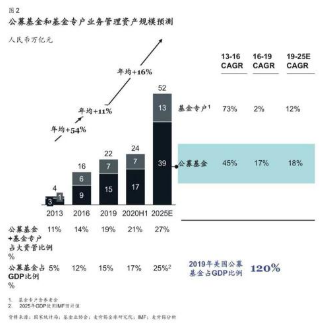

“公募基金依托在主动管理、人才机制、投资者教育方面的先发优势,在2017-2020年大资管行业转型期保持了超过17%的年均高增速,增长速度领跑大资管各类牌照,其中2020年增速更是超过25%,2020年中国公募基金管理资产规模预计将达18.6万亿元人民币。”报告称,以公募+专户业务的总额计算,公募基金公司在2020年已成为大资管体系中资产管理规模占比最高的牌照类型,并将在未来五年保持高速增长。

麦肯锡对中国公募基金未来5年将保持高速增长的判断依据来自于哪里?麦肯锡全球董事合伙人马奔认为主要有两方面:

一方面,未来5年,在零售财富管理市场持续增长、资管机构化程度提升、养老金顶层改革提速、资本市场改革深入、资管新规进一步落地、资本市场双向开放加速这六大驱动力助推下,中国公募基金行业将持续保持高速增长。按照麦肯锡的预测,公募基金业务将在2019-2025年达到18%的年均增长速度,成为大资管各类牌照中吸引新增资金的领头羊。

另一方面,对比美国公募基金市场的发展历程,当前中国公募基金行业和美国1995年前后的市场情况有一定相似性和可比性。当前中国公募基金占GDP比例在17%左右 ,相比于美国公募基金市场(占GDP的120%)还有较大发展潜力。同时,推动美国公募基金两阶段、40年黄金发展期的五大催化剂,即经济持续稳定发展、资本市场改革、养老金顶层设计改革、被动投资产品创新、买方投顾转型,均有望在未来10年在中国逐步落地。此外,中国以压缩影子银行,发展资本市场为主线的资管新规改革也将在2021年后正式全面落地。

“我们有理由相信中国公募基金行业正处于起飞的关键窗口,预计将在2019-2025年达到18%的年均增长速度,成为大资管各类牌照中吸引新增资金的领头羊。”马奔称。

“基金赚钱,基民亏钱”困局将被逐步打破

除了未来5年规模增速会继续保持双位数的高增长外,报告认为,中国公募基金行业在未来的5-10年还将呈现六大发展趋势:

一是,零售资金将是公募业务未来最重要的新增资金来源,预计到2025年零售业务将为公募基金创造约16万亿元人民币的增量资金规模。同时,“基金赚钱,基民亏钱”局面将逐步被打破。

报告称,在个人财富积累和去存款化配置的推动下,零售将是中国公募市场未来主要增量资金来源:2019年中国公募基金仅占个人可投资资产的4%,远低于美国的22%。

麦肯锡预计,中国个人金融资产2019~2025年将保持每年10%的增速,在存款搬家、理财替代、潜在三支柱养老金改革的背景下,预计到2025年公募基金的配置占比将上升到8%左右,从而创造约16万亿元的增量资金规模。

“基金赚钱而投资者亏钱”是我国公募基金行业的最大痛点之一,这与国内投资者对金融资产价格波动的容忍度较低有关,但相比于5年前,我国投资者的成熟度、对长期投资的认可度有了很大的提升。

麦肯锡全球资深董事合伙人、中国区金融机构咨询业务负责人曲向军对记者表示,投资者现在对于长期投资、价值投资的理念越来越认同。以前全权委托的客户都很少,现在除了公募基金之外,证券公司中全权委托的客户占比也越来越多。客户的成熟度、市场成熟度已经比5年之前大幅度提高,这是非常良性的信号。

马奔对记者表示,除了投资者更为成熟利于缓解上述行业痛点外,公募基金公司、渠道机构也都在慢慢做出改变。目前大型的公募基金都在做买方投顾探索,也在思考如何做理财替代,即通过较好的解决方案类产品帮客户替代原先的银行理财,更好地实现低波动目标。去年下半年,有很多公募基金发了非常多的“固收+”策略的产品,受到很好的欢迎。同时,去年封闭式公募基金发行规模大幅提升,这也说明封闭式产品的供需双方都有改善。多方面力量共同作用下,相信未来“基金赚钱、基民亏钱”的困局也会逐步得到解决。

二是,竞争与合作并存,以银行和保险为主的金融客户仍将是公募基金重要的机构客户。

麦肯锡预计,至2025年,包含金融机构和养老金在内的全量机构客户将会为中国公募基金市场带来约12万亿的增量资金。其中,蕴含大量存款和保险浮存金的银行和保险客户是除一、二支柱养老金外重要的机构客群,它们未来将在互补类的投资能力、理财替代和资产配置等解决方案能力方面与公募基金加强战略合作。

三是,养老金体系结构化改革将带来一二支柱委外和养老金三支柱机遇。

在一支柱省级统筹和二支柱覆盖度扩大的趋势下,一二支柱养老金可投资资产将保持稳定的两位数增长。在顶层政策的推动下,三支柱有望在未来5年迎来潜在的爆发式增长机遇。

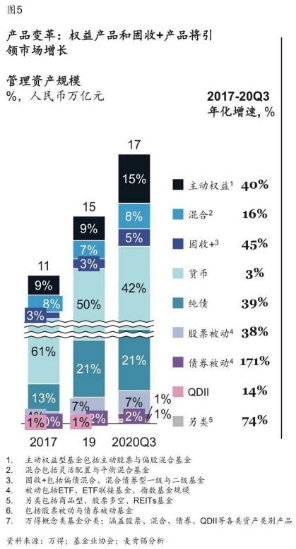

四是,权益产品和固收+产品将引领市场增长,资管机构将持续推进产品策略多元化。

资本市场改革和资管新规下理财替代趋势将驱动权益和固收+产品加速增长。同时以被动、量化、跨境为代表的策略增速将快于整体增速。

报告称,资本市场改革和监管引导双管齐下,权益投资有望迎来历史性发展机遇:在这样的大背景下,截至2020年12月底,公募权益类基金新发规模超1.6万亿,创历史新高,占整体新发基金规模的5成。尽管如此,权益基金依然有很大发展空间,截至2020年三季度,我国公募基金投资A股3.87万亿元,占A股流通市值的6.7%,而美国的公募基金持有美股市值占比已逾20%。

除权益投资外,报告还称,在利率下行和监管趋严的环境下,货币基金收益率持续承压,逐步被银行现金管理类产品替代。但同时随着银行理财向净值化转型,非现金管理银行理财产品收益大幅缩水,优质产品供给不足,这将给公募基金的“固收+”策略基金带来发展机遇。

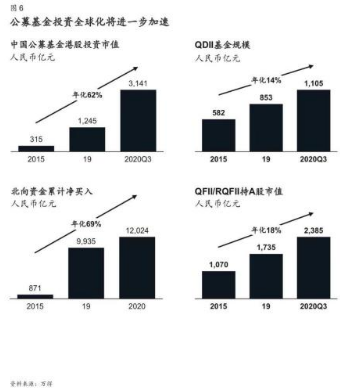

五是,中国公募基金全球化投资将进一步加速。2016年到2020年第三季度,我国公募基金港股投资市值年化增速达62%,QDII基金规模年化增速约14%。麦肯锡预计未来5年,随着跨境投资通路和额度的逐步放开,公募基金的全球投资规模将进一步扩大。

六是,行业局部马太效应将加剧。行业的头部集中效应正在逐步显现,在权益和宽基指数等细分市场尤为明显,截至2020年底,当年新发规模排名前20的主动权益类基金贡献了71%的新发市场份额;截至2020年第三季度,规模排名前5的沪深300ETF基金贡献了83%的市场份额,规模排名前5的上证50ETF基金贡献了超过99%的市场份额。

如何弥补中国公募基金公司与国际一流的差距

在中国的大资管市场中,公募基金在市场化与专业化程度上均占据领先地位,但是与全球领先机构相比,其差距不仅体现在总收入和整体管理资产规模这些业绩指标上,更体现在机构化、体系化和系统化能力构建上。

值得注意的是,此处的核心能力并不只是投研能力,事实上,根据麦肯锡调研,资管机构的净流入增长来源中,约1/3源于超越市场基准的投资业绩,另外的2/3则源于市场定位和分销能力。为了弥补与世界一流机构的差距,报告认为,中国领先公募基金未来应重点建设八大核心能力:

一、专业化、工业化、系统化的投研能力。

二、战略合作伙伴导向的零售渠道分销能力。

三、客群需求和解决方案导向的机构直销能力。

四、数字化营销影响力。

五、专业化产品管理能力。

六、主动量化的全面风险管理能力。

七、全面赋能业务的资管科技和数据应用能力。

八、战略导向的人才管理能力和企业文化建设。

在投研能力方面,马奔称,中国的公募基金市场与美国还是有很大不同。我们是偏主动管理型的市场,基金经理做主动投资研究和投资研判的方式是创造价值的,因此,在中国的大资管市场中,公募基金绝对是整体主动投研能力最强的。但在美国,主动管理型的基金经理想要打败指数还是非常难的,因此美国的主动管理型公募基金产品一直在流出,更多的进入了被动投资。

明星基金经理在中国公募基金行业的影响力正在与日俱增,以权益类产品为例,截至2020年末,市场上管理规模前20的投资经理管理规模总额占整个市场的19%,相比2017年的14%有较大提升。但同时,中国基金经理的离职率普遍高于欧美。

麦肯锡认为,如何降低投研体系对个人的依赖是困扰很多中国公募基金管理层的核心问题。在中国公募基金行业高速发展的当下,明星基金经理仍然非常关键,降低人才流失率也并不容易。应通过建立一套工业化的投研平台有利于公司沉淀投研能力、建设专业化人才梯队,从而降低公司对明星基金经理的依赖。